受新冠疫情影响,1月27日,教育部发布《关于2020年村级学期延期开学的通知》,线下培训机构全面停课,各类学校延期开学。为顺应市场变化,在线教育机构纷纷推出免费线上课程,支持“停课不停学”;部分线下教育机构,转为线上授课,承接线下需求;在线技术提供商/平台面向学校和教育机构提供免费技术支持。各大教育企业推出线上课程、直播课程等一系列措施,在最长春节假期进行厮杀,积极自救,寻找新的发展方向。

表1 疫情期间部分教育机构应对策略

![]()

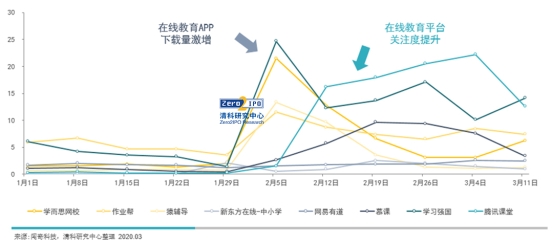

为深入研究疫情对在线教育行业的影响,清科研究中心以周为频率,统计了2020年1月1日至3月11日app store教育免费榜榜单Top20的应用,以及热门应用的下载量,发现以下四个趋势:

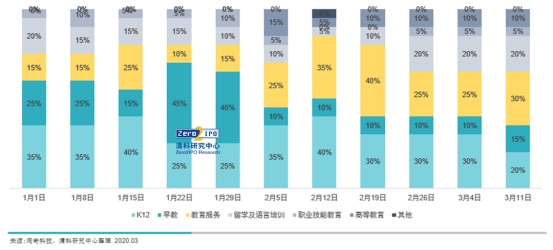

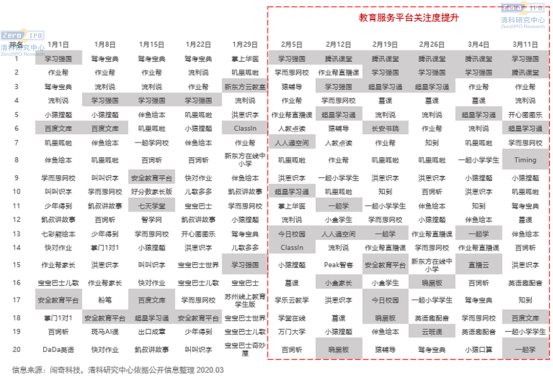

疫情早期K12和早教应用占比较高,疫情后期在线教育平台关注度提高

整体来看,在线教育市场中,K12和早教两类渗透率较高,APP下载量一直处于较高水平,1月份ios教育APP免费榜下载量排名前20的应用中,这两类APP合计占比基本超过60%。而疫情后期,由于在线教学工具需求增加,云课堂、直播、录播平台快速建设并投入使用,各类APP开始受到关注、使用量激增,其中腾讯课堂脱颖而出,下载活跃度稳步升高。此外,科大讯飞旗下的智慧空中课堂、阿里旗下的钉钉未来校园、今日头条旗下的清北网校等巨头互联网公司也提供在线教育平台服务。

图1ios教育免费榜Top20应用类型占比

图2ios教育免费榜Top20应用(标色为K12、早教应用)

图3ios教育免费榜Top20应用(标色为在线教育服务平台)

图4代表性在线教育APP下载量(万)

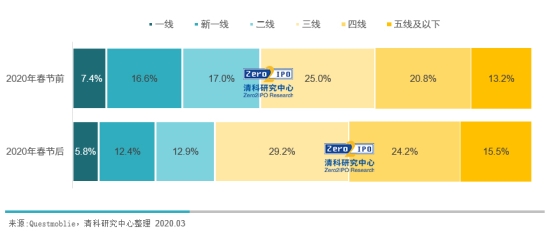

疫情加快在线教育市场下沉,三四线城市认知度明显提升

根据Questmoblie数据,2020年春节后,教育APP新增用户中,三、四、五线及以下的城市占比近70%,较1月份提高10个百分点。疫情促使低线城市和小城镇等尚未“触网”的用户开始尝新,在线教育市场下沉速度加快。

图5 2020年教育行业新增用户城际分布

疫情期间线上需求放大,K12教育线上转化明显

为响应“停课不停学”政策,应对瞬息万变的行业变化,学而思、新东方在线、猿辅导、作业帮等K12头部线上机构纷纷免费开放课程,2月份教育APP下载量呈爆发性增长,站内用户活跃度大幅提升。2月5日IOS下载量top5的教育APP分别是学习强国、学而思网校、猿辅导、作业帮、作业帮网课[1]。以学而思网校为例,当日APP下载量达到21.5万,是1月1日的14倍;另外,根据Questmoblie数据统计显示,学而思网校APP用户最活跃,2月份周活跃度达到615.9万,是去年同期的近50倍,环比增长608.7%。

表2 代表性在线教育APP用户活跃度

对于在线教育企业而言,激增的流量既是机遇,同样也是挑战,企业的在线技术与服务能力面临巨大考验,即使是技术实力雄厚的腾讯课堂和钉钉直播也于2月中旬和3月初发生服务器故障。清科研究中心认为,除内容质量外,疫情期间,拥有良好用户体验(包含但不局限于高平台稳定性)的企业获客能力和客户黏性将更强。

线上教育竞争更加激烈,用户成熟度提升,行业格局重塑

短期内线上教育需求增加,利好行业发展,但与此同时,线上教育领域的竞争将更加激烈。一方面,专注在线教育的创业项目可能短期内会有所增长,同时线下教育机构开始加速线上布局,利用现有的客户资源、师资优势,有体系的进行线上转化,使得线上、线下业务形成互补,加固自身护城河。例如,主攻线下教育的思考乐教育、精锐教育等机构,已开始提供线上课程;另一方面,非教育领域的巨头企业也可能借此机会切入进来,如阿里、腾讯、今日头条等互联网巨头,流量和技术优势明显。而从中长期看,疫情过后,流量将回归均值,需求回落,客户留存率受到考验。随着用户成熟度快速提升,品牌化程度加深,优质教育产品凸显,在线教育行业集中度有望进一步提高。

图6 互联网巨头在线教育布局

综上,清科研究中心认为,短期内,线上教育需求迅速释放,其中,K12教育刚需向线上转化最为明显,但线上承接能力受到挑战;同时,疫情将催化在线教育平台快速发展;此外,在线教育市场下沉速度加快,三四线城市对在线教育认知度明显提升。中长期,线上教育竞争更加激烈,市场洗牌加剧,行业集中度将有所提升;同时,随着产品体验增多,用户成熟度提升,品牌化程度加深。

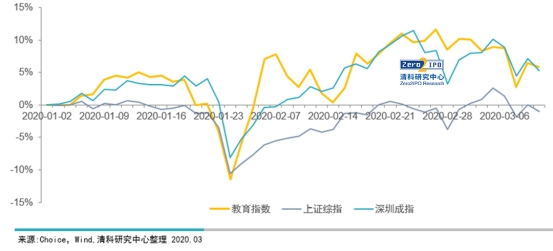

![]()

从二级市场情况分析,投资者总体看好教育行业。2020年1月至今Wind教育指数(886040.WI)上涨5.9%,高于深证成指(399001)的5.3%与上证综指(510210)的-0.2%,其中仅2月份Wind教育指数涨幅达到24.4%。

图7Wind教育指数、上证综指、深圳成指走势(以1月2日股价为基期)

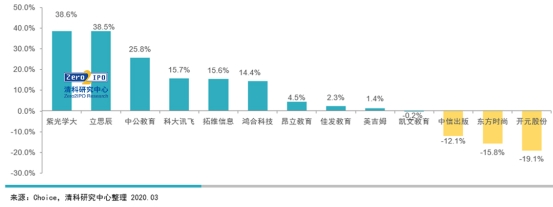

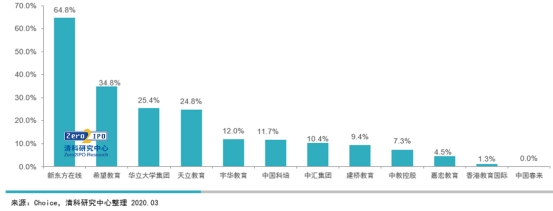

2020年1月2日至2020年3月11日,13家A股上市的教育重点公司中,9家上涨,1家收平,3家下跌。半数股价上涨企业为教育信息化技术提供商,例如鸿合科技、科大讯飞、佳发教育、拓维信息、立思辰。股价下跌的3家企业多为传统线下业务,包括主营图书出版与发行的中信出版、2019年刚转型职业教育的开元股份、驾驶员培训业务的东方时尚。

图8 2020.1.2至2020.3.11A股重点教育企业股价涨跌幅

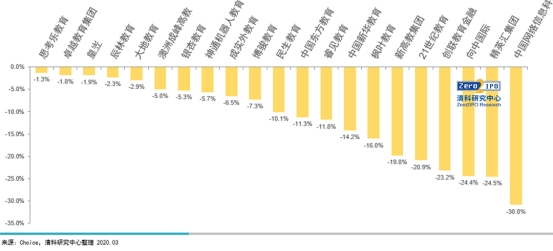

33家港股上市的教育重点公司中,11家上涨,1家收平,21家下跌。在港上市的教育企业多为民营高等教育企业,其中,主攻在线教育的新东方在线涨幅*,而中医在线教育企业中国网络信息科技以及中学辅助教育服务提供商精英汇大幅下跌。

图92020.1.2至2020.3.11港股重点教育企业股价涨跌幅—股价上涨企业

图102020.1.2至2020.3.11港股重点教育企业股价涨跌幅—股价下跌企业

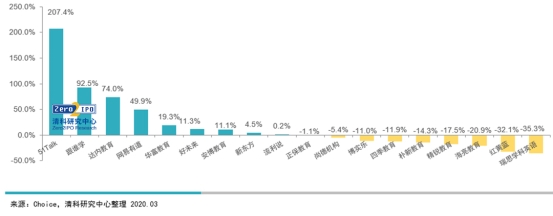

18家美股上市的教育重点公司中,8家上涨,1家收平,9家下跌。在线教育企业51Talk、跟谁学、达内教育涨幅较大,而瑞思学科英语、红黄蓝、海亮教育因线下授课停止,股价跌幅较大。

图112020.1.2至2020.3.11美股重点教育企业股价涨跌幅

与上述分析一致,二级市场投资者普遍看好线上教育企业和教育信息化技术提供企业,而以线下教育为主的企业或市场占有率较低的中小教培企业股价下跌幅度较大。此外,赛道布局较广的企业,例如学而思、新东方,风险低、股价波动较小。值得注意的是,即使在热门赛道,企业也会因应急措施、战略定位不当,导致股价下跌。

与二级市场相比,一级市场投资周期较长,长期投资逻辑并未发生太大改变。对于竞争格局趋稳的红海领域,例如K12教育、早教行业,近年来增速较快,已有一批细分龙头企业脱颖而出,甚至一些企业开始沿产业链进行投资并购。因此,清科研究中心认为,在这些领域,企业进行产品迭代、进一步争夺市场和行业整合阶段中,行业格局还将持续分化,投资机遇和风险并存,而此时机构对于企业的获客成本、运营能力和盈利能力的关注度则会大幅提升。对于行业集中度不高的领域,投资多集中于各细分赛道的早期企业,例如素质教育行业,已呈现出“广撒网”式投资态势,企业的差异化竞争是此阶段的特点之一。2020年2月,象棋在线教育品牌弈小象获得天使轮融资;2020年1月以乐高积木、机器人、编程三大类型课程为主的埃尔曼教育获得融资。此外,清科研究中心发现,受疫情影响,教育平台使用需求被激发,2020年已有多家互联网教育平台获得融资,例如2月份阿里系的果肉网校获得1亿元A+轮融资;在线少儿英语教育平台叮咚课堂获得千万级融资。

![]()

基于本次疫情的黑天鹅事件,教育机构将加速线上布局,线上教育行业洗牌加剧,同时也培养了用户消费习惯,利于线上教育行业发展,但长期投资逻辑并未发生改变。对于线下教育企业来说,疫情加速其线上布局,OMO(Online-Merge-Offline)模式将成为主流。另外,由于疫情的连锁反应,部分无法转型且生存能力较弱的纯线下教育机构面临巨大生存压力,甚至会加速出局,市场格局势必重新划分。而对于线上教育企业而言,由于多方教育机构入局,线上教育竞争将日趋激烈。在激烈竞争中,教育企业的差异性显得尤为重要。差异化主要体现两个方面,一是在内容上提供更广更深的教育产品,例如得到、学而思;二是在表现形式上,通过AI技术、视频动画等方式提高用户体验,例如流利说。此外,随着教育企业二级市场估值的走高,2020年部分教育细分领域一级市场投资活跃度有望进一步提升。

上文引用数据来自清科研究中心私募通www.pedata.cn

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

高源美

电话:+8610-84535220-6201

邮箱:yumigao@zero2ipo.com.cn

关于清科集团

清科集团创立于1999年,是中国*的创业与投资综合服务平台及知名投资机构。清科集团业务包括研究咨询、数据产品、信息资讯、会议论坛、投资培训、投资银行、直接投资、母基金管理、资产管理及创投机构区域落地。

[1]注:本文选取的IOS教育APP均来源于IOS教育免费榜单,如钉钉等主营业务非教育的应用并未包含在内。