2019年初,不少媒体在展望未来时,都持悲观态度,寒冬的论调喧嚣四起。

寒潮笼罩下,不少公司选择在年会上给员工打气,想要以此来消除宏观环境下行所带来的影响。在苏宁的“年终大赏”上,播放的宣传片打出字幕:“用智慧突破时间的束缚,以极智,论证我们的存在。”

董事长张近东坐在*排,面无表情。但在给自己儿子张康阳颁发“董事长特别奖”时,他露出了笑容。

张康阳虽然是国际米兰的主席,但也是*次获得这个苏宁的最高荣誉,所以显得有些激动。当谈及收购国际米兰时,他握住奖杯说:我们做了整个华夏大地没有人做过,也没人敢做的项目。

话音刚落,台下响起了热烈的掌声。

当然,除了张康阳透露的“华夏之最”外,苏宁易购(SZ:002024)还有另一项“之最”,就是A股财技。

01 财技:远离亏损的魔法

3月13日,苏宁易购发布2019年业绩快报,在纳入家乐福中国和剥离苏宁小店、苏宁金融后,苏宁易购的营收达到2703.15亿元,同比增长10.35%;归属股东净利润为110.16亿元,同比回落17.34%。

仅从财务角度来看,在实体商业并不景气的当下,苏宁易购这份盈利超百亿的财报*令人叹服。但继续深挖苏宁的运营数据就会发现,其百亿利润并不来自于主营业务,而是通过财技完成。

扩张与盈利是上市公司的不懈追求,但扩张与盈利间却经常产生矛盾:疯狂扩张通常会引发巨额亏损,而盈利又是A股上市公司的生存之本。这个矛盾让很多公司摸不清方向。

苏宁易购却深谙平衡之术,高速扩张的同时保持盈利。

自电商革命后,这个全国*的家电零售龙头就开启了转型之路。从搭建自有电商平台,到收购PPTV、红孩子母婴,再到把天天物流纳入麾下,全力扶持苏宁金融,乃至最近苏宁小店的疯狂扩张,还有把版图扩展到万达广场、家乐福中国。

苏宁易购的扩张极为速度惊人,但却很少出现亏损。

其实,高速扩张拖累了苏宁易购的业绩,但掌门人张近东却凭借令人眼花缭乱的资本运作,让上市公司从未录得亏损:

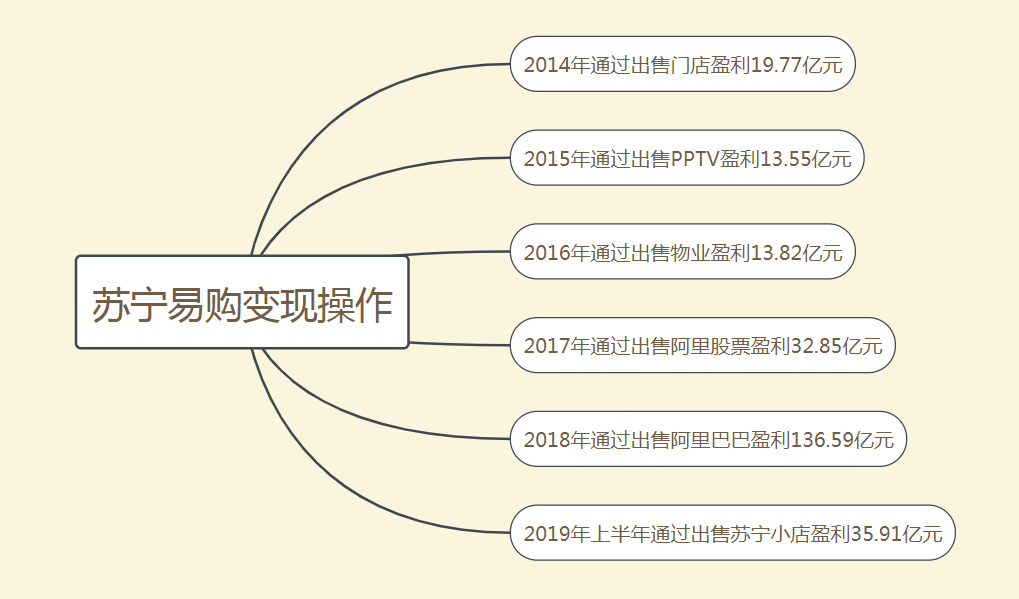

2014年至2019年苏宁易购均通过出售资产获利,其中,2014年、2015年和2016年苏宁易购更依靠出售资产扭亏为盈。

2019年的做法,不过是之前的延续。

所以,在苏宁易购的年度账本上,很难发现“亏损”两个字,。

02扣非业绩不佳

抽丝剥茧后,很容易就可以发现,苏宁易购的利润并非主营业务创造,而是通过资产运作实现的。

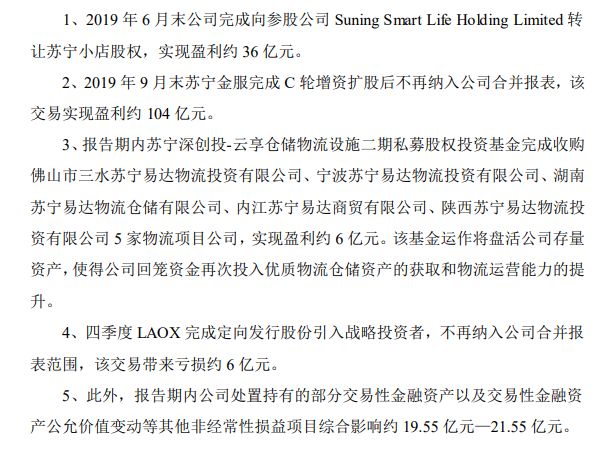

苏宁易购在1月22日曾发布2019年业绩预告,其中明确说明这110亿元利润的来源。

具体来看,苏宁易购通过引入苏宁金服战略投资者获得利润104亿元,通过剥离苏宁小店获得利润36亿元,仅这两项就为苏宁易购带来140亿元的利润。

再加上其他的资产运作,2019年苏宁易购通过资本运作实现非经营性盈利约160亿元。

简单计算,如果我们刨除资本运作带来的收益,那么苏宁易购2019年的实际运营亏损近50亿元。但苏宁易购的业绩快报中没有公布扣非后的业绩,用资本运作带来的收入掩盖了公司的实际状况。

业绩快报中公布的盈利由运营利润与非经营性利润组成,已知非经营性利润为160亿元,最终的盈利为110亿元,显而易见苏宁易购全年的运营亏了50亿元。

一直以来,苏宁易购对标的都是京东,自营业务也一直都是其运营重点,而在2019年中,苏宁易购的自营商品规模增速大幅放缓,仅同比增长5.77%,可见苏宁易购的核心竞争力正在下降。

在京东2019年业绩超预期的情况下,苏宁易购的业绩就显得更加逊色。

2018年度,苏宁易购的扣非净亏损为3.6亿元,而2019年在并入家乐福中国后,并没有产生化学反应,反而扩大至约50亿元,让投资者汗颜。

在苏宁小店、苏宁易购、家乐福中国上的全线布局战略,导致苏宁重心缺失,在任一领域都表现非上层,仅靠资本运作盈利。

03剥离“小店”避巨亏

对苏宁小店的运作,可谓张近东财技集大成之案例。

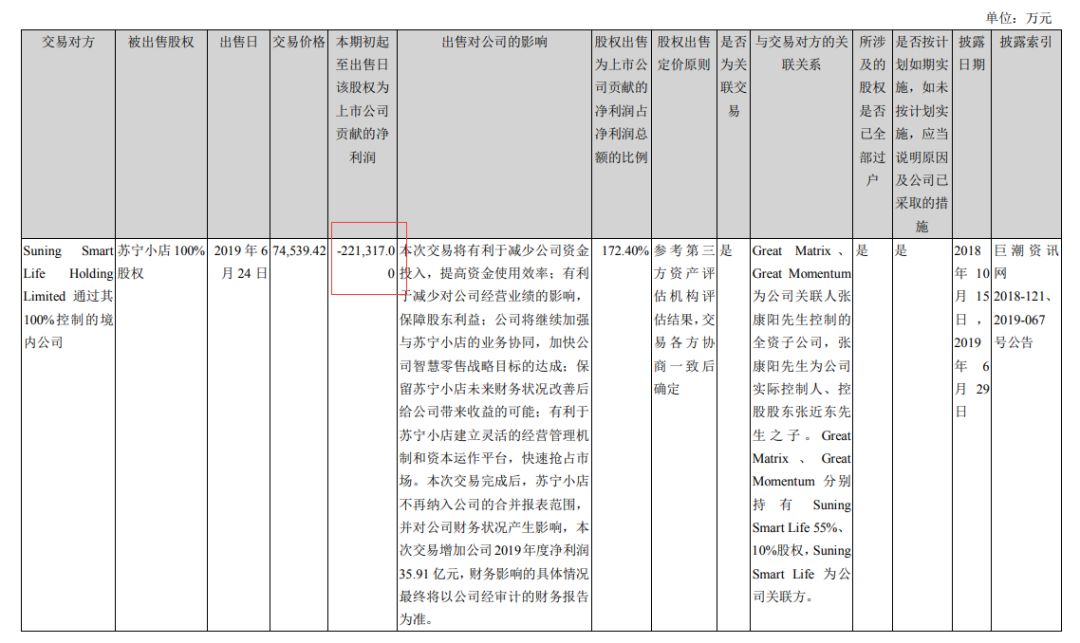

在2019年上半年的最后一个交易日,苏宁易购发布公告,苏宁小店100%的股权出售已经完成工商手续变更,也就意味着苏宁小店将不会被纳入到2019年的中报。

果然,在后续公布的财报中,苏宁易购录得归属股东净利润为21.39亿元,仅处置苏宁小店资产就盈利35.91亿元。

作为新零售领域的重点布局,苏宁小店一度被看做是最接近用户的流量入口,通过“便利店+APP”模式为消费者提供购物、餐饮、闪送、社区生活等服务。苏宁小店曾被张近东寄予厚望。

据媒体报道,在2017年双十一期间的内部会议上,张近东直接提出2018年的目标是开店5000家。

在2019年3月底,苏宁小店的门店数量达到5170家,完成了当初张近东提出的开店目标,6月底,苏宁小店数量增至5410家。但与门店不断增长形成鲜明对比的是,苏宁小店的亏损却越来越大。

根据苏宁易购2019年中报数据,苏宁小店在上半年的亏损为22.13亿元。

(点击看大图)

然而,苏宁易购2018年8月公布的数据显示,苏宁小店2017年至2018年7月的合计总亏损仅为3.11亿元,远少于2019年上半年22.13亿元的亏损,可见规模扩张反使苏宁小店的盈利能力每况愈下。

(点击看大图)

为了发展苏宁小店,苏宁易购花钱如流水。苏宁小店总裁鲍俊伟在2018年接受采访时透露,一家小店投入成本在100万左右。

以此计算,5410家苏宁小店的合计投入资金超过50亿元。或许正是基于过大的财务压力,苏宁易购才选择将苏宁小店从上市公司剥离。

由于连年的亏损,苏宁小店的净资产早已为负,在将苏宁小店剥离后,小店的负资产被剔除,通过合并报表使得苏宁获得了近36亿元的收益,同时还避免了苏宁小店的进一步亏损。

04弃“P”保盈

剥离苏宁小店,并非苏宁易购首次从上市公司拆出资产出售给关联方。

早在2015年11月,苏宁易购就曾将PPTV卖给了关联方苏宁文化。有意思的是,当时苏宁易购也是为股东着想减亏才出售PPTV的。在收购PPTV两年的时间内,合计给苏宁易购造成11.9亿元的亏损。

苏宁易购首次投资PPTV是在2013年,当时耗资2.5亿美元收购PPTV 44%的股权,一年以后,苏宁易购又耗资2.4亿美元增持PPTV股权至64%。

计算可得,苏宁易购出售PPTV的成本价格应在4.9亿美元(折合34.13亿元)以上。

然而苏宁易购将PPTV股权转让给关联方苏宁文化的时候,68.08%的股权却仅卖了25.88亿元。很显然,苏宁易购是亏本甩卖的PPTV。但同样由于PPTV的持续投入,导致净资产为负,剥离后仍获得大量“纸面盈利”。

就在从苏宁易购剥离的前夕,PPTV才刚在2015年8月耗资2.5亿欧元拿下西甲联赛中国地区五年*全媒体版权,而且从苏宁易购拆分后,PPTV一连串拿下众多体育版权,据PPTV透露其所掌握的体育版权价值已经超过百亿。

可以看出,PPTV并非没有价值,但却要为了保障业绩盈利而低价贱卖。

05为“苏”接盘

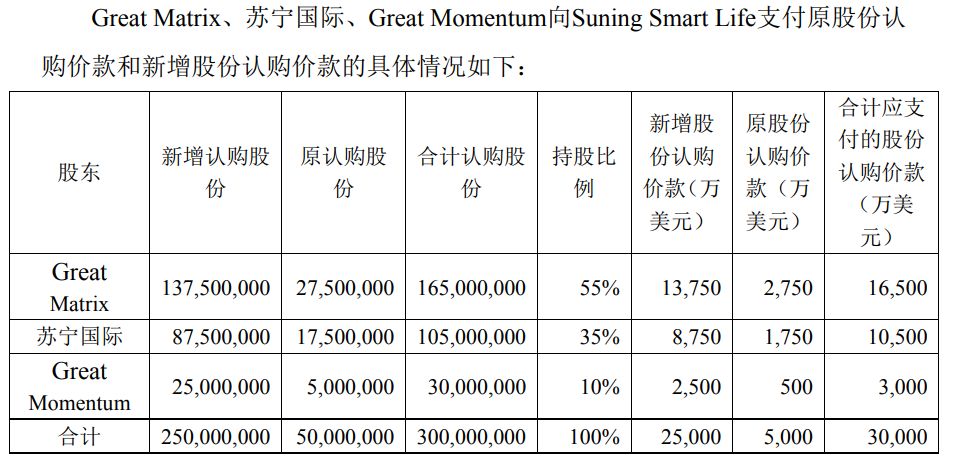

接盘苏宁小店的共有三家机构,分别为Great Matrix、苏宁国际以及Great Momentum,股权比例55%、35%、10%。

其中,苏宁国际为苏宁易购的全资子公司,Great Matrix和Great Momentum系一致行动人,为公司关联人张康阳所控制的全资子公司,而张康阳则是苏宁易购实控人张近东之子。

在股权转让的同时,Great Matrix、苏宁国际、Great Momentum还对苏宁小店进行增资,按照持股比例,三家机构分别向苏宁小店增资1.375亿美元、8750万美元和2500万美元。

完成增资后,苏宁国际合计需支付1.05亿美元收购款。

(点击看大图)

一方面,苏宁易购获得7.45亿元收购款,另一方面,其全资子公司苏宁国际还需要支付1.05亿美元(约7.32亿元)融资认购款,上述两部分款项金额大致相当,也就是说苏宁易购出售苏宁小店几乎不会获得现金上的收益。

在2019年6月,三家机构又对苏宁小店进行4.5亿美元融资。

苏宁小店从苏宁易购剥离后,其实控人变更为张康阳,由于张近东与张康阳系父子关系,实际控制权依然掌握在张近东手上。同时上市公司仍持有苏宁小店35%的股权,体外培育后苏宁小店仍可与苏宁易购业务协同,但其不断亏损对上市公司的影响则大打折扣。

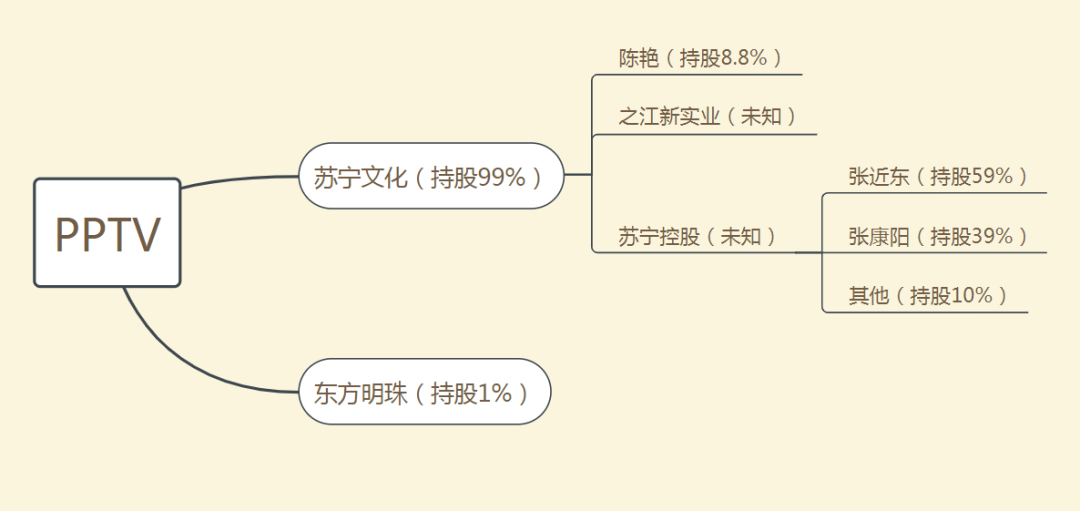

与之类似,PPTV接盘方为苏宁文化,也是公司的关联方。根据天眼查数据,苏宁文化的法人虽为陈艳,但其仅持股8.8%,苏宁文化真正的股东疑似苏宁控股,而苏宁控股实则为张近东和张康阳父子所实际控制。

(点击看大图)

剥离后的PPTV同样被张近东父子控制,只不过盈亏不再与上市公司相关。卖掉的业务虽然多已成为负资产,但并不代表没有价值,为了盈利而出售确实有些可惜,但这保障了苏宁易购这些年连续盈利的业绩。

如果不进行资本操作,单凭主营业务的苏宁易购恐怕已因2014年至2016年的亏损而退市。

06 纠错还是孵化?

无论苏宁小店还是PPTV,都经历烧钱、巨亏、出售给关联方。

苏宁小店2年开了5000多家门店,PPTV耗资2.5亿欧元拿下未来五年西甲联赛的*版权。苏宁易购始终想把这些颇具价值的业务做大做强,但无奈A股业绩的压力让他们不得不对外出售。

在PPTV剥离之初,PPTV的管理层就坦言未来将会谋求独立上市的可能,相信随着业务的不断做大,苏宁文化极有可能将PPTV独立上市,由此将打造苏宁系的第二家上市公司,刚剥离的苏宁小店也是同理,都有未来独立上市的潜力。

苏宁易购眼下依然在大举收购。

2019年9月,苏宁易购完成48亿元收购家乐福中国80%股份的交割手续,将家乐福中国纳入报表。尽管家乐福中国已不能称为优质资产,截止2018年底,家乐福中国总资产115亿元,而负债却高达138亿元,已资不抵债。

未来,如果家乐福中国能够与苏宁易购业务协同,依然存在化茧成蝶的可能,即使家乐福中国持续亏损,苏宁的股东们也不必担心,因为可以继续通过资产运作,将“垃圾资产”剥离给大股东接盘。

究竟苏宁易购频繁施展“剥离扭亏”的财技操作是出于怎样考虑呢?我们对此主要有两种猜想:

1. 苏宁易购大肆收购各项业务是在不断试错,而当业务逻辑被证伪后,苏宁易购剥离自救。

2. 苏宁易购在借上市公司来孵化资产,剥离前的大肆烧钱是为了做低估值,目的是为了将资产受让给关联人。

究竟苏宁易购属于哪一种情况?我们暂时无法知晓。

但有心人都明白,魔法,不能代表实际发生的事。