新消费品牌是中国风险投资机构日益关注的热门领域,但不太容易出手,投资人往往担心投到增长天花板低的“小而美”项目,同时也受制于基金的回报期,难以投入较长时间的培育过程。

然而,在蜂巧资本创始合伙人屠铮看来,早期投资恰如栽培兰花,选好花苗,在恰当时施肥浇灌,经历等待、陪伴多年之后才可以验证这家公司是不是一株上品好兰花。

屠铮毕业于芝加哥大学公共政策专业,2018年底创立蜂巧资本之前在外资及本土投资机构拥有15年的VC投资经验。他与投资搭档常欣的近些年的投资组合中,大多数为首轮机构*投资人。在新消费品牌早期酝酿期间果断进入,长期持有,等待绽放,成为蜂巧资本的一大投资特色。

这个名单上的一批品牌已经成为细分领域的标杆,包括潮流玩具IP运营及零售商“泡泡玛特POP MART”、内衣家居运动生活方式品牌“内外NEIWAI”、宠物品牌“pidan”、家居设计师服务品牌“美间”、首家美国上市年轻公寓品牌“青客公寓”、智能厨具品牌“饭来”、滑雪生活方式品牌“Snow51”、古典音乐品牌“库客”、办公家居品牌“grado”、儿童运动休闲品牌“moody tiger”、中国元素高端时尚包饰品牌“端木良锦”、高端女装品牌“彼伏”、K金饰品品牌“YIN”等。

最近,《华丽志》与屠铮进行了深度交流,请这位长居幕后的风险投资人分享了他的底层投资逻辑和经典“养花”案例。

(以下为屠铮自述)

为什么是“蜂巧”

取名字是一件重要又不太容易的事。我和常欣都喜爱植物,突然间灵光一现。出于兴趣爱好,家中有不少书画和花卉,父亲特别喜欢兰花,各种品类一大堆,放满家中各个角落。从小受到熏陶,识花、种花,脑海里闪过兰花的品种,定格在“蜂巧”。蜂巧源自于上海朱家角,早在康熙年间,朱家角水路四通八达,商业繁荣,两位当地的商人为争夺一株兰花的所有权,居然把官司打到了康熙那里,康熙见到这株兰花的时候,恰好一只蜜蜂被吸引停在叶片上,于是当场赐名“蜂巧”。取名蜂巧有以下几层寓意:

其一,蜜蜂灵巧又勤恳,具有高度的自组织性和纪律性。由于在股权投资15年投资生涯中看到了一些宝贵的成长经验,同时也深刻感受到组织中存在制约长期发展的问题。很多东西无法在原有的基础上修修补补,于是就萌发了创建一支新型的基金的想法,相对扁平,少摩擦,无形中有一根纽带牵引着大家在工作中上尽可能抛开各自短期私利,朝共同的目标奋进——就像蜂群的自组织一样,很难确切地说是什么神秘的力量牵引着它们分工如此明确,协同攻克一个目标。我们觉得无形的力量源自:建立合适的基金文化和科学精准的激励制度;在加上一个前提:高匹配度的早期团队成员。我们选择团队的标准不一定要有行业从业背景或者亮眼学历,但一定要有快速学习的能力、底子和冲动,以及符合我们文化8个词的态度,即:正直、自强、谦逊、务实、激情、舍得、凝聚、原则。

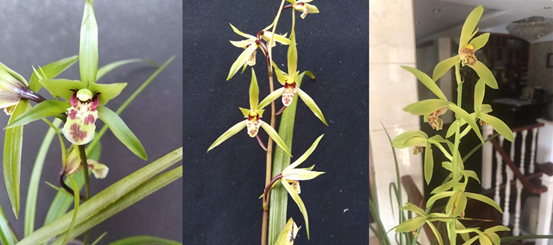

上图:屠铮手植的几株兰花

其二,兰花集中展现了中国传统文化审美观,梅兰竹菊,兰花是花中君子,历史上不少文人墨客以兰为主题吟诗作画,表达典雅高洁的气节,也是人品的象征。刚入风投行业时,一位美国合伙人面试时问道,做风投最重要的品质是什么?我回答勤奋,悟性等等,他后来告诉我都不是,是人品。后来越来越领悟到这句话的分量,个人和机构只有站得直,才能做得久、做得好,口碑、运气、资源也会随之而来。

我的微信签名上一直写着:“兰花,十年呵护,终赌芳容”。兰花品种越好越难栽培,可能要5—10年才会开一次花,蜂巧就属于这种。但是要判定是不是真正的好蜂巧,不能仅仅看它未开花时的叶子和根型,只有在开花的时候,通过花的瓣形、香味、颜色等等指标,才能做最终的认定。

这和我们做早期投资很像。在未开花的时候,要选一棵好的兰花苗子,和投早期项目一样,百里挑一,难度非常高。之后要经历漫长精心呵护和等待才能开花,若干年后只有在退出时才能证明这是否是一家真正的好公司。期间融资次数、美誉、行业排名都不能代表企业最终的成败。

六年种出一朵“泡泡玛特”

为什么会投泡泡玛特,首先谈谈我们为什么选择新消费作为聚焦的投资方向。从宏观的角度来看,2000年前后,*波消费红利显现,深远地影响了接下来十多年人们的消费观和消费企业的发展,一批具有代表性的国产消费品牌出现,如李宁、海底捞等等,可以说是各个领域在时间轴上先后崛起。

直至2012年前后,消费品新的驱动因素开始聚集,催生这第二波消费浪潮的崛起,升级和创新变成主线,并且比*波来得更加猛烈,渗透到整个消费各个细分领域,广度和深度不可同日而语。基于什么原因呢?首先是人口结构变了,85后到00后登场,新一代对消费品的理解和认可度在改变、传统消费品牌慢慢地跟新一代的精神诉求产生了隔阂。另一方面,各种新的数据技术、新的流量平台,支付习惯、新兴的传播方式重构了供应链、产品定位和用户决策方式。机构投资人已经开始意识到这个趋势,但对于什么是真正的新消费、怎么投,节奏如何,大家还是比较谨慎和克制,市场上的项目也比较稀缺。

2013年初遇到泡泡玛特时,由创始人王宁领导的团队正在做年轻一代潮流百货集合店,沿用至今的“popmart”这个名称也诠释了起步时的定位——潮流商场。当时只有两三家集合店,陈列各样公仔、玩具、数码、地球仪、骷髅和熊猫IP之类的家居用品、钱包等,不少商品按照现在的说法可以用“潮牌、国潮”之类的字眼描述。对这类产品是否真正符合年轻人的潮流趋势,我心里当时也是存疑的,但是创始人王宁给我留下印象至今依旧深刻。

当时泡泡玛特蜗居在三元桥凤凰城边上的时间国际,和特别火的拉手网楼上楼下。而我们头一回见面却是2013年1月11号在杭州钱塘江边四桥底下大名空间,王宁阳光随和,带了点日韩范,又特别安静,话不多,也不争辩,每一句话慢条斯理,显然是经过深思熟虑的。我当时问他:“做线下零售,不比纯互联网,需要很多线下资源、渠道经验、和成熟管理体系,通常都是有丰富资历的人做更有优势,更何况目前各行各业都在往线上疯狂转型,你为何还坚持做线下?” 王宁回答:“线上和线下没有孰优孰劣,终究还是好产品和用户体验说话,虽然资本目前青睐线上的扩张速度,但我相信新一代年轻人会在线下找回美好的体验乐趣。” 同一时期的其他线下转线上的消费品牌,比如黄太吉,受到资本和媒体的大力追捧,甚至有些投资人也建议泡泡多做媒体宣传,转型做线上,但王宁还是坚定默默打磨线下模型。我看着王宁笃定的眼神,就像发现宝藏一样激动起来,一位87年出生的年轻创业者,在一个集体线上化移动化大跃进的年代,资本大幅兴奋减少纯线下投资的背景下,有如此坚守和判断,非常不容易,这背后有超乎这个年龄的思考。他特别喜欢说一个词——“减宽加深”,意思就是说线下零售SKU不一定需要这么多,头部20%的产品,要做深做透。这也为后来公司从潮流百货转型到潮玩IP为主的商业模式做了铺垫。

多次交流后,我脑中产生了两个预判:王宁可能是中国线下零售新一代85后领军人物之一;他领导的泡泡玛特再给10年或15年可能可以做成百亿美金级别。后来我们很快投资了700万元人民币,成为*家机构天使投资方。在日后的6年时间里,一路增持多次,2018年底蜂巧成立,我们又继续投资。首次投资之后,在各个关键融资阶段帮助引入了国内外知名基金如大华、红杉、中赢、弘润等。泡泡玛特也是我个人投资生涯中单个项目投资轮次最多的企业,后续直接或间接参与了几乎每轮融资。

回顾泡泡一路走来不断进化的商业模式,的确走了不寻常的发展路径。其中有两个里程碑事件显得尤为关键。2015年,团队发现了Molly 这个卡通形象受到不少用户的喜欢,便开始和设计师深度合作开发产品,并且在零售模式上结合了香港log-on 的风格,一炮而红。之后泡泡又吸收了日本盲盒和扭蛋文化,将玩偶打造成一个个主题系列,类似于收集一个系列邮票的方式,解决了用户购买频次问题,从此泡泡从小众玩偶走向了大众市场。这种商业模式在全球也鲜有对标,这条发展路径是靠团队自己学习能力和商业嗅觉摸索和创造出来的。真正的创新要么不成,要成就有可能是个大家伙。

上图:屠铮(左)、王宁(右)和Molly

另一个里程碑是自创潮流玩具展(北京和上海两地),之前只有动漫展和游戏展,并且很少看到行业团队自己主办行业展,通常会外包给专业公司。泡泡玛特有这个想法之后说干就干,硬生生依靠没有办展经验的内部团队成功地举办了行业内*个潮流玩具展,参展商来自全球各地,在行业内产生了极大的反响,也奠定了泡泡玛特*头部的行业地位。我记得当时去北京首届玩具展的时候,还不知道是泡泡玛特主办,一进会场就颇为震撼,一个相对小众的行业聚集了这么多参展商。我问王宁“我们的铺位在哪里?”,王宁当场笑道:“我们不是承办商,而是主办方,你看的到的铺位都是我们的。” 当时还真挺佩服这个年轻团队的执行力和创新力。泡泡玛特目前已经是全国乃至全球的潮流玩具*和*的潮玩线下渠道,王宁被行业人士戏称为“潮玩教父”,王宁每次都谦虚地笑笑,“哪里是潮玩教父,只不过相信一件事就坚持做下去”。

多年来观察国内IP行业的成长,可谓是一将功成万骨枯,好IP的出现有很大的偶然性,绝大多数IP企业从一开始就是做内容生产,必定会面临很高的风险。泡泡玛特先做了一个年轻人的产品渠道,然后再融入IP,使得IP生产者和零售商产生共赢互利,创造和培育了一个新的增量市场,反过来又促进了IP设计师的创造能力,开启了一个崭新的生态。IP行业具有天生的商业模式优势,泡泡出售的不仅仅是玩偶盲盒,也是一代人的心灵陪伴。受人喜爱的IP形象也吸引了不少国内国际大消费品牌商寻求联名合作,甚至是电影界和地产商。

最近常有人问为什么这么早投资泡泡?我真不知道如何准确的回答,看团队和行业趋势很重要,但我想更重要的是以上两点的匹配度。罗马不是一日形成的,我们首轮投资泡泡玛特后的5年,泡泡一直在低调前行,行业小众,投资人也不太关注。

在一个相对安静的环境下苦练内功也是一件好事,大大减少了竞争成本,也符合创始人一贯低调的性格。泡泡玛特非常符合蜂巧心仪的那种企业特质,有大抱负、思维缜密、凝聚力强、敢干又常年低调做事,恰似一朵正品蜂巧静静的绽放。2019 一年,企业的估值涨幅就提升了近20倍,作为一家Pre-IPO 企业比较罕见。市场上有些观点认为泡泡玛特故事讲的不错,我不太认同,泡泡玛特一开始就是在做实事,并且非常实在地体现财务报表上——这一点可能和有些独角兽公司不同。迄今为止,公司当年几乎所有的重要规划不但实现,并且远超预期。

大道至简的底层投资逻辑:早期精品投标不撒网,敢投早期*

投资各有各适合自己的方法论,尤其是早期投资在实操层面很难有统一的规律遵循,把自己擅长的特点打透并且经过实践检验,就可能形成最适合自己的方法,不论是擅长对创始团队的判断,还是对行业趋势性的感悟,亦或是对用户或产品的超级敏感度等等,当然能真正做好任何一点就挺不容易,如果有一点以上就很厉害。这个适合自己的擅长点很重要,不一定去全盘照搬头部基金的判断方式,而且也照搬不来。

投早期虽然可能有机会获得惊人的回报倍数,但早期投资比较严格遵从幂率分布,成功总体来说概率非常小。历史上中国企业国内外IPO总共大概四千多家,其中大约一半是很少有VC入资的股权分置改革以前的A股上市企业,剩余的一半相当一部分是没有早期机构投资者的传统企业,最后剩下有早期VC介入新兴行业的IPO企业在大几百家左右;同时2010年以来TMT和消费行业未上市前达到独角兽规模的不会超过一百家含BAT支持的企业。中国有这么多投资机构,哪怕投中一家独角兽,尤其在早期,也非常幸运,同时*挑战性。所以从资本效率来说,早期投资并不高效。那为什么蜂巧资本还是选择力争做新消费里面的首轮价值发现者呢?

其一:某种程度上是被“逼”出来的,中后期是众多优秀大基金的必争之地,而消费早期做决策比较辛苦,反而给我们留下一定的机会去”博“一下,很多时候是强迫自己顶着很大的压力去判断,在定性与定量千头万绪中寻找有价值的线索,这不一定是坏事。

其二:我们一直在投早期的消费品牌类企业,并且多数是首轮*。我们在自己摸索中也渐渐形成了一些方法和经验,目前看来还比较适合我们的团队特质,也取得了一定的效果,阶段性失败案例较少。

其三:最重要的是,我们感觉真正的VC还是需要具备早期价值发现能力,做企业的早期投资人。能长期陪伴和后期进场很不一样,可以更紧密地与企业站在一起,发现和解决问题,影响力也大为不同,并且可以更敏感地认知技术、市场和用户,有助于基金捕捉投资前沿信息并促进自我进化,把握行业投资节奏,尽可能避免错过下一波的投资机会。同时早期投资可以通过不断增持,达到投资回报*化。通常一支基金中通过不断加持成长出来的优秀项目会决定整个基金的回报。

撒网式布局是早期投资的普遍打法,而我们在团队内部要求的是投标式精准打击,这就对项目的筛选提出了较高的要求。早期投资看人很重要,我个人的经验看来成功企业家性格和做事方式形形色色,有的人喜欢社交,有的人闭门造车,有的人每天非常勤奋,有的人每天睡足8、9个小时,这里面好像没有充分条件,甚至没有必要条件,有时从事的业务和方式与创始团队性格和能力的匹配度显得比较重要。蜂巧目前专注于新消费投资,尤其是早期新兴品牌类投资,我们追求的创始人和企业普遍要求基本功扎实,有耐心,相信“马步扎得稳,出拳才有力”。我们容许前期企业有个稳健的增长,多从用户、产品、壁垒的因果关系考虑问题,基础打扎实后再迎来加速规模增长,否则会面临“眼看高楼起,眼看高楼塌”的窘境。

投资是个长期修行之旅,常常是“入行三年打遍天下,再过三年寸步难行”,之后再找到一个比较好的平衡点。投资也是多重交叉科学和艺术的集中体现,各行各业各人各事各规律之间都有一种莫名的串联,精彩可以出自那种条件反射式的对关联度的敏感性把控,尤其是相似的底层核心点。*层的部分最稳定,不因噪音影响判断,拨开皮囊看到最简单的核心,知道哪些风险值得赌,哪些风险不能赌,要投就投,如果有天失败了,也不会让你觉得由于当时决策有重大思维失误而深感愧疚的企业。

蜂巧资本是一支致力于创造美好生活的新消费投资基金。在过去的五六年里,我们团队已经投资了一批新消费品牌,这是目前投资的主干,接下来也会配套投资新消费的生态,比如相关的供应链、消费数据、技术平台等。如果用一个可视化的指标来描述我们在消费领域当下的投资愿景——在新一代的购物中心里,每一层都能看到我们投资的新品牌门店,里面人头攒动。

10727起

融资事件

1376.66亿元

融资总金额

6511家

企业

1886家

涉及机构

185起

上市事件

1.18万亿元

A股总市值