3月10日,据路透社报道,美国私募基金公司黑石集团计划斥资40亿美元将SOHO中国私有化。据相关人士透露, 黑石为SOHO中国提出的私有化报价为每股6港元,这较SOHO中国前一日收盘价2.98港元溢价超过100%。

受此消息影响,当日,SOHO中国股价暴涨37.58%,并在上午11.13分触发暂停交易。截至收盘,SOHO中国收盘报4.10港元,股价也创出一年以来新高。

3月11日下午,SOHO中国发布公告,公司在与海外金融投资者洽谈,以探讨进行战略合作的可能性,侧面承认了传闻的可靠性。

两次转型的失败,SOHO中国由当年的一线龙头房企沦落为如今的地产边缘人。经过多次的资产出售,SOHO中国全国只剩下9宗物业持有。在公司业绩疲软、股价低迷的情形之下,潘石屹夫妇似乎早已无心恋战。

浮出水面的幕后“黑石”

对熟悉SOHO中国的投资者来说,其与黑石的交易传闻,这并不是*次。

早在2019年10月底,香港万得通讯社曾曝出SOHO中国正考虑以80亿美元出售中国的办公大楼权益,买家正是黑石集团联合GIC(新加坡政府投资公司 )组成的买方团,所售资产包括光华路SOHO、望京SOHO塔3,以及上海SOHO复兴广场等八处SOHO核心资产。

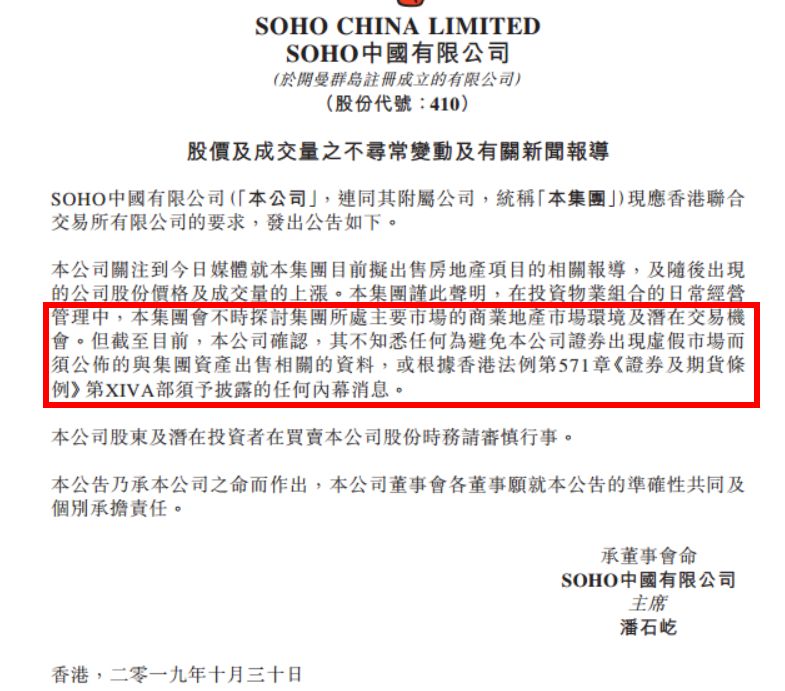

受此消息影响,彼时SOHO中国股价盘中也一度大涨27.07%。针对媒体的这一报道,SOHO中国在10月30日晚间发布了一则澄清消息,否认了此次交易。但公司同时也在公告中表示:“集团会不时探讨商业地产市场环境及潜在交易机会”。

据路透社报道,黑石在今年2月初便与SOHO中国展开排他性谈判,提出将以每股6港元的价格私有化SOHO中国。相较当时SOHO中国不足3港元的股价,溢价率超过100%。

本次交易,黑石除了要出40亿美元的私有化资金外,还将将接手SOHO中国大约47亿美元的债务。两者合计87亿美元的价格,与去年传闻的80亿美元金额相近,只是收购核心资产转为收购整个公司。

从交易流程上看,相对于收购多处房地产项目,黑石集团对SOHO中国公司进行整体收购则要简单的多,这也将为双方达成交易提供更大的确定性。

此外,SOHO中国能与黑石集团产生交集,或与阎岩这一关键人物密不可分。公开资料显示,目前担任黑石集团亚洲房地产部常务董事一职的阎岩,曾在SOHO中国任职长达22年,并历任SOHO中国首席运营官、财务总裁和总裁,对SOHO中国可谓非常了解。2018年3月,阎岩以个人发展为由从SOHO总裁之位离职,并在次月加入黑石集团并担任亚洲房地产部董事总经理一职。

作为全球*的房地产私募基金,美国黑石基金旗下管理的资产总额达到5000亿美元,主要包括房地产、私募股权、对冲基金与信贷等四类核心业务。相关数据显示,截止到2019年底,黑石集团房地产基金规模达到1282亿美元,位列公司四类业务榜首,并在全球各地投资房地产资产。

据了解,作为一位长期从事房地产业务的专家,黑石集团以其“买入-修复-卖出”的项目运作模式享誉业内。

按照这一模式,黑石集团首先会以相对较低的价格收购成熟的、能够产生稳定现金流的物业。其次,黑石会通过改善所购物业的资产结构、经营状况等问题对项目进行修复。最后,黑石将在项目升值后选择择机出售而退出。其中最经典的一个案例就是2007年,黑石集团曾以260亿美元价格收购了当时经营不善的希尔顿酒店,并在2013年退出时获利139亿美元,成为私募股权史上回报最丰厚的一笔投资。

“买入-修复-卖出”模式的关键一环,就是要找到价值相对低估的的物业。从这一点看,近年来遭遇到经营困境的SOHO中国似乎就很符合这一标准。

逐渐掉队的SOHO中国

十年之前,SOHO中国曾是与万科、恒大平起平坐的房地产巨头。但公司二次转型的失败,使SOHO中国逐渐掉队,如今的SOHO中国日渐式微,在国内*房企都已经找不到自己的位置。背后的唏嘘与无奈,或则只有潘石屹本人最能体会。

资料显示,成立于1995年的SOHO中国,由知名地产商潘石屹及其妻子张欣共同创立。不同于传统的地产开发商,SOHO中国以开发一线城市的高档商业地产为主,这让公司在一线城市有着很高的知名度。

在销售模式上,SOHO中国早期采用类似住宅型企业散售的方式销售商业地产项目,再加上公司的精品开发策略,让公司项目有着远高于行业的利润率,在早期的中国房产巨头中独树一帜。

2007年,SOHO中国成功登录在香港联交所,并以19亿美元的融资金额刷新了当时亚洲*的商业地产企业IPO记录,成为备注关注的明星企业。

但随着商业地产行业竞争的加剧,SOHO中国逐渐出暴露周转率低、运营能力不足的问题。2010年以后,北京出台禁止物业散售的政策,这让SOHO中国赖以成功的散售模式遭到重创。2011年,SOHO中国营业收入同比下滑68.79%,遭遇到业绩的滑铁卢。

2012年,潘石屹宣布SOHO中国从“销售模式”向“自持模式”转型,将战略重点放在租赁业务上。按照潘石屹的当时预测,SOHO中国租金年收入将在五年后超过40亿元。

事实证明,潘石屹的想法过于乐观,SOHO中国的首次转型并不成功。2013年-2014年,SOHO中国同比增长率分别为-9.43%和-58.29%,营业收入持续下滑。

此后 ,SOHO中国又将公司发展转向了共享办公领域。2015年,SOHO-3Q成立,SOHO中国正式进入到共享办公领域。截止到2017年末,SOHO 3Q已成为北京、上海*的共享办公空间,共提供近1.7万个工位,平均出租率约为87%。

彼时的的潘石屹俨然成为SOHO3Q的代言人,并提出“3Q在2019年上市,成为国内*的写字楼综合服务商”的口号。为此实现这一目标,自2018年起,SOHO3Q从第三方开发商手中租来办公楼来进行业务开拓,而不再仅仅局限于SOHO中国自有物业。截止2018年12月31日,SOHO3Q在中国7个城市拥有31个中心。

然而,SOHO中国的二次转型之路仍旧没有走通尽管在规模上面发展迅速,但SOHO3Q创立以来一直处于亏损的状态。2018年下半年开始,国内共享办公行业的残酷洗盘。而随着联合办公巨头WeWork IPO的沉沙折戟,SOHO3Q独立上市的计划也变得遥遥无期。

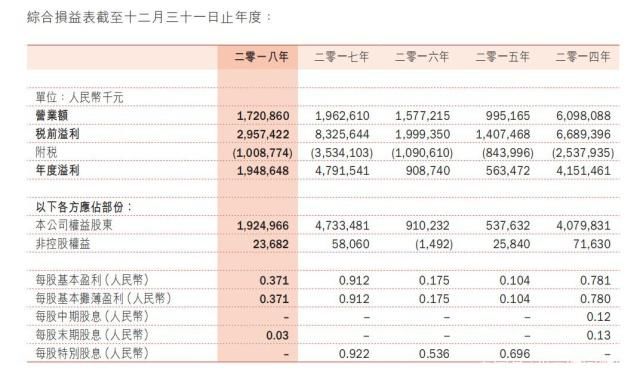

两次转型的失败,让SOHO中国业绩不断下滑,也让公司错失了近十年的发展时机。公司历年年报数据显示,2013~2018年,SOHO中国营业收入由146.21亿元大幅降低至17.21亿元,归母净利润则由73.88亿元缩水至19.25亿元。

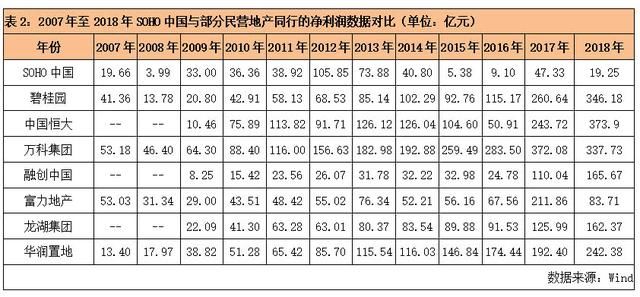

作为最早转型的地产开发商,SOHO中国在漫长的转型过程中始终没有找到适合自己的道路。无论是公司规模、业绩还是市值,SOHO中国都被同时代的恒大、万科远远抛在身后。融创、龙湖集团等在当年远不如SOHO中国的企业,也已经发展成为行业的巨无霸。

面对着这一巨大的差异,潘石屹夫妇开始在生意的地产行业萌生退意,SOHO中国也开启了频繁出售资产的模式,这也让潘石屹本人频频陷入“跑路”的传闻之中。

无心恋战的潘石屹

实际上,自2014年开始,也就是在公司转型“自持”物业两年后,SOHO中国就开始了出资资产的模式。公开资料显示,从2014年到2019年,短短5年间,SOHO中国就开启了卖卖卖的模式,累计出售资产套现约293.41亿元。

由于不断出售项目,SOHO中国的资产规模不断下降,尽管一次性出售的获利会带来阶段性的业绩增长,但公司总体业绩却随着资产规模的持续缩水而不断下滑。最新数据显示,2019年上半年,SOHO中国净利润仅为5.65亿元,较去年同期大幅下滑48.36%。半年报数据还显示, SOHO中国如今只剩下9宗物业资产还在持有。

在套现近300亿元之后,潘石屹却没有在国内购买过一个项目,不禁让人怀疑其有“逃离中国”的想法。

面对这一疑问,潘石屹一度在SOHO中国2018年3月业绩发布会上表示,未来不再出售资产,尤其是北京的望京SOHO、上海的外滩SOHO等八处核心资产,将是SOHO中国的“八大金刚”,永远不会被出售。

然而,日趋恶化的国内商业地产大环境,不断上行的空置率,都决定了SOHO中国未来的业绩难言乐观。潘石屹最终还是选择了放弃,进而将整个公司进行出售。

第三方统计数据显示,2019年前三季度,北京全市和五大核心商圈写字楼的空置率同比上升40.9%和20.6%;上海2019上半年优质写字楼空置率同比升至18.0%,三季度空置率高达20%。而潘石屹的望京SOHO空置率也在12%以上。

在此情况之下,2019年上半年,上述被称为“八大金刚”的核心物业,大部分出租率也都出现不同程度的下滑。其中,古北SOHO出租率仅仅达到45%。

出租率的下滑,还只是SOHO中国目前面临的一个问题。国内商业地产的租金回报率水平过低,也是让潘石屹萌生退意的一个重要原因。

据潘石屹此前透露,即便是在北京这样的城市,总价约78亿的自持物业回报率仅有3%。而SOHO中国半年报数据显示,SOHO中国平均借贷成本约4.8%,这就意味着,公司部分自持物业租金回报率还赶不上银行贷款利息,SOHO中国如仅靠租金收入运营物业将出现2%的亏损。

面对SOHO中国这一困难与挑战,潘石屹等股东及管理层似乎失去了扭转乾坤的能力和动力,而只是选择了抱怨及吐槽等消极方式应对。来在这种情形之下,黑石集团的出现,就给了潘石屹夫妇一个全身而退的机会以及非常理想的卖价。

若这一交易最终达成,将是黑石迄今为止在中国市场的*投资。那么,黑石选择此时出手SOHO中国,背后的逻辑究竟是什么呢?

SOHO中国易主背后

外资加速抄底?

首先,如果黑石在SOHO中国这一项目上继续沿袭“买入-修复-卖出”这一策略的话,就侧面验证了一个问题:SOHO中国的真实价值的确存在低估。

限于SOHO中国营收单一、资产结构的问题,二级市场对SOHO中国发展预期并不高,频繁的资产出售也让人怀疑管理层持续经营的动力与决心。与此同时,潘石屹本人也多次抱怨SOHO中国估值过低的问题。

业内人士分析,黑石集团在收购SOHO中国后,将依靠其较高的投后管理水平,不但提高SOHO中国的经营能力。只要公司的盈利水平得以改善,未来就不愁获利退出的机会。本国内商业地产较低迷的市场环境,客观上也压低了物业的整体价格水平,这对黑石集团来说,也是一个有利的机会。

其次,从一个中长期的投资角度看,中国经济的中长期韧性仍然*于全球。尤其中国政府在此次疫情的良好表现,让中国核心城市的房地产成为了外资的避风港。作为全球化视角进行资产配置的地产巨头,黑石集团选择此时出手购入SOHO中国,也代表着外资对中国这一全球第二大经济体未来发展的信心。

此外,作为境外知名机构,黑石集团有着*的资金募集能力,其资金成本也较国内同行低很多。基于其5-10年的投资期限,短期租金回报率的高低,并不是黑石集团所重点关注的问题。

有人辞官归故里,有人星夜赶科场。

因此从商业逻辑上看,SOHO中国易主,本就是一桩正常的商业交易。潘石屹、张欣夫妇选择退出,黑石中国选择抄底,都各自有其自身的考虑。商业地产作为一门生意而言,有买自然就有卖,无需对此做过多解读。

2019年11月29日,潘石屹曾经公开表态:“房子建在这里,我是带不动的。说我跑了都是谣言“。如今,潘石屹要将房子卖了,这一谣言似乎就要成真。但即便如此,SOHO中国的房子却仍然还在,我们也就无需对潘石屹的“跑路”过于担心。