“难能可贵”。

在评价联想集团第三季度业绩时,杨元庆连用了两个”难能可贵”。

2月20日联想公布了2019年的第三季度财报,本季度的营收再创新高,利润也高于外界此前的预期。

PC业务继续保持全球市场*的份额,市场上平均每四台PC就有一台来自联想;数据业务也取得大幅增长,智能物联网业务更是取得了278%的同比增长。

这无论是对正在转型路上求索的联想,还是在过去一段时间里饱受舆论非议的老一辈“民族品牌”来说都是个好消息,其股价也在当天午后涨近8%。

但局面大好的财报也揭露了联想一直存在一些问题。

PC仍是家中长子

2019年第三季度联想集团营收达140.4亿美元,超出市场预期的139亿美元,同比增长8%,实现了连续10个季度的增长;净利润为2.33亿美元,超出市场预期的2亿美元;毛利率为14.6%,高于市场预期的13.7%。

财报超出预期自然是好事,但从各个业务的发展来看,正处于转型过程中的联想仍然存在隐忧。

这其中最明显、最突出也最受外界诟病的就是PC业务占比一直过高的问题。

这就让投资者对联想转型的能力和未来的发展存疑,而在消费者层面也一直存在对“联想只有PC”的质疑。

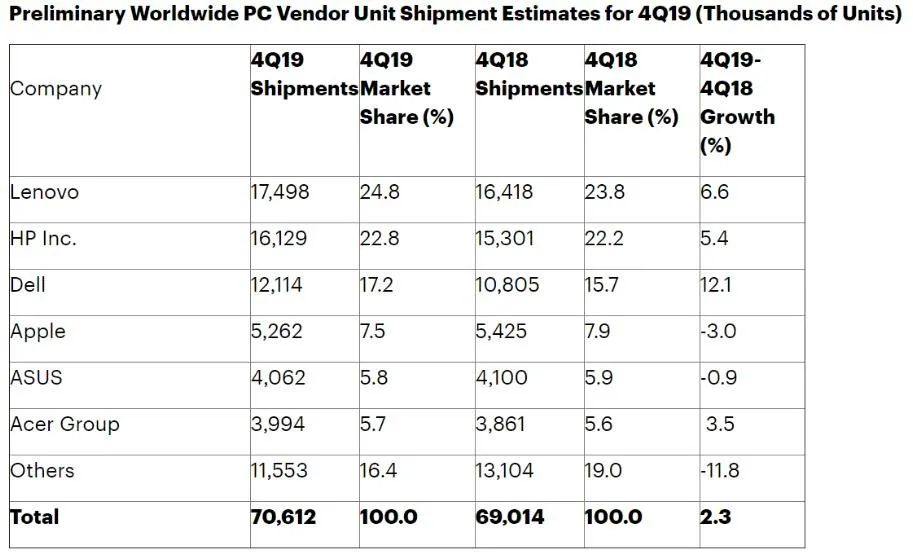

具体来看,联想第三季度个人电脑销量为1790万台,创下历史新高,并且以24.8%市场份额位列全球*。

通常情况下,某项业务在全球市场中份额*怎么说都是好事,但到了联想的PC业务这里就有些变了味。

首先,走过35年历程的联想在PC领域虽经历了起起伏伏,时至今日其龙头地位已经是业内所公认的,但对于联想这样级别的企业来说,PC业务的占比过高并不是“有利无害”的事。

本季度联想总营收为140,4亿美金,其中来自PC与智能设备业务的营收为124.35亿美元,同比增长6%。在集团营收中占比进一步提升,由此前的74.5%变为89%。

这并不是PC业务*次出现在总营收中占比如此之高的情况,2019年的第二季度联想的PC销量也是全球*,市场份额与第三季度相近,在营收中的占比高达78%。

在此前的在一季度中,PC业务在营收中的占比则是77%。

其次这项占据联想近八成总营收的业务,其发展空间也已经见顶。

根据Gartner的数据显示,尽管2019年全球PC市场走出了此前销量不断下滑的阴霾,实现了0.6%的增长,但Gartner 预计PC市场的出货量仍将在2020年及以后呈下降趋势。

Gartner研究高级总监RanjitAtwal表示,“PC市场的未来是不可预测的,因为不会有Windows11。取而代之的是,Windows 10将通过定期更新进行系统升级,因此,由整个Windows操作系统升级带动的PC硬件升级周期的高峰期将会结束。”

此外,虽然身为联想营收支柱的PC业务已经连续数个季度蝉联全球市场份额*,但PC行业从来就不缺少竞争,而且其中不乏实力强劲的厂商,未来的竞争必将更加激烈。

联想在PC领域的竞争对手可分为两类,一类是和联想相同的老牌厂商,另一类则是像华为、小米这样的跨界科技新贵。

其中在现阶段对联想压力较大的是以惠普、戴尔为代表的传统厂商。

根据Gartner的数据显示,2019年联想的市场份额为24.8%,位列市场*,美国老牌厂商惠普以22.5%位列次席,另一家美国老品牌戴尔位列第三,份额为17.2%,苹果的份额为7.5%,排在第四。

这其中除了苹果在PC领域延续了在手机领域的策略,全系走高端路线之外,无论是排在第二的惠普还是戴尔,在PC方面与联想都大同小异,这也决定了未来三方在PC战场上的搏杀将陷入“贴身肉搏”,时间长且会牵扯不少精力。

另外随着小米、华为借助自身的互联网优势进入PC市场,在国内也将对联想产生影响。

总的来看在经历了架构调整,人员接班之后,联想虽已表明转型方向,但目前联想当家的还是“长子”PC的事实仍然没有改变。

虽然联想在全球市场的地位已经确立,但是随着行业的天花板已经见顶,短期内对联想的影响确实不大,那长期呢?

一旦贡献了近八成营收的业务出现颓势,影响的将是整个联想。

青黄不接的新业务

在第三季度的财报中,联想除了传统强项贡献了史上*的成绩之外,其他业务也取得了不错的进展。

目前联想的业务可分为三部分,PC与智能设备业务、移动业务、数据中心业务。

其中移动业务本季度的营收为16.69亿美金,同比下降19.6%,在总营收中的占比也进一步下滑,由此前的16%下降到12%。

值得注意的是,这并不是移动业务*次出现增长下滑,在2019年的*季度这项业务就出现了9%的下滑,上半年下滑了7%。

联想移动业务的衰落主要是由于其手机业务的掉队。

移动业务从曾经占联想总营收的五分之一,到如今只有总营收的十分之一,与此同时联想手机的销量也一路下滑,已经沦为“other”。

2019年,联想在旗舰级、中端机、入门机和性价比方面都有新品,还发布了5G手机,产品矩阵全面,但问题还是老生常谈“只差销量”。

在供应链越来越趋同的情况下,缺乏新意的联想手机并没有获得多少关注,此外,此前小米走的性价比也被各厂商所效仿,ov都推出了主打性价比的机型,在这方面本就没什么优势的联想其处境更加艰难。

此外联想集团副总裁、手机业务负责人常程的离职也让联想手机业务的发展多了一份不确定性。虽然杨元庆对此表示“人才进出正常,绝不放弃中国市场”,但谁能从常程手中接过大旗仍是个疑问。

虽然整体起色不大,但移动业务还是完成了此前杨元庆定下的“保盈利”的任务,本季度取得了300万美元的利润,这也是其连续五个季度实现盈利,并且在拉丁美洲取得了高于大市近20%的增长。

本季度移动业务在北美地区也取得了大幅增长,尽管北美地区的出货以低端机为主。

缺乏核心技术,设计缺乏亮点的联想手机短期之内还无法带领移动业务重回*。

数据中心业务集团方面,本季度营收16.01亿美元,同比增长20%,占集团总收入的11%,利润方面亏损持续收窄至4000万美元。

其中,软件与服务业务营收实现41%的同比增长,首次突破10亿美元;存储业务营收分别同比增长43.6%;私有云与传统数据中心业务营收同比增长16%。

在智能物联网(SIoT)领域,AR/VR 取得同比859%、智慧家庭业务取得同比265%、智慧办公业务同比45%的增长,SIoT整体营业额实现6.37亿人民币,同比猛增278%。

此外在智能物联网方面,营收同比增长了278%,智能基础架构营收同比增长52%,行业智能营收也取得了111%的同比增长。

联想集团表示,未来将继续推动企业服务器,软件定义基础架构,存储以及服务和软件的增长;对于超大规模业务,将利用其差异化的内部设计和制造能力,将产品范围从传统服务器产品扩展到存储,并扩大其客户基础,以建立盈利性的业务模式。

无论是连续五个季度实现盈利的移动业务,还是增长幅度巨大的数据业务,二者不到40亿美金的营收与了八成营收的PC业务相比还是太小了。

联想的新业务与老业务陷入了青黄不接的局面,如果PC业务优势不再,目前联想的新有业务没有一个可以挑起大梁。

结语

实际上联想这份创新高的财报之下,除了PC业务占比仍然过大、新老业务青黄不接之外,还有一个问题值得我们关注,那就是与联想的营收相比,其利润过低,而且这个问题存在也不是一天两天了。

联想本季度的营收为140.4亿美元,净利润为2.33亿美元;第二季度同样如此,营收125.12亿美元,净利润为1.62亿美元;*季的营收为125.12亿美元,净利润1.62亿美元;2018年第四季度的营收为117亿美元,净利润也只有1.18亿美元。

不难发现联想的净利润不仅一直存在过低的问题,增长速度也偏慢。

与其他IT巨头相比,联想的利润实在是配不上营收,以苹果2月初公布的2020财年*季度财报为例,苹果当季总营收为918.2亿美元,净利润则是222.4亿美元。

而这2.33亿美元的净利润,还是“由于个人电脑及智能设备业务的销售组合持续向高增长和高端细分市场转移,联想毛利率同比增长1.5个百分点”之后的结果。

总的来看,联想第三季度的财报有不少好消息,营收、利润创新高,移动业务连续五个季度盈利,数据业务大幅增长。

但是财报背后却透露出了已经确定了转型方向的联想,不仅没有摆脱“PC业务占比过高、利润过低”的老问题,似乎还有进一步加重的趋势,而新业务距离成为下一个增长引擎仍然还有不小的距离。