快时尚餐饮品牌九毛九登陆港交所,随即暴涨44%,被看作“海底捞第二”。

而2018年9月登上港交所的海底捞,如今市值已经逼近2000亿港元。

除了九毛九和海底捞,同庆楼已低调拿到登陆A股的入场券,瑞幸咖啡已奔赴美股上市,巴比馒头、五芳斋等也在排队等待上市。

以九毛九为代表的餐企们扎堆上市,可能预示着“餐饮”和资本的关系进入了新阶段。

上市潮起潮落

事实上,在此之前,餐企已经历过两次上市高潮。

2007年前后,随着零售连锁行业成熟,连锁经营发展从规模数量型向效益效率型转变,资本和行业相互促进,因此大批餐企受益。全聚德、味千拉面,小肥羊等纷纷登上主板市场。

2008年全球金融危机的爆发,成为餐饮业与资本结合的分水岭。资本为规避周期性行业的波动,开始将目光转向餐饮业。

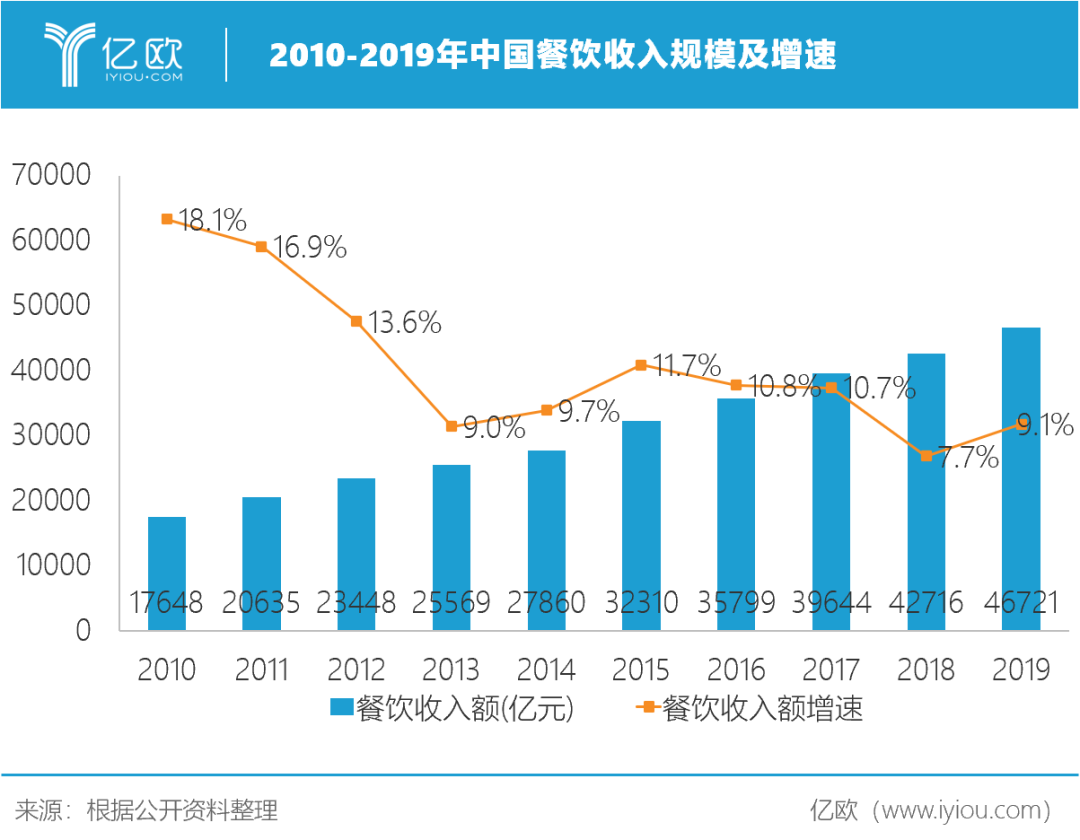

2012年12月 “中央八项规定”出台,受此影响,奢侈品、高档酒店、高端消费等皆受影响,对中高端餐饮造成了沉重的打击。中国餐饮增长率一度从近20%的高速增长跌至个位数,此后缓慢恢复,2015年才逐渐回到2位数,一直稳定在10%左右,到2018年再次跌到个位数,再也不复往日的高度增长。

餐饮企业在二级市场接连遇挫,但一级市场的并购和投资案例数量却在不断增加。受电商等因素冲击的影响,购物中心、百货等商业地产项目纷纷加大体验业态、餐饮的比例,餐饮业再次成为了私募基金或者投资者比较关注的行业。

这一时期,餐饮投融资及并购案例频发。

在一级市场,大娘水饺、俏江南等跟资本之间的纠葛使得资本市场再次对餐饮行业敬而远之。以弘毅投资旗下的百福控股为代表的产业资本入场。目前,百福控股以投资管理及运营管理”双轮驱动模式长期布局餐饮产业,目前投资及控股的品牌已达14家,全球门店数量超过1300家。

2013年,新三板股转系统面向全国接收企业挂牌申请。此后,两年主板上市无望的餐企们开始将目光投向新三板。2015年,百富餐饮、紫罗兰、望湘园等挂牌新三板。

九毛九也于这一年首次谋求A股上市,不过等待3年后,于2018年中止上市流程,并向香港交易所递交招股书。有分析认为,当年九毛九冲击A股失败,一方面是因为当年A股IPO审查力度越发严格,另一方面也与其财务状况有关。

自2017年6月广州酒家主板上市起,海底捞、美团点评、瑞幸咖啡、同庆楼等纷纷登陆资本市场。

除了以上企业,其他在排队的企业还有五芳斋、巴比馒头等。

深层产业变革正在发生

2007年餐企首次上市潮背后,是连锁经营模式的突破和金融危机的外部机遇,2012年的第二次上市潮政策导向和电商等外部因素带来的连锁反应,2018年开始的第三次上市潮的主导因素则是内部产业纵深变革。

在中国全部的3500家上市公司中,上市餐饮企业不到20家,约占0.4%,资本市场为什么对于餐饮如此冷淡?

可以说,管理规范性不足导致财务不透明、标准化不足带来的中长期成长性不确定、外部风险比如食品安全及政策因素等是资本对于餐企望而却步的主要原因。

如今随着餐饮行业的演进,上述阻碍餐饮与资本关系的几个问题正逐步解决。

信息、交易、管理在线化,促进餐企规范运营

2003年大众点评成立,此后,餐饮店铺被逐步搬到线上,信息在线化进程开始,2009年以饿了么为代表的外卖,2010年以美团为代表的团购网站的兴起,使得餐饮人们逐渐开始习惯并重视经营的在线化。

2014年左右,连锁收银系统搭乘移动支付快车,迅猛发展至今,使得餐饮行业交易在线化水平大大提高,当然这个比例还有巨大的提升空间,目前交易在线化水平还不足餐饮整体市场的10%。

与此同时,从上世纪80年代起就开始兴起的各种财务管理系统ERP、会员管理系统CRM、人员管理系统HR系统经由SaaS助力之后,也逐渐走向成熟,餐企的在线化管理效率和规模复制效率得以逐步提高。

2016年 “营改增”政策在全国范围实施,降低了3%的税金。2019年起,社保入税政策开始全面实施,税务改革成为引导并推进餐企的正规化管理的重要因素。

交易的在线化,基本解决财务真实性的确认问题,使得餐饮企业的收入可被核查;信息和管理的在线化使得餐饮企业规范运营成为可能;自此,在餐饮行业,投资机构们也有了规范的、可控的和可准确计量核算的财务和内部控制退出体系。

供应链优化,提升餐企规模化运转效率

阻碍餐饮和资本关系的第二个问题则是标准化不足带来的无法规模化,中长期成长性不确定;

这个因素背后的其实是供应链能力的匮乏。事实上,供应链能力是连锁餐企的核心竞争力。食材成本占餐饮整体成本的1/3,但一直以来,复杂的食材购买路径、和高昂的食材运输成本的是压在餐企身上的巨石。

2010年左右,商圈兴起,将连锁餐饮品牌作为重要引进对象,但商场门店成本昂贵,制作流程简化,中央厨房模式凸显,发展比较快速的连锁餐饮品牌纷纷入局。中央厨房通过集中采购、统一加工、易于质检、统一标准、综合信息处理,可以规模化降低成本,提高产品标准化,仓配一体化的模式,也使得餐企可以节省30%配送成本。

据中国烹饪协会的数据,2016年我国限额以上连锁餐饮企业数912家,中央厨房普及率达到70%。

比如九毛九就在广东、海南和湖北三处均建立了中央厨房,截至2018年底,三地中央厨房合计产能1860万吨,广东、海南和湖北三地产能利用率分别为70.9%、83.9%和42.8%。因为大部分菜品的生产加工都可以在中央厨房完成,对门店的坪效也是极大的提升。

另一家待上市的五芳斋也早早通过嘉兴五芳斋粽子厂实现了工业化、标准化生产。其位于成都的生产基地作为西南地区规模*的粽子生产基地,2008年的产能就达到了1亿只/年。

但一个中央厨房造价动辄上亿且产能一般需数千家门店才能消耗,如果连锁品牌自身没有足够的消化能力,又没有作为第三方服务的能力,那就只能承受亏损。

因此,巨大的压力使入局中央厨房的连锁餐企开始逐步退出或剥离出加工功能,仅仅作为中央统一配送模式存在。2012年嘉和一品斥资1.8亿元建设的中央厨房,就在2016年卖给了新希望集团。

“随着专业化分工逐渐演变,加工功能从门店经营中脱离出来,形成以中央厨房为核心的加工渠道,与流通渠道并行。流通渠道中传统农批市场被分流,上游更多的品类被专业的餐饮供应链服务企业引入”,华创证券分析师王薇娜表示。

至此,专业的第三方供应链公司登场,并成为近些年的投资风口。根据亿欧智库整理,2018年至2019年上半年,中国大陆地区公开披露的餐饮业投融资金额超过65亿美金(未披露金额的并未计入),其中餐饮供应链及服务商投融资金额占比则超过 87%。

中央厨房的普及,提高了食材在加工、存储环节的管理效率,国内冷链物流的崛起也使得食材配送环节的质量和效率有了很大的飞跃。如今,食材从厂家到门店的运输已经可以实现包含订单状态、物流路由、车辆轨迹、温湿度包含在内的全程跟踪。

中央厨房减少了门店对产品质量的干涉,提高产品的标准化,信息化体系解决数据的协同、转化和管理效率问题,冷链物流支撑体系解决地域覆盖问题。

上游供应链的优化使专业分工更有效率,也使得餐厅在全国化规模扩张的同时,可以降低成本,实现更高效更科学的运转。因此,中国连锁餐企规模化扩张进程加速。

可以说第三次上市潮中的餐企也大都兼具标准化的运营管理体系以及高效的供应链体系。

中式餐饮千店时代到来

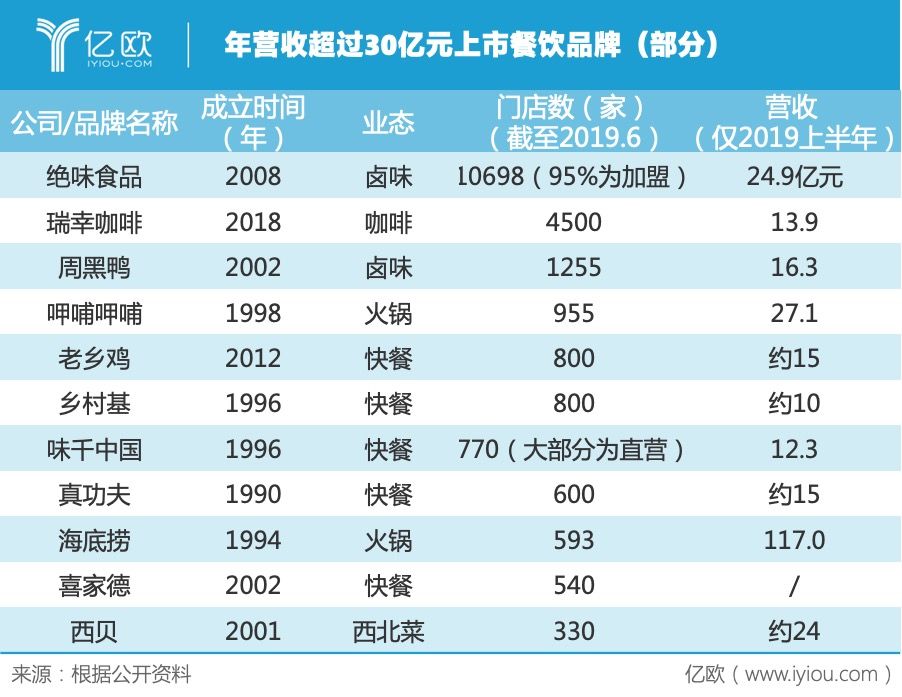

2019年,火锅代表品牌呷哺呷哺直营门店数已经突破1000家。此外,新零售模式的代表品牌瑞幸咖啡直营门店已达4500家,超过星巴克在中国的门店数,成为中国咖啡规模*的品牌。在整体餐饮行业中,直营门店超过500家,年营收超过30亿元的企业已经有十余家。

除了直营,加盟也成为众多连锁品牌的选择,如喜家德、西少爷、周黑鸭等供应链完善、门店模型跑通的品类头部企业,2019年,也开始先后面向社会放开加盟。

而原本就是已加盟模式的快餐品牌正新鸡排,以每年开出4000家门店的速度继续狂奔。2019年,其连锁门店已超过1.7万家。

另一家正在排队的巴比馒头,也正是得益于生产基地为中心的模式,才能以加盟形式快速扩张。

随着直营门店破千家,加盟店破万家的品牌越来越多,连锁品牌们营收突破50亿元,逐步逼近海底捞也正在成为可能。可以说,中餐终于即将探索出了大规模化盈利的模式,中长期成长性开始值得期待。

除了内部的管理和标准化问题外,餐企上市面临的外部风险如“食品安全”问题和资本市场对于餐饮行业的固有印象也在发生改变。

2016年的315晚会,爆出的饿了么外卖黑作坊、2017年的海底捞老鼠门事件,都向餐企敲响了警钟。近些年餐企食安事件屡屡爆出,这也促使国家重拳出击食安问题,加速市场的规范化。

此外,针对餐饮企业和单位的食品安全问题,自2015年起,国家食品药品监管总局在全国推广“明厨亮灶”工程,也让餐饮服务单位后厨及食品加工过程从幕后走到前台。

据教育部数据显示,截至2019年10月14日,全国学校食堂“明厨亮灶”数量达到31.86万户,覆盖率占有食堂学校数的84%。上游的中央厨房的普及,再加上餐厅端的明厨亮灶,使得餐饮市场的食品安全水平已经提高不少。

本“土”餐企也能讲出好故事

另外,影响资本对餐饮市场看法,还有一个不可忽视的因素。那就是品牌是否具备讲故事的能力。

餐饮虽是高频消费,但受消费者影响很大,大多数品牌没有护城河,消费者非常容易叛逃。当然也有例外。

比如麦当劳,在「Brand Z全球*价值品牌排行榜」中,连续十年位列前十。2018年,麦当劳的品牌价值已超过1260亿美元。

再比如星巴克,从1992年上市时仅2.5亿美元的市值,到2018年,市值已接近千亿美元。在英国品牌评估机构Brand Finance公布的《2018全球最有价值25个餐厅品牌》中,星巴克以324.21亿美元位居*。

麦当劳和星巴克之所以从能从一个汉堡,一个咖啡建立起享誉世界性的影响力,有一个共同点,就是他们都是会讲故事的品牌。

麦当劳讲好了“标准化”和“安全干净”的故事,星巴克则讲好了第三空间和企业文化的故事。

在大众的印象中,大多数传统中国餐饮品牌是不具备讲出一个好故事的能力的。

事实上,这一届中国的餐饮品牌讲故事的能力已经在悄然提高。比如用了不到两年时间即上市的“瑞幸咖啡”就讲好了咖啡新零售故事。有了好故事的加持,获得资本青睐的瑞幸,很快从初创公司蜕变为员工近万人,直营店4000多家,市值达85亿美元的上市公司。

海底捞则是另一个鲜明例子。海底捞以“变态服务”从火锅红海中杀出,此后,悄无声息的进行从食材、调味品等等全产业链布局,成为中国餐饮的名片,也成为各行各业学习的对象。

海底捞目前已完成全产业链的布局包括:颐海国际(火锅底料供应)、蜀海供应链(菜品采购、中央厨房、仓储物流等全托管)、蜀韵东方(门店装修)、海晟通(财务咨询)、微海咨询(餐饮管理培训)、红火台网络科技(SaaS)、HI外送(外卖品牌)、海广告(广告公司)、瀛海智能(智能餐饮服务)、海海科技(餐饮零售游戏运营)等。

不管是海底捞还是瑞幸都证明了,中国的餐饮品牌也能从单一餐饮概念,到讲出好故事、形成品牌。

中国社交网络和互联网媒体的迅猛发展,也成为新式餐饮塑造品牌的沃土。抖音、快手、Volg们,都是餐饮品牌们塑造品牌的有力抓手。

不止海底捞、瑞幸,新一代餐饮领军品牌们,对于这些新载体基本都有相当好的使用能力。比如喜茶、西少爷等都能够自动制造微信头条10万+、刚上市的九毛九的副牌不管是“太二”还是“怂”,对年轻人的洞察力都值得称道。

可以说,随着行业的演进和行业基础设施的完善,中国餐饮企业IPO的春天已经是越来越近了。

结语

网聚资本刘利剑认为,参照美国、日本的人均GDP与食品餐饮行业发展情况,当人均GDP突破一万美元时候,餐饮行业进入加速发展阶段,中国目前也进入这个阶段。整体上,中国一二线城市目前人均餐饮水平与上世纪80年代日本餐饮消费能力类似,未来有望延续增长。

在中国影响力不断加强的今天,中国的餐饮市场一定是国际化的。相比于100家左右餐饮上市公司的日本市场,50家左右餐饮上市公司的美国市场,中国内部的上市公司仅有10家左右,算上香港的25家左右上市公司,也才有30余家上市公司。相信市场总量与美国相当的中国餐饮市场,未来也将迎来一批具有世界影响力的上市公司。

复制海底捞不是没有可能,而九毛九只是开始。

杨良、胡博娅对本文亦有贡献。