斗鱼得以起步的“高价签约头号主播引流”模式,正成为阻碍其实现盈利的*痼疾。

“斗鱼一姐”冯提莫悬而未定的合约花落二次元平台B站(NASDAQ:BILI),这位在一手在斗鱼平台上成长起来的网红主播,说走就走了。

令人意外的是,一向出手阔绰的斗鱼(NASDAQ:DOYU),本次并没有执念对冯提莫的追逐。除了传说中冯提莫的5000万天价签约费,斗鱼或许意识到了更深层次的问题?

斗鱼得以起步的“高价签约头号主播引流”模式,正在成为阻碍其实现盈利的*痼疾。

随着冯提莫的出走,斗鱼的这一模式似乎要面临塌陷,毕竟在盈利重任面前,成本不能覆盖收益的模式都要一直迭代下去。

01 凶猛成长的代价

斗鱼的崛起过程,像极了这只名叫“斗鱼”的淡水鱼。

这种淡水鱼生活在泰国,以好斗而闻名,两只雄性相遇必定来场决斗,它们相互冲撞、撕咬,直至一方死亡。

2014年,高中毕业的陈少杰将从A站(AcFun)孵化出来的“放生送”游戏直播平台改名为斗鱼TV。起名斗鱼,或许是为了应付当时的头部品牌虎牙。

斗鱼上线一年,就拿到了奥飞动漫的2000万元风险投资,有了充足的弹药做支撑,斗鱼开足了进攻的马力。

*个目标选在了当时火热的英雄联盟游戏上。斗鱼向在英雄联盟里打到国服*的玩家允诺,只要游戏ID带上斗鱼TV的前缀,并在斗鱼平台*直播有效排位赛局数70%,就能获得1万元至20万元的奖励。

这一策略收到奇效,短短6个月后,斗鱼的在线人数由5万人激增到100万人,翻了20倍,斗鱼几乎是一战成名。

看到斗鱼数据方面的激增,红杉资本随即向其注资了2000万美元。陈少杰怎么也没想到,自己花费400万元收购的A站走向了衰亡,倒是从其中脱身出来的斗鱼撑起了自己的财富梦想。

“快鱼吃慢鱼”是互联网不变的竞争逻辑,拿到融资后的斗鱼随即选准了第二个目标,这次是坐拥1亿用户的虎牙。斗鱼一个月内,花费6000多万从虎牙连挖6名主播。

天价挖角的方式在当时震惊了直播界,业内认为斗鱼破坏了行规,但蒙眼狂奔的斗鱼并没有停下这一策略,经历2016年的千播大战后,斗鱼脱颖而出,拔得国内游戏直播的头筹。

“挖角”策略也带来了无穷隐患。

先是抬升了主播的签约价,变相增加了游戏直播公司的运营成本。毕竟,游戏直播是个烧钱的生意,王思聪操盘的熊猫直播因没能拿到最后的融资而关门大吉,斗鱼在前后累计拿到70亿元的融资额后,仍然处于亏损状态。

其次,“挖角”行为还使直播平台同行之间的官司不断,平台与主播之间的关系也十分紧张,主播违约、主播起诉平台、平台被列为失信被执行人的事件频频出现。

2018年,游戏直播领域资本退潮,进入了行业洗牌期。率先盈利的虎牙(NYSE:HUYA)在5月份顺利上市,IPO当天开盘报15.50美元,较发行价12美元IPO高出将近30%,此后涨幅扩大,一度升破17美元。

今年7月份,斗鱼曲折上市,IPO当天股价破发,目前股价8.08美元/股,仍较发行价11.5美元/股跌落近30%。

对比之下,早它一年上市的虎牙,目前股价17.69美元/股,较发行价12美元/股上扬近50%,总市值更是比斗鱼多出了整整12亿美元。

同样是游戏直播平台,斗鱼激进的扩张模式并未给公司带来资本上的收益,反倒是不露声色的虎牙赚的盆满钵满。

02 大而不强

论规模,如果斗鱼说自己第二,行业内没人敢说是*。三季报显示,斗鱼月活(MAU)1.62亿,付费人群为700万,付费率高达13.44%,三项数据均远远*全行业。排名第二的虎牙月活1.43亿,付费人群530万,付费率8.31%,均落后于斗鱼。

但与规模上的*优势形成反差的是,斗鱼在盈利能力上的微弱。

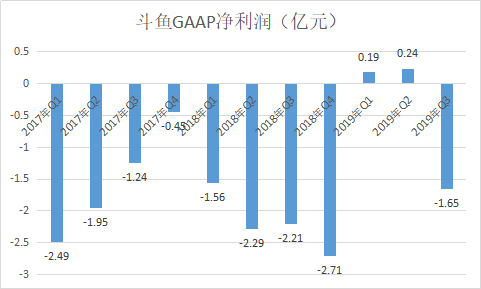

斗鱼在已经公布的11个季度财报中,只有2个季度净利润为正,其中还包括2019年Q1斗鱼因公司利息与外汇利得获得的1820万净利润。

也就是说,真正意义上,创业六年的斗鱼只实现过一个季度的正向净利润——2019年Q2。三季度,斗鱼又回到了亏损状态。

(点击可看大图)

规模较小的虎牙在盈利方面却表现出色,虎牙早在2018年游戏直播全行业都处在亏损的阶段就实现了盈利。美国标准会计准则下,虎牙自2018年Q3到2019年Q3已经连续五个季度实现了正向净利润。

(点击可看大图)

行业龙头在艰难扭亏,老二却风生水起,这样的对比结果多少令人感到诧异,到底是什么原因造成了这一差异?

从本质上讲,互联网生意做的是流量变现,也就是说,谁的流量变现能力强,谁就能胜出。

目前,游戏直播的变现方式主要分为直播打赏、广告、电商等。其中直播打赏是核心,从斗鱼与虎牙的营收占比中可见一斑。三季度,斗鱼直播营收占比为89%,虎牙为95%。

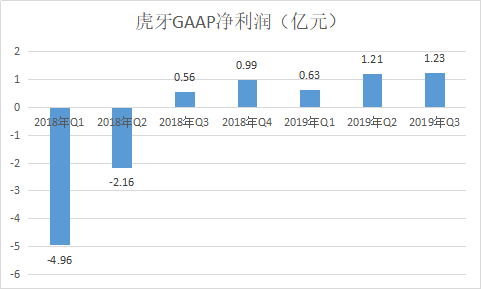

决定直播打赏的关键指标是ARPPU(Average Revenue Per Paying User),即一段时间内,平台上每个付费用户的平均收益。

自2017年到2019年Q3的11个季度中,虎牙用户的ARPPU值均*于斗鱼。今年三季度,虎牙ARPPU值为斗鱼的1.7倍,较二季度的1.5倍再次扩大。

(点击可看大图)

ARPPU说明了核心问题,在规模逊色的虎牙却能让用户掏更多的钱。虎牙为什么能做到这一点?

这与虎牙的运行机制及运营经验不无相关。

与斗鱼相比,虎牙源自于欢聚时代(现改名:欢聚集团)的YY直播,后者是国内游戏直播的开创者,虎牙能早早实现盈利自然离不开欢聚时代的扶持。

首先,欢聚时代为虎牙带去了成熟的秀场用户底子,这批精准的用户群体为虎牙早期的用户裂变立下了汗马功劳。

其次,欢聚时代将自己成熟的直播体系,尤其是工会体系输出给了虎牙。工会体系使得虎牙摆脱对头部主播的依赖,在有效控制成本的同时加强了平台的话语权。

再次,欢聚时代多年积累的运营经验也为虎牙的精细化运营,平台货币化能力提升提供了帮助。

另外,虎牙更注重手机移动端的用户增长。三季度,虎牙移动端月活(MAU)的占比为38.8%,斗鱼为31%。相对于PC端,移动端在用户付费方便以及用户粘性方面要更甚一筹,变现能力自然也更强。

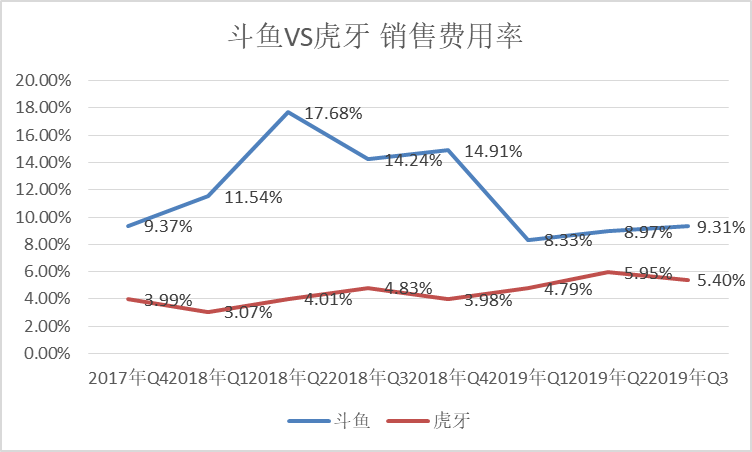

斗鱼就没有媲美虎牙的精细化运营策略,仍处在早期激进的扩张模式中。这点从两者的销售费用率对比可以看出。自2017年Q4以来,斗鱼的销售费用率一直高于虎牙。

(点击可看大图)

这种激进的模式在公司初期的扩张阶段十分见效,斗鱼的迅猛成长史即是证明。不过,当资本退潮、行业进入存量阶段时,大手笔的撒钱行为无疑让斗鱼自己的处境更为艰难。

03 主播控制

在斗鱼的招股书上有这么一段话“截止2018年12月31日,斗鱼与国内TOP100游戏主播中的50位签订了*直播合同,包括8位TOP10主播,其中签约的48名前职业选手吸引了1.2亿名观众”。

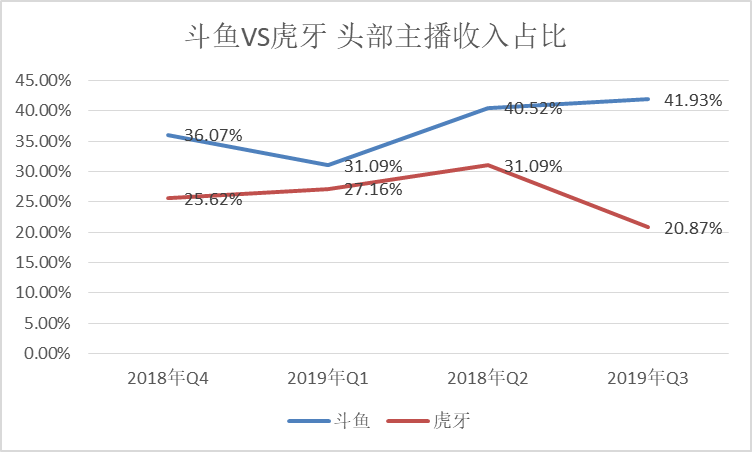

这句话也揭露了斗鱼的核心竞争策略——高度依赖头部主播。财报也佐证了这一策略,2018年Q4—2019年Q3四个季度,斗鱼头部主播(TOP100主播)的收入占比从36%上到了41%的高位,虎牙则是从25%降低到20%。

(点击可看大图)

高价签约头部主播,从而获得大量流量是斗鱼在早期游戏直播平台混战中快速崛起的秘密。而当整个直播赛道变成两强争霸时,这一策略是否还受用?收益能否覆盖成本就要打上一个问号?

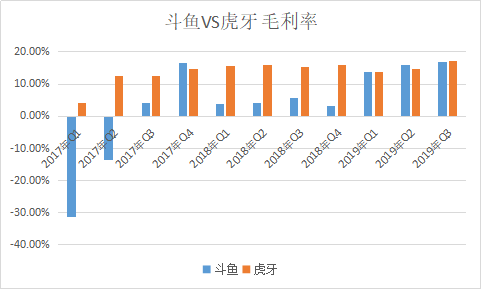

一方面,斗鱼头部主播签约费用和薪资高昂,导致公司的内容成本居高不下。数据显示,斗鱼的收入分成占比一直处在高位,2016年为67.7%,2019年Q3上升到83%。成本的上升自然也压缩了公司毛利润。数据显示,在2017年以来的11个季度中,斗鱼的毛利率只有3个季度超过虎牙,其余均不如虎牙。

(点击可看大图)

另一方面, 头部主播影响力太强,会削弱平台的话语权,增加平台的运营风险。最常见的是主播频繁跳槽、尤其是黑天鹅事件的爆发给斗鱼业绩带来巨大的波动。

2017年底,昔日的斗鱼三幻神之一五五开,因在Steam游戏“吃鸡”中开外挂被发现,最终被平台封杀。他的流失带给斗鱼的带来了数以亿计的损失。

2018年7月,坐拥数千万粉丝的斗鱼网红主播陈一发,因网友举报在直播中公然调侃历史真相,直播间遭*封停。

2018年10月,斗鱼主播b总的“精日言论”视频流出,引发官媒对斗鱼的批评,国庆期间,斗鱼APP还被要求下架整改。

包括本次“斗鱼一姐”冯提莫转投B站。冯提莫自2014年入驻斗鱼,已经五年陪跑斗鱼了。看着冯的2000万粉丝陆续从斗鱼迁移到B站,不知陈少杰该有多郁闷?

这种高度依赖头部主播的模式既削弱了斗鱼平台的话语权,也限制了斗鱼平台的议价能力,使平台处在受限于主播的不稳定状态。

相对而言,虎牙的模式则要明智得多。虎牙整体上以腰部主播为核心,并动用强大的工会体系赋能主播。2018年,虎牙的活跃主播达到66.6万人,远远*于行业其它玩家。

总结:

斗鱼以往的“高价签约头部主播、带来可观流量、继而得以融资烧钱”的激进模式显然是行不通了。毕竟上市后,投资者需要看到真金白银的投资收益,一旁的虎牙早已做出了盈利的表率。

冯提莫出走或许是在预告斗鱼“高度依赖头部主播”的模式,正面临塌陷的危险。