寒冬年年有,今年特别冷。

还记得王兴的在去年年底留下的名句吗?

“2019可能会是过去10年最差的一年,但却是未来10年*的一年”,此番悲观的言论,无疑让人感觉如雨后冰雹,雪上加霜。

事实果真如此吗?

剁椒娱投(id:ylwanjia)梳理了2019年全年所有涉及文化娱乐的投资事件,并且针对这些数据条分缕析,归纳出了多重规律。以此验证寒冬是否真的降临,降温是否如同传言之大。

根据天眼查提供数据显示,2019年(截止到11月底),文娱板块共发生投融资事件489起,相比2018年减少了152起,相比2017年更是减少了428起,降幅接近一半。

不过观察2016年到2019年数据,不难看出,虽然文娱领域投融资数量逐年减少,但降幅也在随之递减,背后折射出文娱投资市场正在趋向稳定,投资人和创业者也更加理性和冷静。

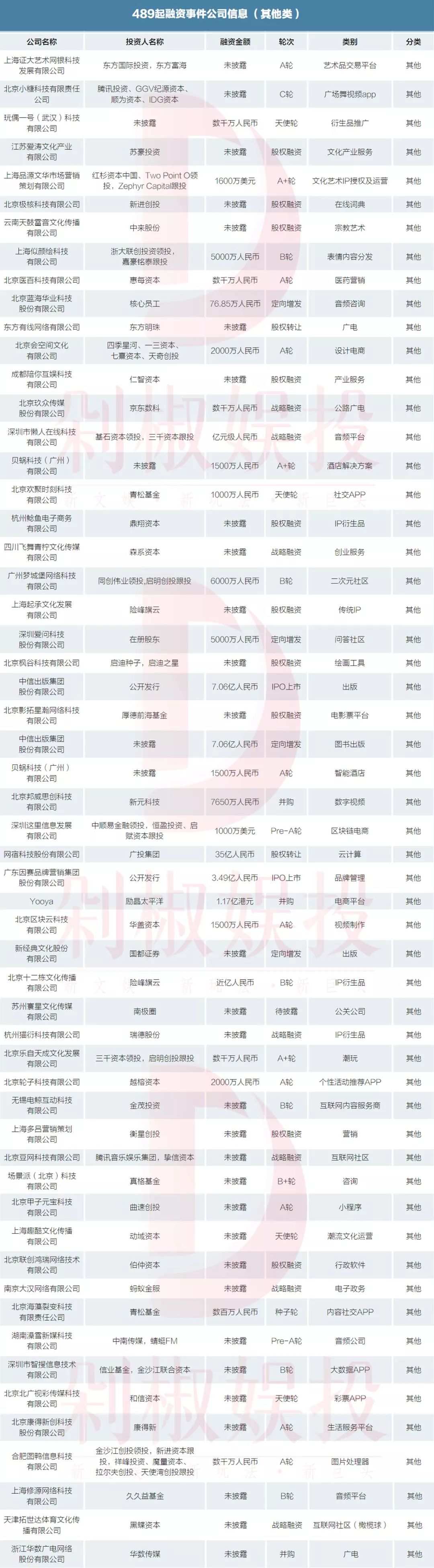

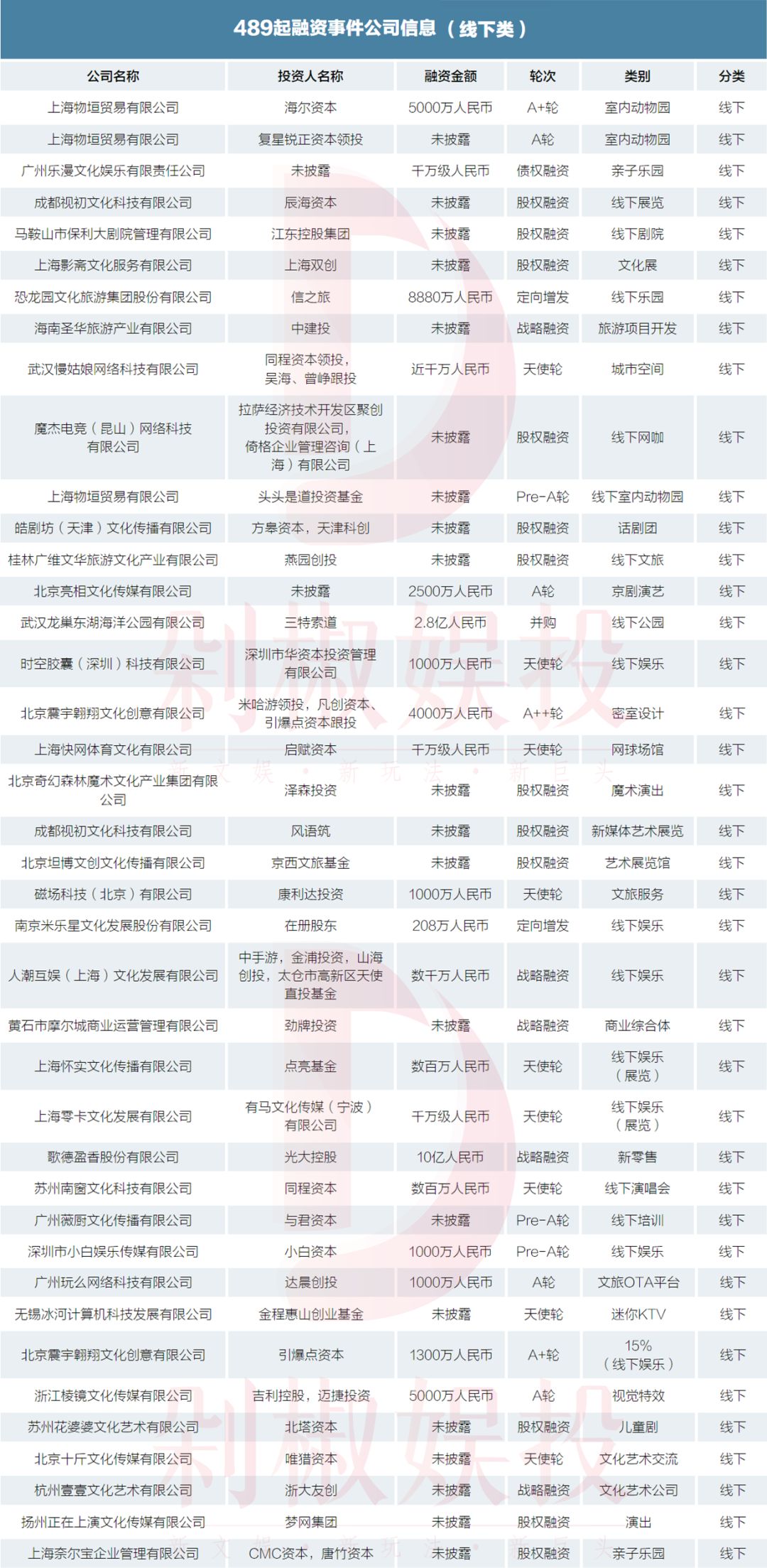

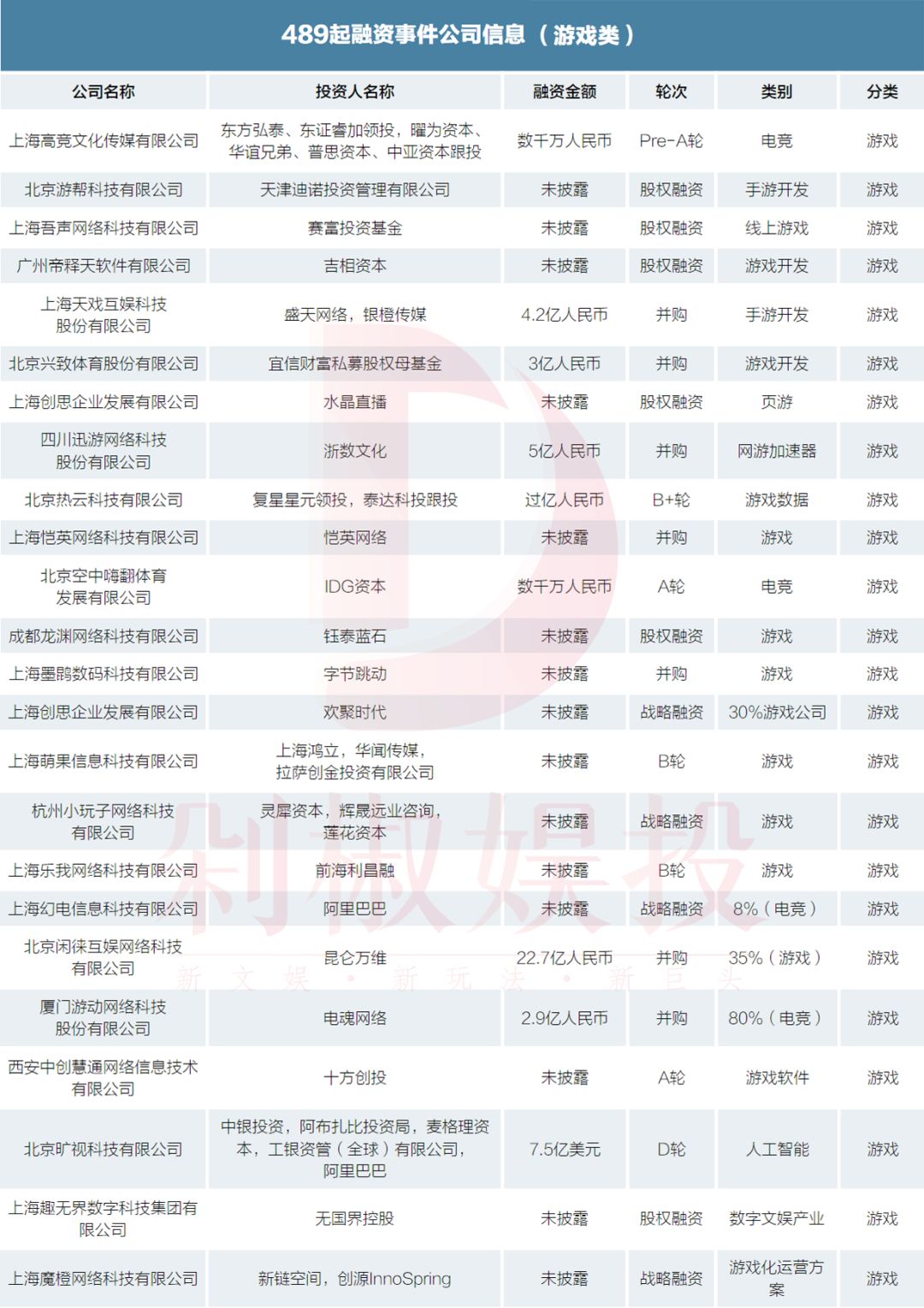

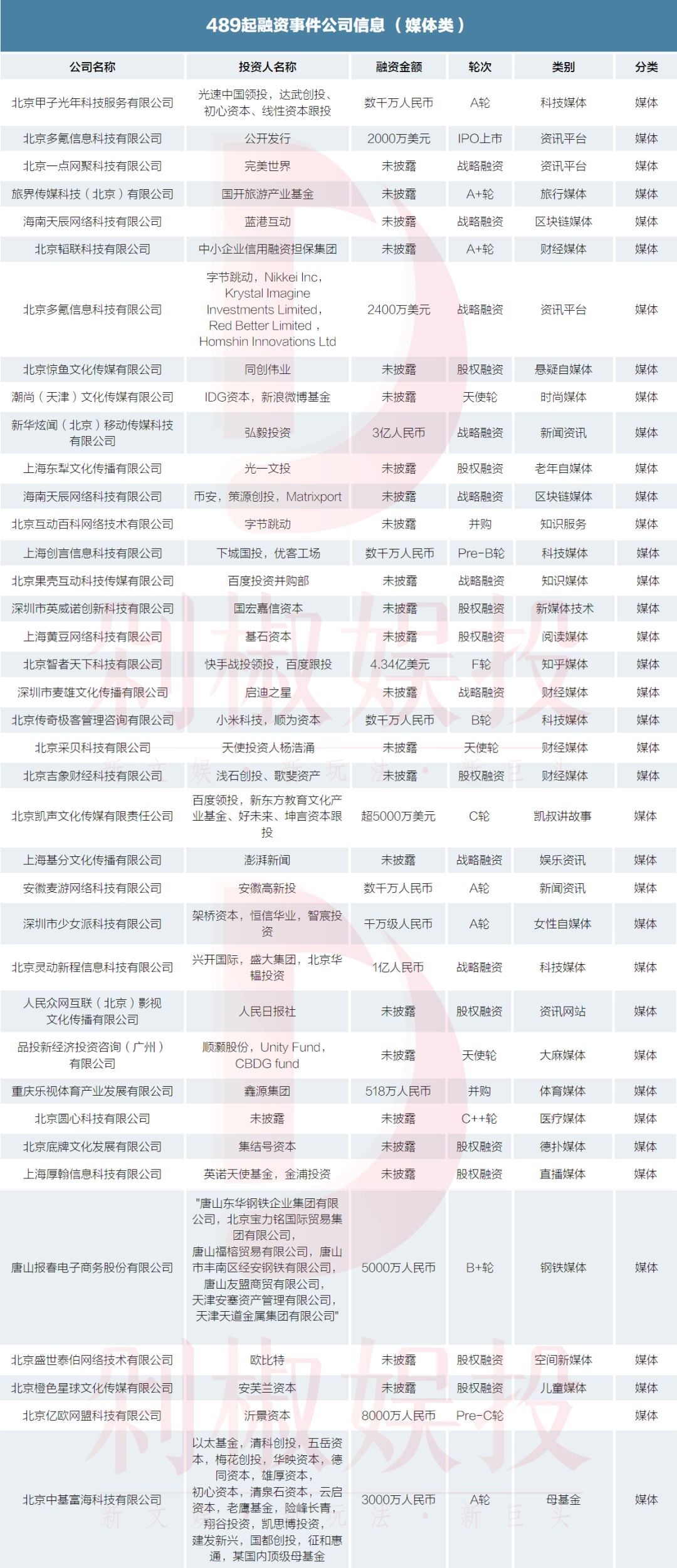

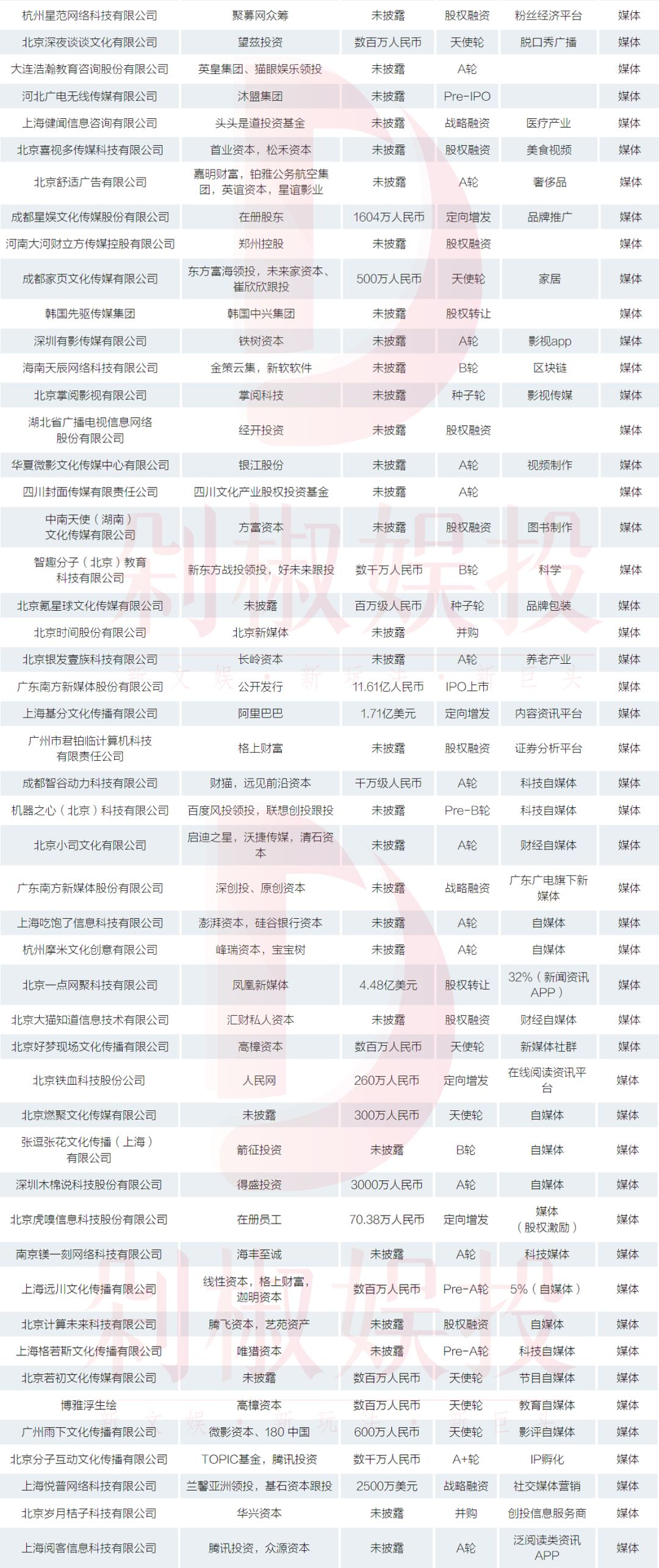

(本文数据均来自天眼查。文末表格详细呈现了全部489个融资事件,并分为线下、影视、动漫、媒体等17个领域依次探讨。)

互联网大厂的投资布局方向

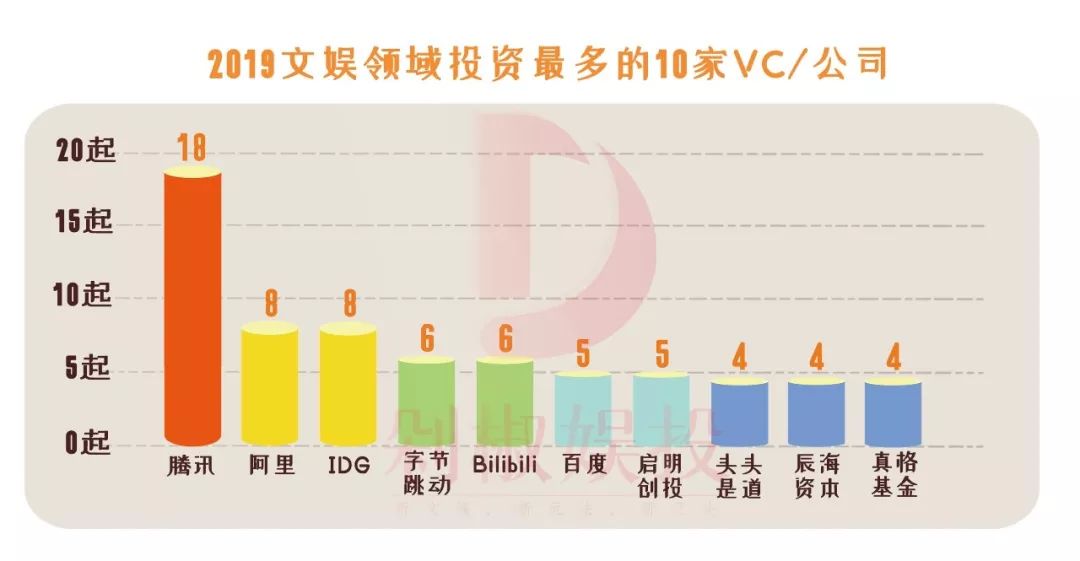

寒冬之下,还有哪些机构/公司在给予文娱创业者“真金白银”的支持?以下为娱乐资本论矩阵号剁椒娱投(id:ylwanjia)梳理的2019文娱领域出手最多的VC/公司。

2019文娱领域排名前10的投资机构中,其中VC和大公司分别各占一半。虽然看上去旗鼓相当,不过从投资数量来看,大公司的明显出手次数更多,在榜单前五名中,VC仅有IDG一家。

这也符合当下一级市场的规律,前几年由于中国股权投资市场吹起大量估值泡沫,后期随着接盘资金不足,高估值的项目无法退出,大量中小VC陷入募资难的境地。即便头部VC仍有“余粮”,但面对新项目时出手明显谨慎许多。

以往像红杉,经纬中国这些老牌且重仓文娱的投资机构,今年无一登榜。经纬中国合伙人张颖也在不久前高调表示“这段时间,外部融资环境比较恶劣,融资难度无限加大……经纬在只会加码支持数据持续给力,潜力大的公司,对于投错了的则不再把更多新钱浪费”。

而互联网大厂投资时则没有这些顾虑,更多的在于围绕自己的生态布局,不过通过投资类型,也能从侧面反应出各个大厂今年在文娱领域的布局偏重。

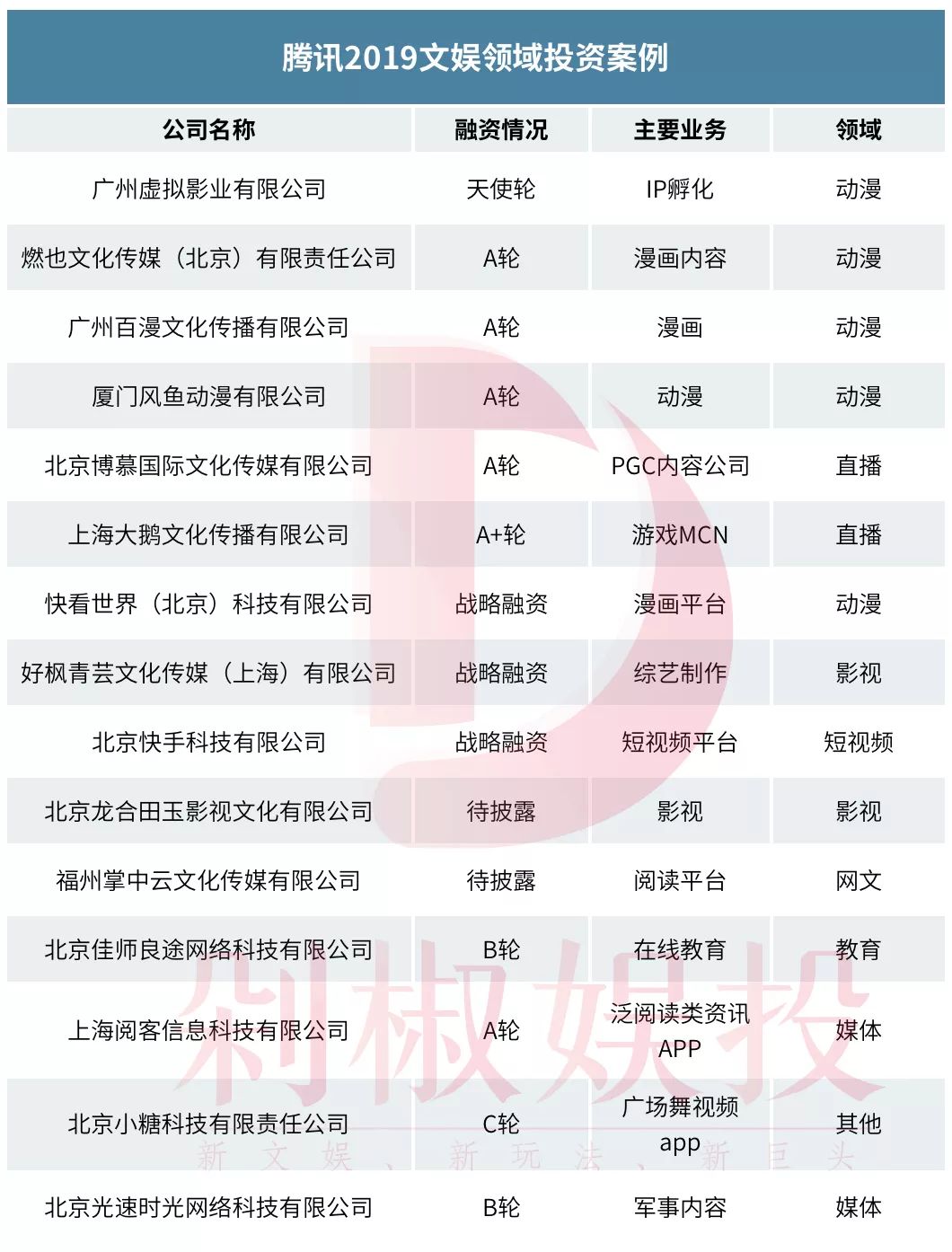

比如在腾讯系20个投资案例中,动漫占据了四分之一,这和目前动漫领域回暖不无关系,但同时也和腾讯在动漫版权和阅读平台目前占据头部以及长期布局该赛道上的逻辑有关。

在影视布局上,腾讯的两起投资也分别布局在网大和网综赛道,为腾讯在长视频内容领域布局提供弹药。

比较垂直的例如B站,投资更多聚焦在动漫IP、影视制作以及衍生品,与Z世代内容消费相关。百度今年投资动向集中在媒体和网文领域,符合其今年发力信息流内容的战略。

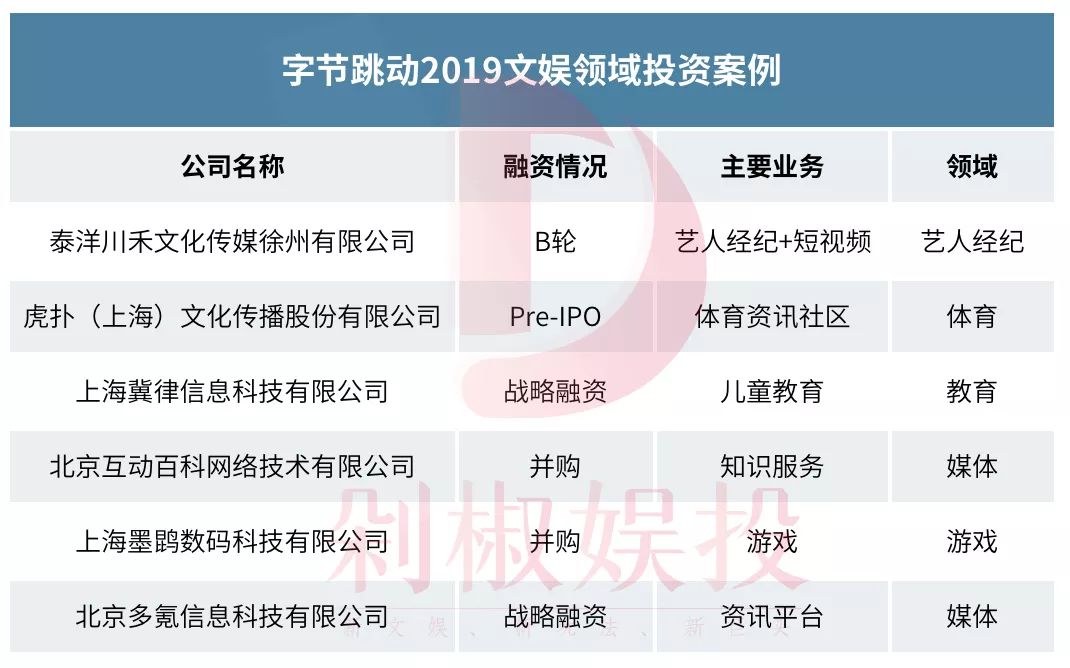

大厂中比较有代表性的是字节跳动,通过观察其今年的投资动向也几乎可以判断出其布局方向。比如字节跳动投资互动百科与其进军搜索业务不无关系;投资泰洋川禾与西瓜微综艺也有关联;其外的投资例如游戏和儿童教育也之前相传拓展业务挂钩。

寒冬下,资本还在追逐哪些领域?

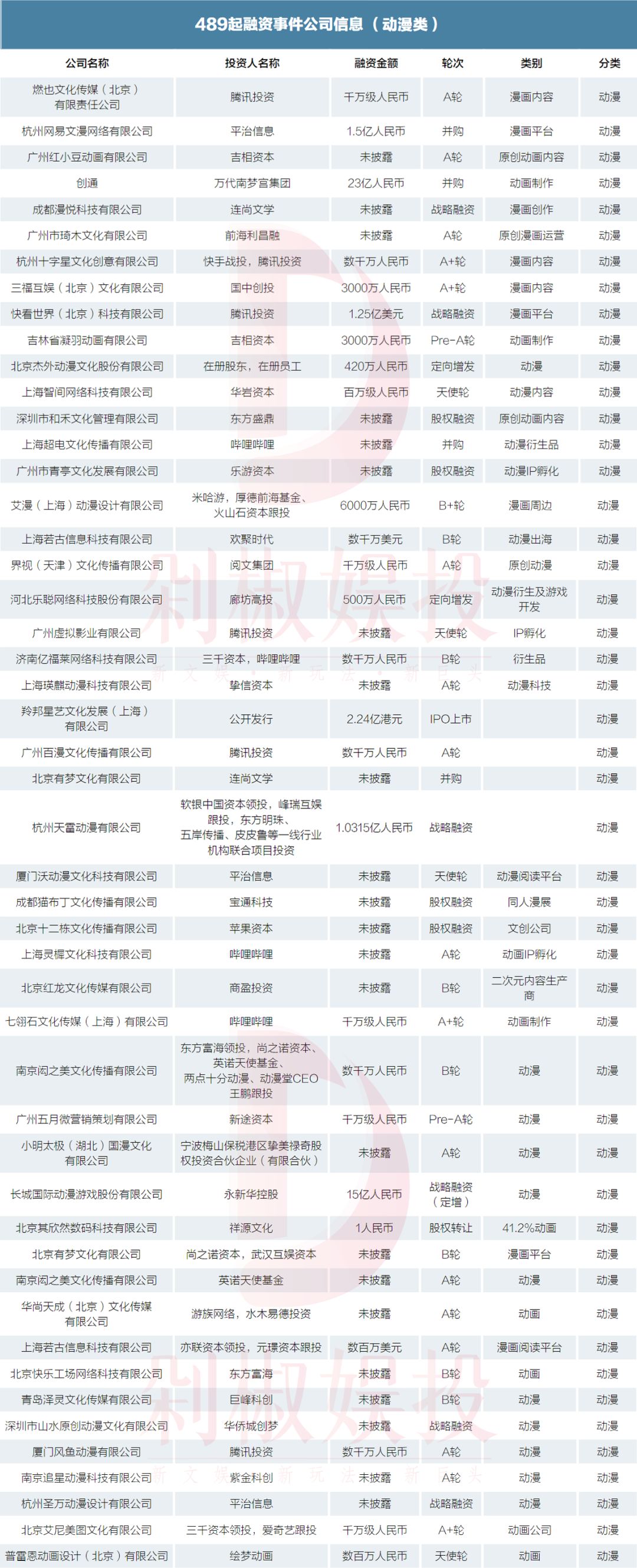

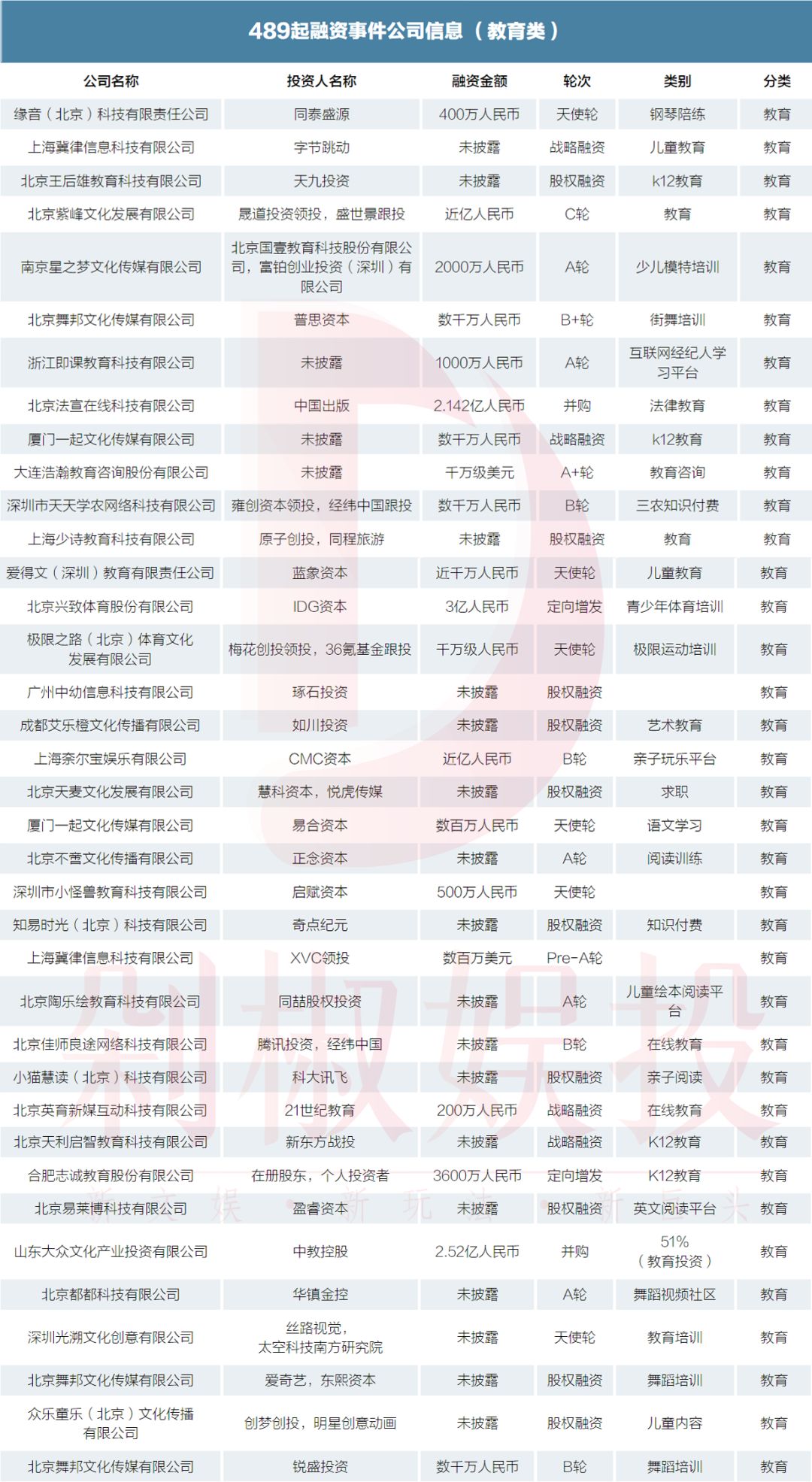

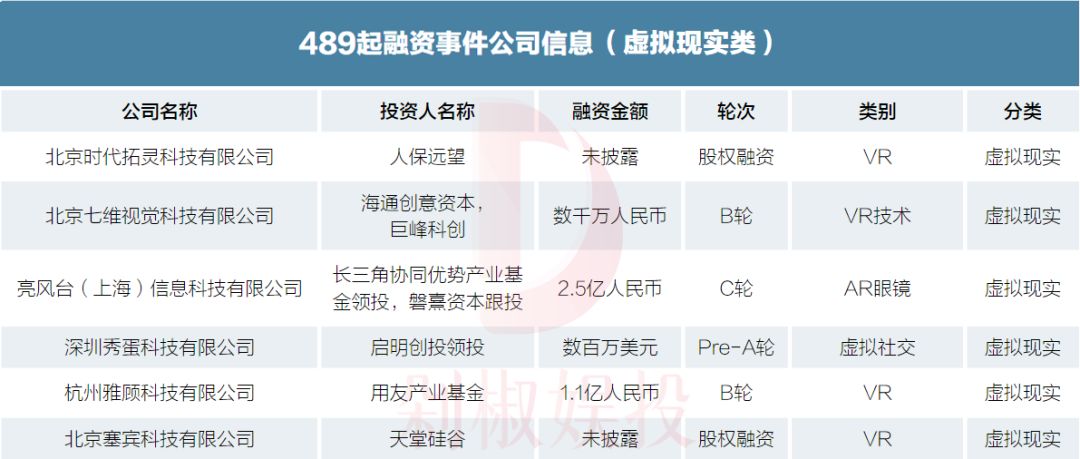

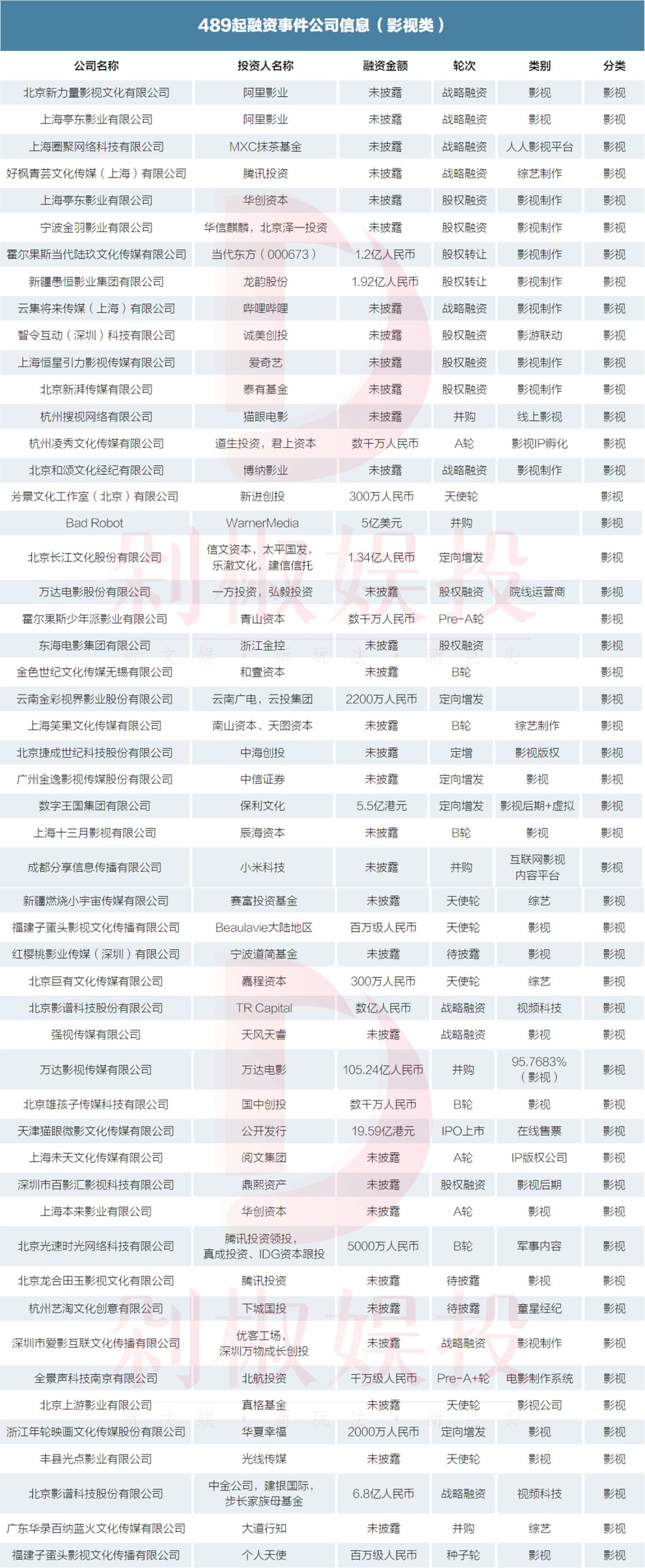

从细分领域来看,2019年,媒体以88起投资的数量位居*;影视、动漫、线下娱乐分别以55起、49起和39起位列第二、三、四位。后面依次分别是教育(文化培训方向)(37起)、短视频(36起)、游戏(28起)、直播(26起)、视觉技术(12起)、音乐(11起)、艺人经济(11起)、版权(11起)、网文(9起)、出海(8起)、体育(7起)、虚拟现实(6起)。

媒体虽然仍占据文娱投资细分领域的头把交椅,但事实上相比去年179起(IT桔子数据)已经大幅缩水。并且相关媒体的创业项目呈现出更加垂直的迹象,今年获得融资的媒体中出现一些钢铁、医疗大麻、老年群体的垂类媒体。

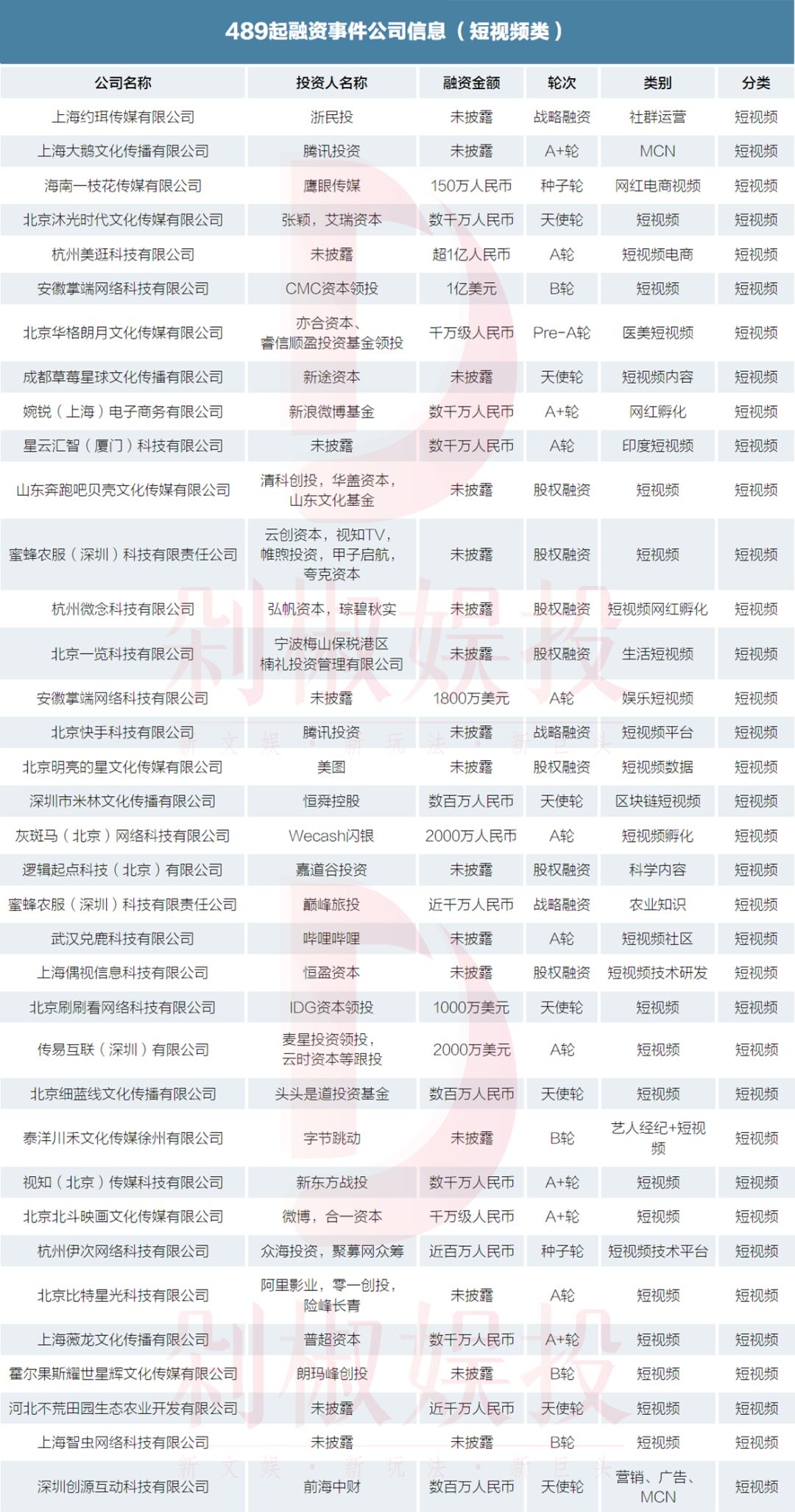

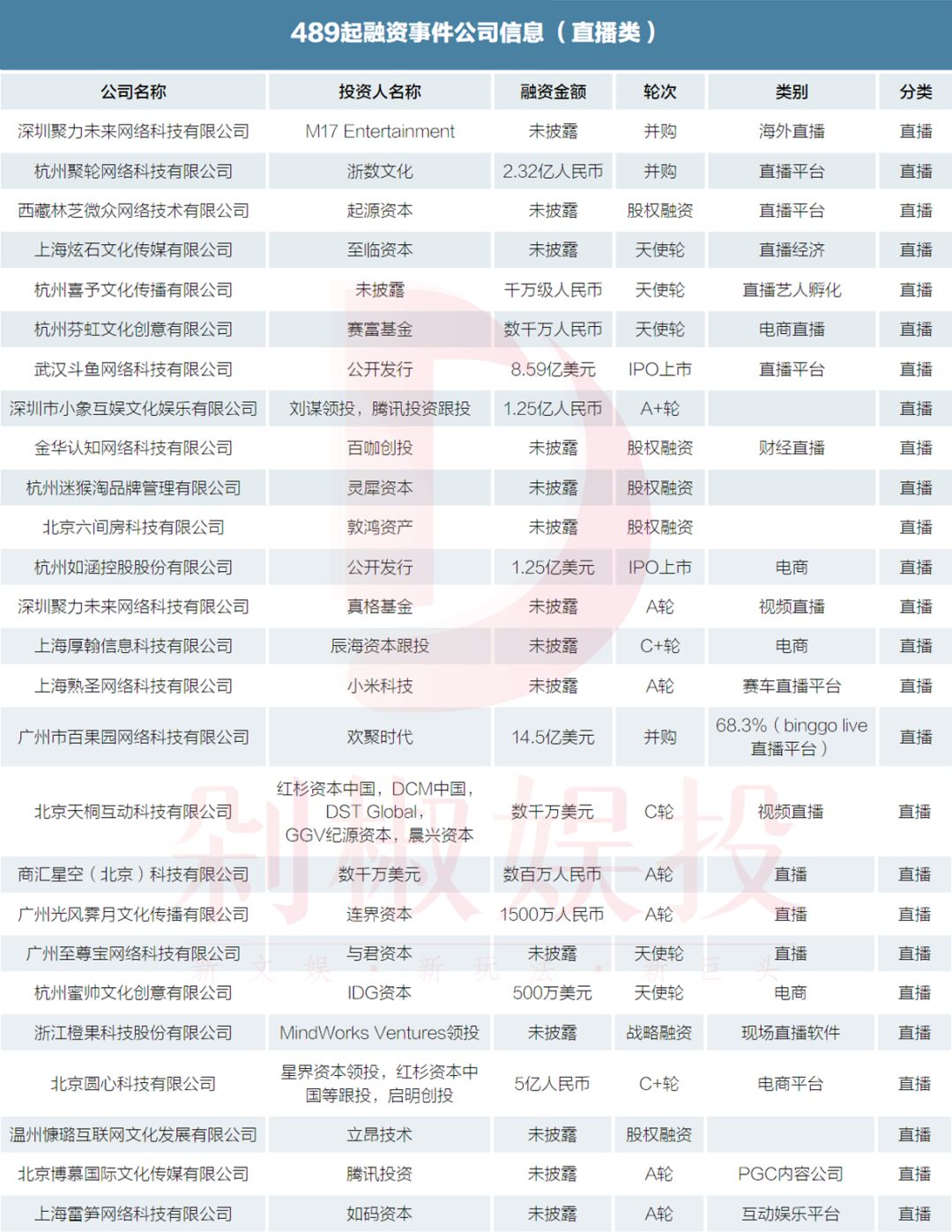

短视频、直播投资分布开始从前两天火热的平台向投资转向中下游,更多集中在内容创作、IP孵化、网红培训几个环节。

其中动漫、版权、虚拟现实等几个领域相比去年降幅较小。动漫投资相对火热主要为出现了类似于《哪吒》等爆款影视项目,同时类似《魔道祖师》、《从前有座灵剑山》等网文-漫画-影视剧的IP孵化路线也逐渐明朗,成为目前文娱投资较热的一块标的。

版权保护相关投资相比去年降幅较小则因为近年来随着内容消费火热,大厂纷纷布局,相关内容产权价格也在随之上涨。创作者对于版权意识的提升自然带动相关产业发展。

虚拟现实领域投资在遭遇前两年严寒后正在呈现出回暖现象,与今年来5G通讯技术推动场景落地不无关系。

比较让人意外的数据出现在影视领域。2018年税收地震后,影视行业一片萧条,不少从业人员纷纷转行去卖保险,以及做短视频。投资机构谈及影视色变,避之而唯恐不及,因为,影视公司无法 IPO堵住了资本对这个领域最后的一点幻想。但出乎意料,今年还是有55家公司拿到了投资,这似乎又给那些坚持下来的人注以强大的信心,同时也证明好内容,依然存在价值,而创作好内容的公司也一样。

机构向中后期轮次布局,战略融资比重突显

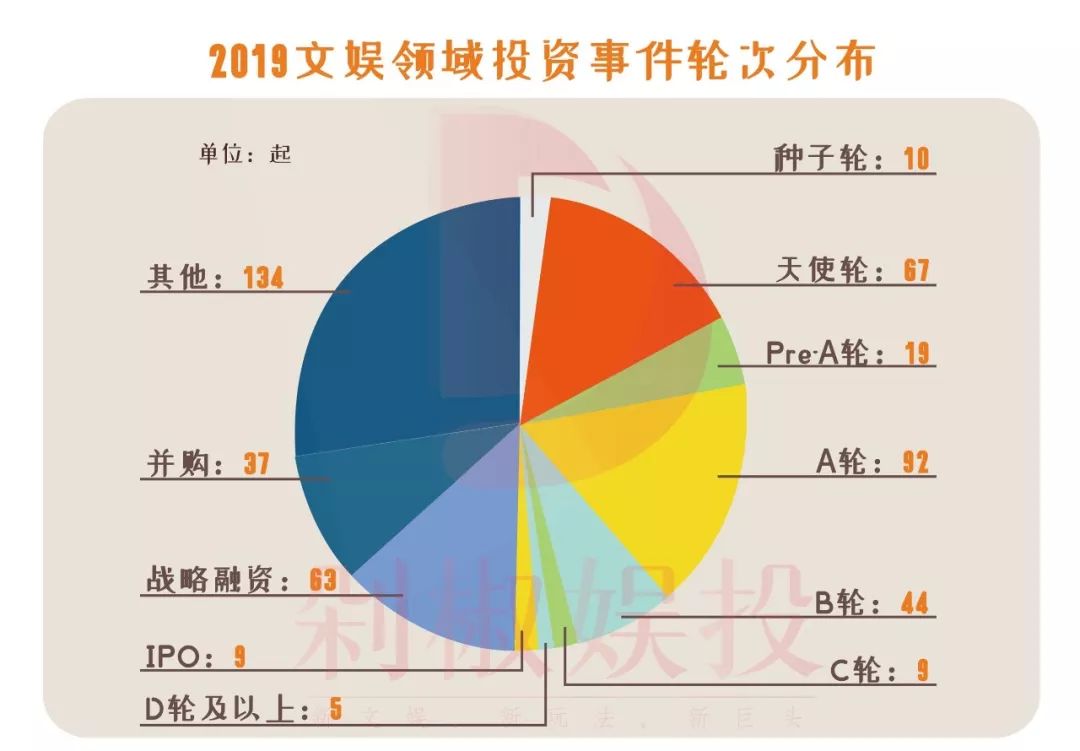

从投资事件轮次分布来看,2019年文化娱乐行业早期投资事件占比达到了38%,其中 A 轮融资事件数量最多,共计92起,天使轮融资共计67起。但同样,虽然早期投资数量仍是资本最青睐的阶段,但与前两年相比,早期项目融资数量下滑比例也最高。反而融资额度较高的中后期项目融资数量相对稳定。

2015至2017年年间,中国一级市场热钱如潮涌,交易“散户化”特征明显,优质文娱项目估值也受此影响水涨船高,争抢之下,倒逼机构在投资战略上以早期轮次为主。

这一情况在2018-2019年泡沫破裂后得以改善,文娱领域初创公司靠着单一的创意、数据就能拿钱的时代已经过去。而随着财务投资套现退出的难度越来越高,资本重新回归理性,过去偏好争抢早期项目的投资机构如今更加青睐商业模式明晰成熟的中后期项目。

同时,根据图表可以看到 2019年文化娱乐行业中,战略投资占比达到了 12.3%,其中腾讯、阿里、百度等大公司参与了一部分战略投资事件。

战略融资在一级市场中比重进一步增加,意味着大量早期风险基金随着钱荒离场后,当下投资主体从VC开始向大公司过度。同时未来资本和大公司参与投资时更加看中初创项目在产业和行业中的长期价值。

另外,今年文娱领域独立上市的口径也在缩窄,登陆的文娱公司数量骤减。据统计,2019年文娱领域上市公司共有9家,分别为羚邦星艺、猫眼、36kr、新媒股份、斗鱼、如涵控股、中信出版等。

即便进入二次市场,也不意味着解脱。在今年的文娱领域上市公司中,77%的企业目前跌破发行价。其中跌幅较大的为羚邦集团(-55%)、如涵控股(-49%)、斗鱼(-37%)。

结语

2018年起,文娱行业受到政策、市场等因素影响,导致在一级市场资金出现断崖式下跌,不少风投募集不到新钱,早期投资开始锐减,资本潮向日趋集中,二八规律作用下,相关领域初创公司和从业人员一片哀嚎。

诞生在BAT等超级巨头生态链上的“关联”公司成为机构们最理想的投资标的,BAT本身也成为一股强大的市场力量。

资本退潮下,有限资金涌向了头部,文娱产业看似正经历一场有针对性的“寒潮”。不过寒潮之下,仍存在一些机会。

比如2018年入秋后,许多动漫领域的初创公司关停变卖,甚至头部如腾讯动漫也开始缩减创作者预算,不少人认为动漫的冬天到了。但进入今年后,随着一系列漫改剧、动画电影的大热,与动漫相关的项目事实上已经出现回暖迹象。

短视频的红利也未同去年人们预料的完全殆尽,随着更多用户进入短视频领域,相对的使用时间也在迅猛增长,对短视频内容的需求量也在加大。由此,大批相关创作者、MCN林立。电商与短视频+直播的结合,也是今年来较为成功的一个案例。并且随着5G时代的到来,新的技术变革也能带来新的创业红利。

相对以往更加垂类“风口”也在崛起,面向特定人群和产业的文娱创作项目也在增多,譬如今年来随着潮流文化、摇滚乐的崛起,一大批相关自媒体和社交平台也随之诞生。

美国作家亨利米勒曾在《春梦之结》中提到,“没有什么东西是失去了不可以复得的。”相信这句话对于文娱领域来说,亦是。

以下是关于489家融资事件公司详细信息的图表。

10753起

融资事件

1376.66亿元

融资总金额

6527家

企业

1888家

涉及机构

185起

上市事件

1.25万亿元

A股总市值