2019年接近尾声,这一年里,中国金融市场并不平静。

受国际与国内双重影响,趋势性因素与周期性因素叠加,中国金融市场所面临的环境依旧复杂。2019年中国金融市场稳中有变,金融监管在既定框架内持续推进,逆周期调节逐渐加码。银行方面资本金提升压力增大,非银金融监管趋严,P2P行业整顿肃清,小贷公司面临洗牌与转型。

包括国有大行、股份制商业银行和地方城商行等在内的诸多银行业机构,纷纷在经营策略上向零售业务倾斜,以金融科技为抓手,大力发展消费信贷,打造银行新的利润增长引擎。

招商银行凭借零售战略和科技化赋能的新打法横空出世,迅速在全国范围内展开扩张,成为银行消费信贷业务龙头。捷信消费金融由金融科技驱动,由单一模式转变为线上线下场景联动,进一步扩大市场份额。与此同时,数禾科技等以技术、数据驱动,精益运营为核心优势的金融科技公司获得市场青睐。

众多玩家争相入局,消费信贷的趋势与未来是怎样的?金融科技将如何创造价值?

消费信贷业务数字化转型是必然趋势

在经济新常态下,消费取代投资和出口成为我国经济增长*驱动力,2018年我国最终消费支出对GDP的贡献率约为76.2%,其中不乏消费信贷的支撑。特别是90后、Z世代等新一代年轻人逐渐成为社会消费主力,他们的消费观念超前,注重个性化展示与品质化生活享受,不断增长的消费升级需要拉动消费信贷增长。此外,电商蓬勃发展,以其方便高效、跨越空间限制的独特优势逐渐渗透进入我们的日常生活,使消费信贷的应用场景更为丰富,为消费信贷的扩张提供土壤。

根据商务部有关报告显示,2018年我国消费信贷市场(不含房贷)规模8.45万亿元,预计到2020年市场规模将达到12万亿元,年复合增长率为19%,市场的巨大潜力正吸引各大机构加速进入。

目前,对公业务仍然占据我国银行业收入和利润结构的重要位置,然而随着金融监管政策和市场经营环境的变化,银行依靠对公业务拉动业务发展的方式正在面临边际递减效应,向零售银行转型成为众多银行的共同选择。在未来5-10年,部分*银行的消费信贷业务比重将超过对公业务,这一趋势在全球发达金融市场早已出现。

当数字化社会构建逐步落地,数字化生活方式成为银行客群的主流价值取向,用户对金融服务的需求更加及时化、碎片化与个性化。许多互联网金融和金融科技公司等新兴玩家的出现,给传统银行业带来压力,预计到2025年中国传统银行被创新型商业模式竞争者抢走的市场份额,在支付和投资领域将达50%,在个人信贷领域将达34%。随着用户消费需求变化的倒逼,具有创新性及成长性的有力竞争者进入,银行等持牌金融机构的消费信贷业务数字化转型成为必然趋势。微众银行和网商银行等新兴互联网银行利用数字化手段推出线上贷款服务,2018年微众银行突破100亿营业收入,净利润同比增长7成至25亿,经营成果显著。

金融科技从2C服务上溯至2B赋能

在合规监管背景下,无节制高杠杆的增长狂欢已经落幕,“修内功”成为众多玩家的审慎选择,金融行业进入分化时代,金融科技的2B端赋能成为市场各方的内在诉求。金融科技公司依靠丰富的场景实践经验和用户资源沉淀,开放整合各方资源,发力2B端,向银行等持牌金融机构赋能。

目前,金融科技公司主要通过两种模式对2B端进行赋能,其一,构建基于业务流某一单点模块的科技智能系统,例如基于大数据和人工智能的智能风控系统,专注于提供风控反欺诈方案的同盾科技就是一个典型代表。其二,为2B端提供全场景全业务流的一体化解决方案。

近年来,传统金融机构虽然开启了金融科技转型之路,然而除了几家实力雄厚且布局前瞻的银行外,绝大多数金融机构仍处于转型初期,因创新技术储备不足,对线上打法不熟悉,未能及时抢占技术与运营高地,目前面临人才、流量、产品运营、场景布局和风控等多方面的复杂困局。单点任务比较容易解决,真正困难的是如何将各环节无缝连接,并符合合规要求和企业决策机制,帮助金融机构把零售金融真正成熟落地。因此,从目前市场需求来看,一体化解决方案成为大势所趋。数禾科技就是一个典型代表,基于自身科技能力,为金融机构提供全流程服务,涵盖获客、运营、风控、客服和贷后管理等多个业务环节,并基于大数据能力持续打磨精细化运营能力。一方面,打造技术中台,为业务高周转夯实地基,为机构提供个性化、定制化的金融科技服务,补全金融机构技术短板,帮助其把消费金融业务的链条串起来,形成成熟可持续的业务闭环。另一方面基于大数据能力,结合平台多年积累的丰富借款人行为数据,提取特征构建模型,在获客环节高效筛选合格借款人,在产品环节准确识别并匹配用户需求,在风控环节精准评估用户风险,持续提高消费信贷业务的成本效益。

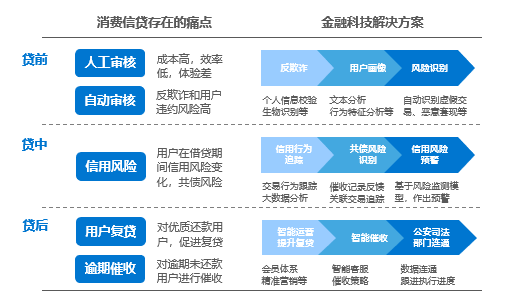

云计算、大数据、区块链、生物识别以及人工智能等金融科技在我国消费金融领域应用广泛,目前较为成熟的是大数据和人工智能,用以解决消费金融领域存在于贷前、贷中和贷后流程中的诸多痛点问题。

金融科技解决消费信贷领域存在的痛点问题

相比于已经进入行业调整期的2C服务,2B服务刚刚起步,仍然是蓝海。然而,所有2B的商业模式,最终都要直接或间接通过2C端实现价值变现。金融科技的2B化趋势,归根结底,是为了给金融用户提供更优质的服务体验。所以,对终端金融用户的服务,从来都是不需强调的重点。

强监管成为常态,合规企业优势明显

从目前市场情况来看,我国消费信贷市场的竞争格局较为分散,前十大公司的合计市场份额不足50%,尚未形成垄断局面,长尾效应明显。这是由消费信贷的高风险本质决定的,如果行业形成寡头垄断局面,一旦头部公司发生违约风险,将引发整个金融市场的系统性及流动性风险。因此,风控始终是消费信贷的中枢神经。

2017年以来,我国出台一系列监管政策与配套法规,整治消费信贷市场乱象,一方面针对经营资质合规化进行市场肃清,一方面在定价和贷后加大整治力度,强监管将成为常态。其目的在于控制金融风险,让金融业务回归金融本质,加强风险管理。

在此背景下,一些资金实力弱小、运营不规范、风控薄弱的平台将在行业洗牌中逐渐被淘汰。目前已有约80%的违规P2P平台被整改或清退,小贷公司数量也在急速瘦身。根据中国人民银行统计数据显示,截至2019年6月底,全国性现有小贷公司7797家,贷款额9241亿美元,同比2018年上半年,小贷公司总数降低597家,贷款额降低522亿美元。

从长期来看,强监管举措将深度挤压行业快速发展下的风险泡沫,使消费信贷行业步入高质量、有序发展的窗口机遇期。在更加规范的市场环境下,运营合规化将成为消费信贷公司的生命线。

随着消费信贷市场空间不断提升,长尾逐渐消失,资源将进一步向头部集中。占据先发转型优势的招商银行和平安银行等银行业机构,市场份额*的捷信等头部持牌消费金融机构,出身于招商银行,以技术立身,审慎经营的数禾科技等金融科技公司将在新一轮市场竞争中占据优势地位,强者恒强。数禾科技相关负责人表示:“可以预见,未来消费信贷市场供给侧将形成以银行等持牌机构为主,金融科技公司为卫星的整体生态结构。”

增长趋势持续发酵,风险因素仍然存在,复杂的内外部市场环境亦无法回避。

金融的本质是风控,金融科技的关键在于追求效率与风险的平衡。作为金融市场的新生力量,金融科技与传统金融在界定属性差异,明确不同盈利边界的同时,也将促进科技与金融全场景化的深度融合。未来金融科技将在风险控制、服务实体经济、助力普惠金融等方面发挥重要作用。