11月19日,东旭光电(SZ:000413)紧急停牌,就在一天之前,公司刚刚发生债务实质性违约。因东旭光电资金出现短期流动性困难,导致未能按时及时兑付2016年发行的两期中期债券,逾期本息合计20.1亿元。

令人匪夷所思的是,东旭光电一直以来的资金状况十分不错,在最新的三季度报中,其账面还躺着183亿元的银行存款,但如今却还不起仅约占存在10%的到期债务,这不得不让人产生疑问。东旭光电是如何迅速发展起来的呢?东旭光电又为何发生债务逾期呢?

九年融资超350亿元

回顾东旭光电的发家史,就要从2010年说起。东旭光电原名宝石A,是一家以生产、销售彩电显像管玻璃壳为主营业务的公司。2009年和2010年,公司业绩大幅下滑,迫于经营压力,宝石A不得不引入战略投资者,而东旭集团正是在2010年开始介入公司的。

2010年东旭集团获得宝石A控股股东宝石集团47.06%的股份;2011年东旭集团将在宝石集团的持股比例提升至70%,正式成为控股股东。2012年宝石集团完全成为了东旭集团的子公司。

在拿下了上市公司的控制权后,东旭集团就开始了一连串眼花缭乱的资本运作,简而言之就是:融资、投资/并购、再融资、再投资/并购。

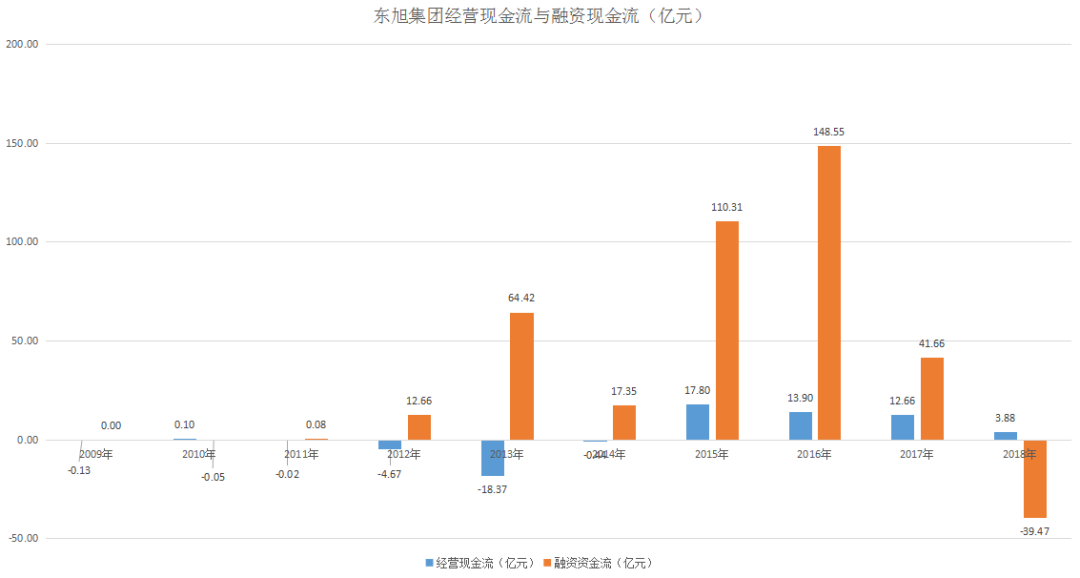

根据我们的统计,在东旭集团介入宝石集团的九个完整财年中,东旭光电合计融资355.51亿元。尤其是2015年和2016年,东旭光电的融资净额都在百亿元以上。2018年公司因为偿还到期债务,融资现金流流出39.47亿元,而今年相当于是筹资净流出的第二年,但却已经出现了债务违约。

数据来源:公司公告,点击看大图。

九年筹资超过350亿元,那么东旭光电在此期间取得了怎样的经营业绩呢?仅获得不足25亿元的经营现金流入。

也就是说,公司从市场获得了350亿的白花花的银子,但却仅创造了25亿元的净流入,仅为融资额度的约7%。

蓝图本来很美

无论业绩如何,能够在资本市场融到350亿的资金,东旭光电也算是另一种成功,最起码受到了市场的认可。在理想的模式下,东旭光电未来的蓝图真的很美。

还记得当年特斯拉收购太阳城(SolarCity)时讲的故事吗?

在收购太阳城后,太阳能屋顶业务能够与特斯拉电动车业务*契合,资源互补。试想一下,如果你住在拥有太阳能屋顶的房子中,开着特斯拉的电动车,就相当于一切能源消耗都来自于太阳能,简直不要太美。

同样的,在之前的市场中也流传过这样一个段子:“你坐在一辆新能源电动车上,车载屏幕一边帮你播放音乐,一边帮你导航,而这辆新能源汽车所使用的正是石墨烯技术的电池。”一个简单的场景,就包含了新能源汽车、OLED屏幕、石墨烯三个时髦的概念,这个场景正是东旭光电所讲的故事。

2013年,东旭光电筹集资金开始布局平板显示玻璃基板生产线,从此开始专注显示屏的生产,并成为中国本土*的液晶玻璃基板生产商。

2014年开始布局石墨烯产业,并逐渐加码对其的投入。

2017年,东旭光电以发行股份及支付现金的方式收购申龙客车100%股权,正式进入新能源汽车行业。

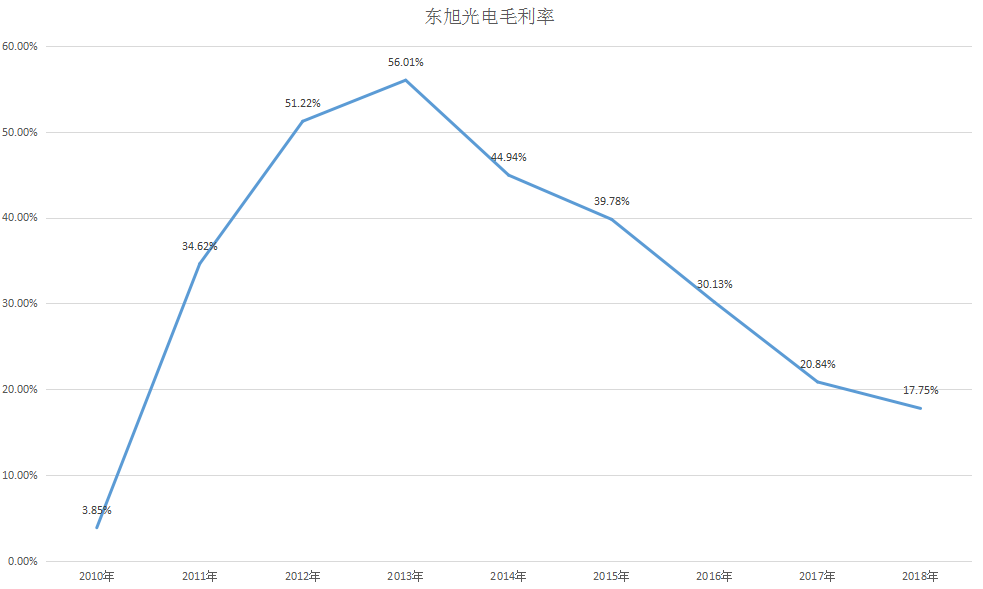

正所谓欲速则不达,在开始多元化并购后,并没有产生协同效应,改善公司的盈利能力,相反随着业务规模的不断提升,东旭光电业务的整体毛利率每况愈下。

甚至在2018年,东旭光电的毛利率已经不足20%,如此低的毛利率,真的很难想象这是与高新技术相关的公司。

数据来源:公司公告,点击看大图。

债务危机,早有预兆

东旭光电的债务违约看似突然,实际上如果能够在此前仔细研究这家公司的数据,还是能够发现很多疑点的。

从2017年开始,在东旭光电各项费用中占比最高的支出居然是财务支出。

以2018年报数据为例,财务费用为7.23亿元,比销售费用的3.34亿元、管理费用的6.53亿元、研发费用5.72亿元都要高。

这在A股中是较为少见的。

一般的上市公司往往营销、管理和研发费用的支出占比较高。财务费用占比高往往只有一种情况,那就是公司的资金流已经开始捉襟见肘,不得不借助高息贷款强行输血。

如果我们进一步对财务财务费用进行拆解,就会发现财务费用中,利息支出高达12.04亿元,这本身就已经显示出了异常的情况。

不要忘了,东旭光电2018年财报的账面上躺着接近200亿元的存款,这么多的存款本身就应该能够产生客观的利息收入,何以反而会净支出高达7.23亿元的利息呢?

账面坐拥200亿元现金的东旭光电为何还要拼命的借款呢?高达200亿元的资金仅在2018年产生5.06亿元的利息收入,是否有点过少了呢?公司又是否存在资金挪用之嫌呢?层层迷雾仍有待揭开。

或落叶归根

如今实质性违约已经发生,东旭光电未来将何去何从呢?我们认为落叶归根,企业重回地方政府怀抱可能是*的选择。

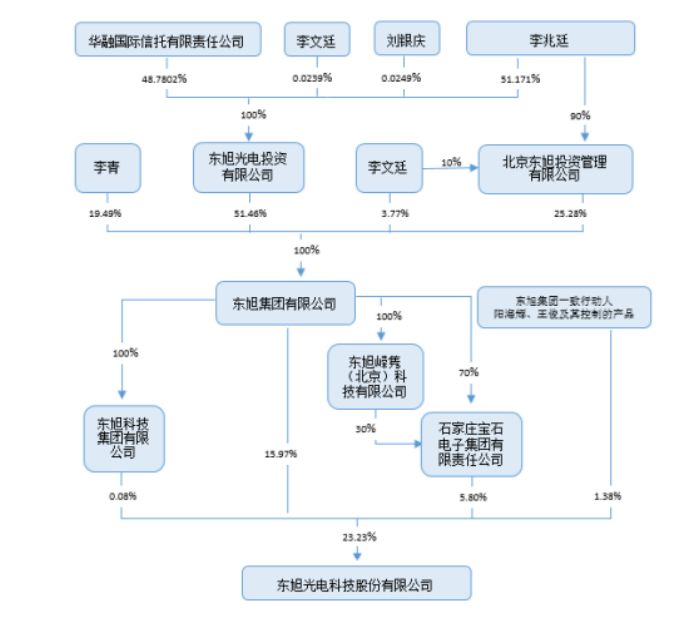

根据东旭光电今日(11月19日)发布的公告,公司收到控股股东东旭集团的通知,东旭光电投资有限公司拟向石家庄国有资产监督管理委员会转让东旭集团 51.46%的股权,目前该转让计划仍需要获得上级部门的批准。

数据来源:公司公告,点击看大图。

根据东旭光电年报的数据,上市公司的控股股东为东旭集团,而东旭集团的大股东则是东旭光电投资有限公司,持股比例刚好51.46%。

如果东旭光电成功将股份转让给石家庄国有资产监督管理委员会,那么公司的实际控制权将发生变更,由现在的实控人李兆言变更为石家庄国有资产监督管理委员会。而李兆言将仅通过东旭投资管理有限公司持有东旭集团22.75%的股份。

当年,在东旭集团还未入股宝石A之前,宝石A的实控人正是石家庄国有资产监督管理委员会。如今,东旭光电落叶归根重回地方政府怀抱,而这对于正处于困境中的东旭光电来说无疑是救命稻草。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值