再造一个香飘飘

意料之中,果汁茶还是扛起了香飘飘的营收大旗。

根据三季度财报显示,从1月到9月,香飘飘的总营收为人民币23.8亿元,较去年同比增长41.6%,归属于上市股东净利润为人民币1.32亿元,较去年同比增长57.4%。

归属于上市股东净利润的表现尤其亮眼,这也是香飘飘在半年度实现扭亏为盈后,继续保持了两位数的高增长。

实际上,和归属于上市公司股东净利润相比,扣除非经常性损益的净利润更能反映出香飘飘的真正实力。

半年报发布后,香飘飘扣非净利润的表现曾一度让投资者目瞪口呆。在扣除掉政府补助和投资收益后,香飘飘依靠主营业务获得的净利润实际上仅有2.28万元。

这也就意味着,半年时间,香飘飘仅仅赚了2.28万元。强烈的不满情绪迅速在投资者中蔓延,而这种不满最终在股价中表现了出来——在半年报发布后的第二天,香飘飘的股价应声大跌7.82%。

不过香飘飘最终在三季度止住了这种颓势。根据三季度财报显示,香飘飘的扣非净利润为人民币1.03亿元,较去年同比增长69.6%,涨势喜人。

针对业绩增长,香飘飘方面表示,主要是销量增长所致。

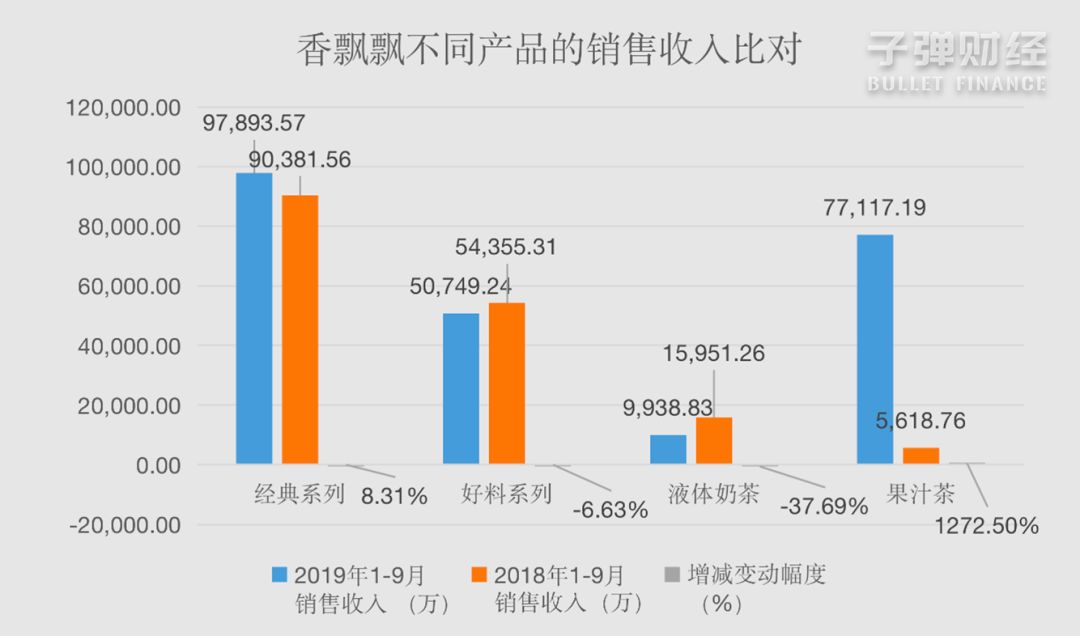

根据香飘飘的营收构成,可以分为冲泡类和即饮类两大板块。而冲泡类又细分为经典系列和好料系列,即饮类细分为液体奶茶和果汁茶。

其中,经典系列、好料系列、液体奶茶和果汁茶的收入分别为人民币9.78亿元、5.07亿元、0.99亿元和7.71亿元,收入同比增速分别为8.31%、-6.63%、-37.69%和1272.5%。

数据来源:香飘飘财报

通过各营收构成的收入和同比增速不难看出,果汁茶已经成为香飘飘营收增长*的推动力量。

业内人士普遍认为,香飘飘的果汁茶恰好赶上了风口。

与传统奶茶的颓势截然不同,以喜茶、奈雪的茶和茶颜悦色等代表的新式茶饮迅速成了资本热捧的宠儿。

2018年至今,新式茶饮的融资已有近20起,融资数额动辄数亿元起步。其中,喜茶获得了来自IDG、今日资本共1亿元人民币的A轮融资,以及龙珠资本、黑蚁资本共4亿元人民币的B轮融资,估值暴涨至90亿元人民币。

奈雪的茶同样不甘落后,也拿到了天图资本数亿元人民币的A+轮融资,估值达到了60亿元人民币。

在整体市场环境上行的背景下,香飘飘的果汁茶收入扶摇直上。在2018年第三季度、第四季度、2019年*季度、第二季度和第三季度,Meco果汁茶的收入分别为人民币0.56亿元、1.40亿元、1.71亿元、4.17亿元和1.83亿元。

实际上,这并非香飘飘*次踩中风口。

2004年,台湾奶茶品牌CoCo都可奶茶进军大陆市场,开启了国内传统奶茶的疯狂扩张时代。同样是在这一年,香飘飘推出首创的杯装冲泡奶茶,以此展开差异化竞争,并迅速将销售额从5亿元拉升到20亿元,市场占有率连续多年保持首位。

然而新式茶饮崛起后,传统奶茶市场持续受到挤压。根据2019年三个季度的财报显示,以传统奶茶为主的冲泡类产品同比增速分别为6.56%、-2.81%和2.70%,数据从侧面反映出传统奶茶市场正逐渐失宠。

洞察到这一趋势,香飘飘不再固守传统奶茶领域。2018年7月,香飘飘高调推出了Meco果汁茶,以果汁含量和口感为卖点,并打出了“真茶真果汁”的口号。

由于果汁茶适合在春夏季节饮用,这在很大程度上弥补了香飘飘传统奶茶业务的季节性问题。香飘飘内部对果汁茶同样寄予了厚望,并试图借助Meco果汁茶再造一个香飘飘。不过值得注意的是,在夏日销售旺季过去之后,果汁茶也不得不面临着同样的季节性硬伤。

业绩高增长下的隐忧

虽然总营收和净利润双双实现两位数增长,但香飘飘仍有隐忧。

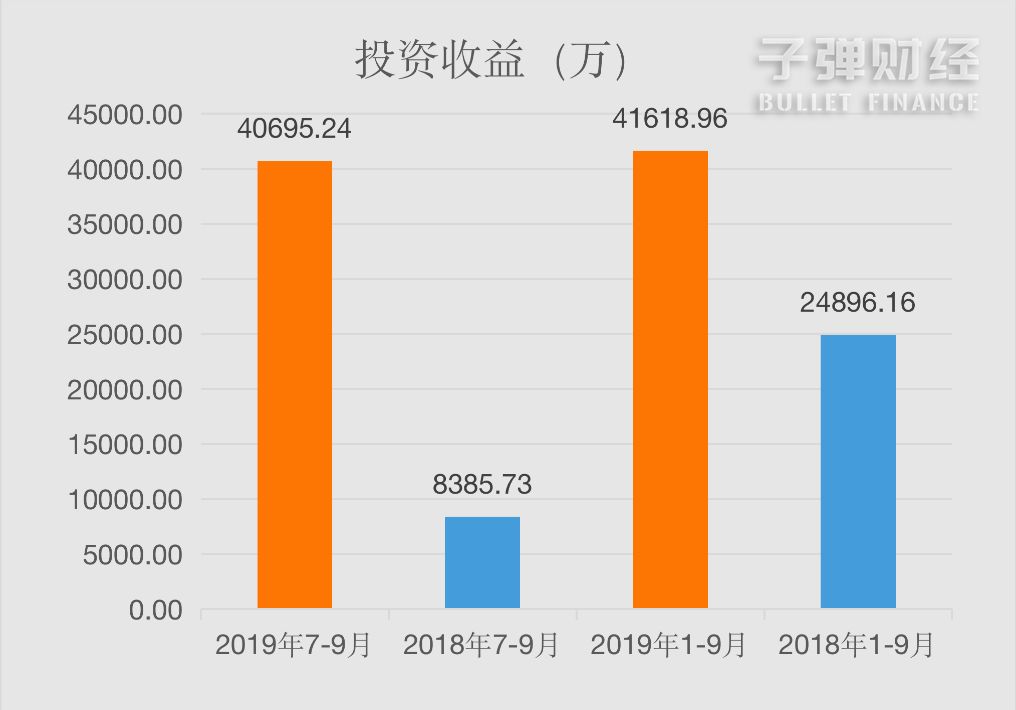

隐忧主要体现在两个方面。*个方面就是投资收益占比过重。

根据第三季度财报显示,从7月到9月,香飘飘的总营收为人民币9.94亿元,其中投资收益高达4.06亿元。

投资收益不仅撑起了第三季度的利润总额,也占了前三季度投资收益的绝大部分,同比2018年三季度的投资收益则增加约3.85倍。

数据来源 / 香飘飘财报

第二个方面,就是销售费用持续增加。

根据三季度财报显示,从1月至9月,香飘飘的销售费用为人民币6.10亿元,同比增长32.01%。

在销售费用中,*的开销就是广告费和市场推广费。

实际上,香飘飘的销售费用一直居高不下。结合前几年的财报数据来看,在2016年、2017年和2018年,香飘飘的销售费用分别占当年总营收的27.91%、23.37%和24.61%。

香飘飘在销售费用的支出上从来不手软。2018年上半年,香飘飘的总营收为8.7亿元,同比增长55.4%,然而净利润却是-5458.60万元。尽管如此,销售费用仍然高达1.1亿元。

财报数据显示,从2014年到2017年,香飘飘的销售费分别为3.3亿元、2.5亿元、3.6亿元和2.3亿元,共计11.7亿元,而净利润分别为1.9亿元、2.0亿元、2.7亿元和2.7亿元,共计9.3亿元。仅销售费用这一项就是净利润的1.3倍。

事实上,香飘飘在销售费用上向来豪爽。

2006年,成立不足一年的香飘飘不惜耗资3000万元投放湖南卫视收视高峰时段的广告。当时,大多数行业人士都不理解这一举动:“香飘飘作为一个新品才刚刚进驻市场,连超市的地推都没有铺完,怎么就急匆匆开始打广告了?”

而香飘飘创始人蒋建琪的想法是:“宣传一定要迅速跟进,特别是比较容易模仿的产品,一定要抢先进入消费者的头脑里面去,即使你的产品还没有铺到全国市场。这方面的钱一定要花。”

在蒋建琪看来,当时香飘飘的资金实力并不雄厚,与其漫天撒网去地级市投放广告,不如握紧拳头奋力一击。

事实证明,香飘飘这波神操作,抢先占领了消费者心目中杯装奶茶的形象,也奠定了香飘飘行业老大的江湖地位。

Meco果汁茶则继续沿用了香飘飘的营销方法论。

在品牌宣传上,Meco果汁茶先后签下了陈伟霆和邓伦作为品牌形象代言人,将偶像形象和产品形象关联起来,与“年轻”“颜值”等标签牢牢绑定在一起。

紧接着,又持续在《极限挑战》、《这就是街舞2》、《演员请就位》等高流量且以年轻群体为受众的综艺节目中植入广告,在增加品牌曝光度的同时,进一步强化了Meco果汁茶的年轻概念。

线上营销大肆推进,线下营销也不遗余力。

从2018年下半年开始,Meco果汁茶以学校为主营地进行品牌营销,从而带动大规模的学生消费群体,这与冲泡类产品刚面市时的营销策略十分接近。

这种烧钱式营销也为Meco果汁茶换回了足够多的回报。根据浙商证券调研显示,Meco果汁茶自面世以来动销情况良好,超市货龄新鲜,经销商的订货积极性普遍较高。

不过,大量营销活动虽然赚足了消费者的眼球,也让香飘飘再度陷进增收不增利的状态。而从三季度财报来看,香飘飘似乎并没有打算减少销售费用的支出。

海外寻找第二春

2014年,香飘飘的市场份额为57%,2016年增长至59.5%,3年间仅仅增长了2.5%。到了2018年,这一占比达到了60%,虽然稳坐行业头把交椅,但不得不承认的是,香飘飘已经增长不动了。

面对国内传统奶茶市场的天花板,香飘飘是怎么做的呢?

除了不遗余力地培育子品牌Meco果汁茶外,香飘飘将突破瓶颈的矛头指向了海外市场。

2018年,香飘飘成立了独立的海外业务部门,销售地域以泰国、越南等东南亚国家及中国台湾和中国香港等地区为主,同时也在拓展美国等北美国家的销售机会。

事实上,以美国为首的北美国家对于奶茶的需求不亚于国内市场,香飘飘也在很早之前就看到了这里的巨大潜力。

根据美国*点评网站Yelp的数据显示,全美奶茶店数量多达10000多家,其中纽约的奶茶店数量为2000多家,洛杉矶有517家,旧金山地区也有275家,并且这一数量还在不断增长中。

截至目前,香飘飘已拓展至10多个国家和地区。根据三季度财报显示,从1月到9月,香飘飘在海外市场的收入为人民币1170万元,同比增长290.37%。

不只是香飘飘,喜茶同样看到了海外市场所蕴含的巨大商机。

2018年11月,新式茶饮头部品牌喜茶布局新加坡,开业一周,平均日销售在2000到3000杯左右。对于首次出海的喜茶而言,这个成绩单可谓亮眼。

喜茶内部分析认为,新加坡70%以上都是华人,而且本身也是一个文化多元且充满活力的移民国家,把新加坡作为喜茶布局海外市场的跳板,既可以减少市场教育的成本,又可以同时链接国外消费者。

在海外市场寻求第二春,香飘飘也不得不面临两个难题。

*个难题,茶饮出海,对供应链、品控、品牌等综合能力的要求非常高,并不是所有品牌都有深耕海外市场的底气。

随着后进的茶饮企业与资本越来越多,新式茶饮的行业竞争也将日益白热化,但结合产业端与资本端来看,最重要的还是品牌壁垒能否形成——品牌经营的好坏,最终还是要靠其品质支撑,香飘飘在海外市场有足够高的品牌壁垒和品质保证吗?

第二个难题,果汁茶的生命周期究竟有多久?虽然在三季度中,果汁茶带动了香飘飘的业绩和股价提升,但这种态势会得以持续吗?毕竟在百亿级的新式茶饮市场上,从来都不缺爆款,而是缺可持续发展的爆款。