信用卡代偿服务曾被认为是万亿风口,但今天,这项业务正逐渐退出消费金融历史舞台。

2015年,“信用卡代偿”还是一个新词;2017年,消费金融市场上出现超10款“信用卡代偿”产品,玩家包括互金机构、持牌消费金融公司以及互联网巨头;2019年,“信用卡代偿”已失去往日光辉,多家消费金融平台信用卡代偿业务已退到二线,有的甚至已经下线。

不过,在市场的另一边,一些新型智能代偿应用又开始层出于市场,只是底层或多或少存在“非法套现”等不合规操作,正受到监管层严查。

信用卡代偿市场究竟还有没有未来?为什么主流消费金融平台会弃之而去?

收缩、下线…信用卡代偿失去光辉

伴随消费金融市场的火热,2017年,市场上出现了超10款信用卡代偿产品。

其中包括还呗、省呗、小赢卡贷、小花钱包、玖富万卡、维信金科卡卡贷、拉卡拉替你还、新浪旗下爱问普惠与中银消费金融合作推出的“有还”,以及包银消费金融的“包你还”、腾讯旗下“微乐分”、招商银行“e分期”等等。

风口只存在了两年。

新流财经了解到,目前包银消金信用卡代偿产品“包你还”已下线。

新浪旗下信用卡代偿产品“有还”2018年已更名为“新浪卡贷”,如今彻底转型为贷款超市,信用卡代偿服务已不见踪影。

一批信用卡代偿产品已死,还有一批正在“被抛弃”的路上。

一位接近还呗的持牌消金从业者告诉新流财经,目前还呗的信用卡代偿业务约占整体业务的3成,剩下7成为消费贷款业务。

刚刚披露半年报的维信金科和小赢科技,信用卡代偿业务也失去往日光辉。

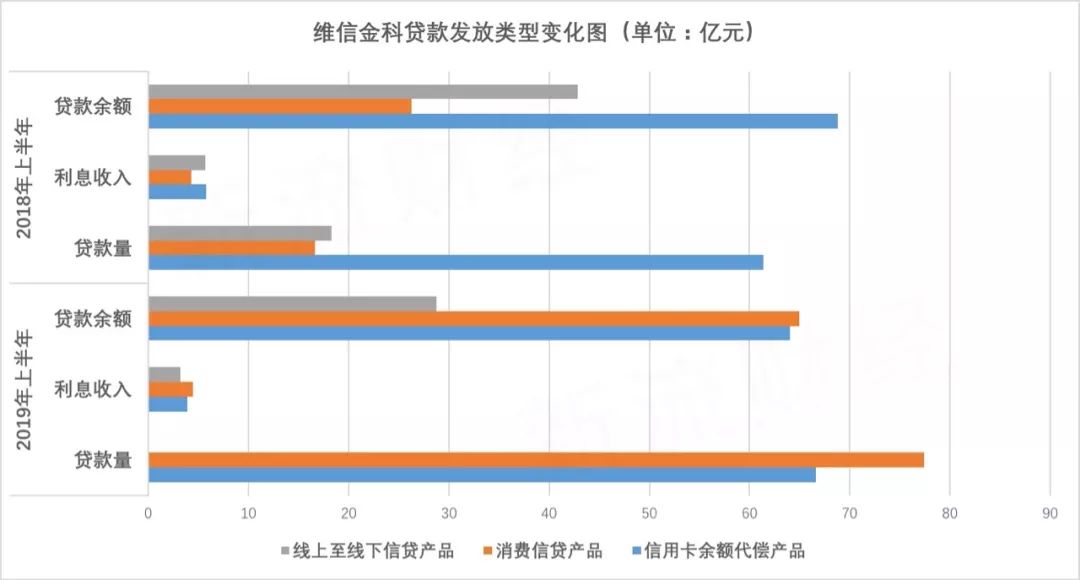

从上图来看,维信金科近一年发放贷款的类别发生了明显变化。

首先贷款发放量上,今年上半年消费信贷产品发放了77.39亿元,占总贷款额的53.7%,而去年上半年,该类别贷款仅放贷16.63亿元,占总贷款额的17.3%。

在利息收入方面,今年上半年,消费信贷产品为维信金科贡献了38.5%的利息收入,去年上半年贡献利息收入最多的却是信用卡代偿产品,贡献了36.6%的利息收入。

此外,截至今年6月末,消费信贷贷款余额达到64.97亿元,与去年同期相比增长147.13%

小赢科技财报财报中,信用卡代偿产品同样在褪色。

财报显示,今年二季度小赢信用贷款的贷款便利化收入为76.19亿元,较2018年同期减少23.2%,小赢信用贷款主要包括小赢卡贷和小赢优贷。

与卡贷相反的是,二季度小赢科技的循环信贷产品——小赢钱包迅速增长,交易量从上一季度的2亿元大幅上升至9.71亿元元。截至2019年6月30日,小赢钱包未偿还贷款余额5.78亿元,而截至2019年3月31日,小赢钱包贷款余额为1.77亿元。

“小赢钱包”似乎将成为小赢科技着重发力的产品,二季度财报数据中,小赢钱包的投入和运营费用占比较高。

资金成本已上升1-2个点

为什么主流玩家开始收缩信用卡代偿业务?

归根结底或是成本和收益的问题。

信用卡用户一般分为三种:一是按时还款,信用良好的头部人群,他们从来不产生利息,这部分人群几乎不能靠信贷业务挣钱,只能靠后期通过其他方式盈利;二是欠钱不还的底层人群,此类人群也不是代偿业务的目标;三是中间的次优级人群,每个月都会产生一些利息,但不会成为坏账,这是信用卡的目标人群,也是信用卡代偿业务的主要人群。

信用卡代偿市场的起源初衷是为了替无力承担透支利率,以及支付滞纳金的这部分次优级用户提前偿还账单。

信用卡业界统一执行的透支利率日万分之五(年息约18.25%)。换言之,信用卡代偿产品利率理应控制在18.25%以内。

但事实上,信用卡代偿业务的各项成本加起来早已超过这一数字。

前文列举的主流信用卡代偿玩家多为互金机构,资金来源于银行、持牌消费金融公司以及自身关联的P2P平台等渠道。

一家信用卡代偿平台市场人员告诉新流财经,2017年时,对接银行资金,年化利率大约为6%-7%;持牌消金资金,年化利率大约8%-10%。

随着资产端个人信贷产品层出不穷,资金端面临P2P大量退场、持牌机构态度审慎,多位从业者坦言,今年各类渠道的资金成本普遍上涨1-2个点。

另一方面,获客成本高也是制约市场发展的主要因素。

央行最新数据显示,截至二季度末,我国信用卡和借贷合一卡在用发卡数量共计7.11亿张。要在这7.11亿张信用卡和借贷合一卡中找到精准的信用卡代偿服务客群,并不容易,获客成本远高于一般现金贷产品。

此外,运营成本也在节节攀高。

2019年,致命的风险因素席卷信用卡市场。央行最新数据显示,截至今年二季度末,信用卡逾期半年未偿信贷总额838.84亿元,占信用卡应偿信贷余额的1.17%,占比较上季度末上升0.02个百分点。

从获客、资金、运营、风险等成本来看,信用卡代偿业务要实现盈利并非易事。

一位金融科技高层向新流财经举例,信用卡代偿产品18%的年化利率,3个点的坏账,利差15个点;一般消费信贷产品,36%的年化利率,15个点坏账,还剩21%的利差。从成本和盈利空间来看,自然是发展消费信贷业务似乎更长久。

经过两年的信贷周期后,消费金融平台调整产品布局,削弱对信用卡代偿业务的投入也就让人不难理解。

新型智能代偿软件出现,养卡套现一条龙

主流的信用卡代偿服务是让用户以低于银行信用卡分期的利率从第三方机构借款,一次性偿还信用卡,然后再分期还款给第三方机构。

市场上还有另一部分打着“信用卡代偿”概念,实则是非法套现的玩家近来也异常活跃。

如POS机代偿信用卡,这一模式是先刷卡套现,然后用套现的钱还信用卡。

也有另外一类以智能代偿概念的应用活跃于市场,这类APP一般是要求用户每月预留卡内5%-10%的可用额度用来处理账单欠款,利用账单日和还款日之间的时间差,来达到账单处理的需求。

具体而言,当平台在受理持卡人要求后,会通过POS机或无卡支付平台进行虚假信用卡消费,把用户卡内预留的5%-10%额度资金套现出来,再把套出资金返还给用户,用来偿还当期信用卡账单。当然,平台会抽取一定手续费,大约账单金额的0.8-1%。

这一模式,其实是将信用卡账单循环延后,并非将账单还清。

业内人士分析,这种通过“真实交易”掩盖的“套现”行为看似合法,实则为无真实交易的非法套现行为。

更有甚者,一些智能代还APP凭借晋升、推广奖励模式获取新用户,比如通过账户生成一个二维码,其他人扫描该二维码注册使用APP,每还款一万元,推荐人可获得几块钱到几十块钱的收益,这符合传销发展下线的特征。

实际上,监管层早已关注到此类违规“信用卡代还”平台套现、乱收费等问题。

2018年,国家互联网金融安全技术专家委员会曾在相关公告中提及,“信用卡代还”和互联网金融相结合的业务模式涉及信用卡违规套现、平台收取高额费用、用户信用卡信息安全等问题,潜在风险值得关注。

当然,这类涉及套现、拉人头、传销的信用卡代还服务从诞生就带着不合法的基因,永远无法见光,被监管取缔也是时间问题。