亿欧智库发布的《美妆KOL发迹史,注意力变迁下的必然崛起 | KOL美妆专题研究(一)》详细研究了KOL美妆发展的历史逻辑和路径,伴随着全球几代传播媒介、注意力资源的变迁,KOL的崛起成为一种必然。

而KOL带领的美妆市场,一方面紧紧抓住年轻人的注意力,成为美妆行业增长最快的营销渠道;另一方面,新的营销渠道会带来交易渠道、品牌次序的变化。

值得深思的是,与传统渠道相比,美妆KOL营销的声量究竟有多大,其带来的化妆品市场天花板有多高,李佳琦们还能向前走多远?

美妆产业重仓KOL:营销和交易双新渠道造就爆款单品+国潮品牌

1)KOL带来营销和交易双渠道革新,六大核心玩法提高营销转化

在移动互联网时代,更长的使用时间、更高的使用效率和更强的沉浸感削弱了搜索的存在感,基于用户行为的内容投喂更具吸引力。上文我们提及,移动互联网UGC内容平台利用关注流、推荐流以及整合的信息流传播信息,形成了以Fans为核心的AFAS传播模式。

而AFAS主要描述的是消费者在接触营销信息到转化购买期间经历的四个心理阶段:Attention(引起注意)、Fans(成为粉丝)、Action(消费行为)、Share(分享传播)。

在这种传播模式中,KOL占据营销链条的关键角色,KOL取代传统的销售和营销渠道,实现品牌、平台与消费者之间的双向沟通。

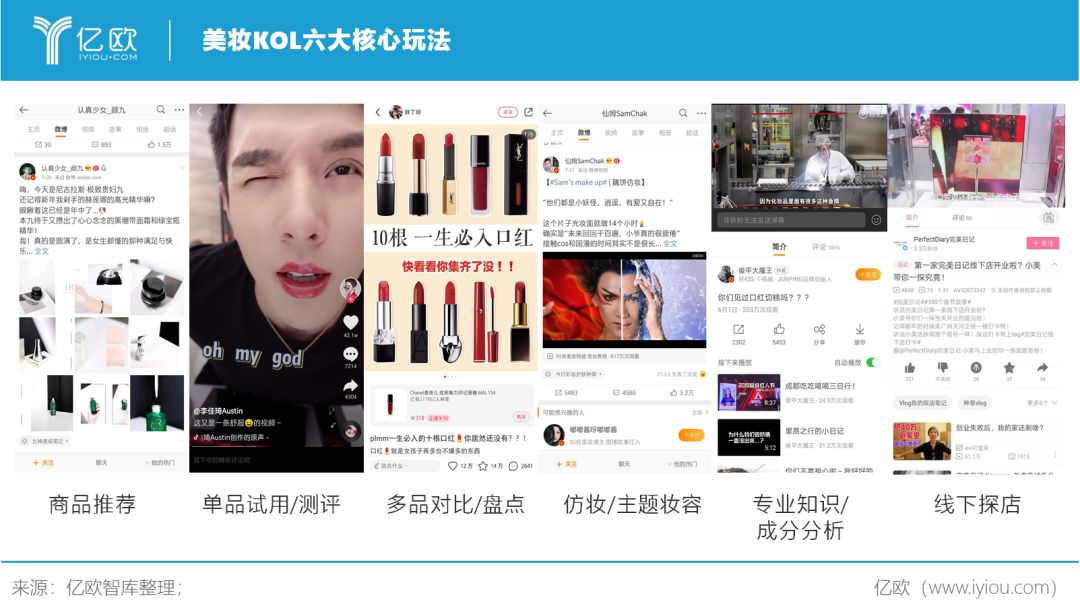

首先KOL基于对粉丝的理解,不断输出内容满足粉丝各种类型的需求(如推荐商品、测试商品、上新提醒、性价比对比等),刺激粉丝消费,并通过粉丝反馈实时调整内容运营策略,构建可持续的KOL生态。目前美妆KOL形成了商品推荐、单品试用、多品对比盘点、仿妆主题妆容、专业知识成分分析、线下探店六大核心玩法(如图1)。

图1 美妆KOL六大核心玩法

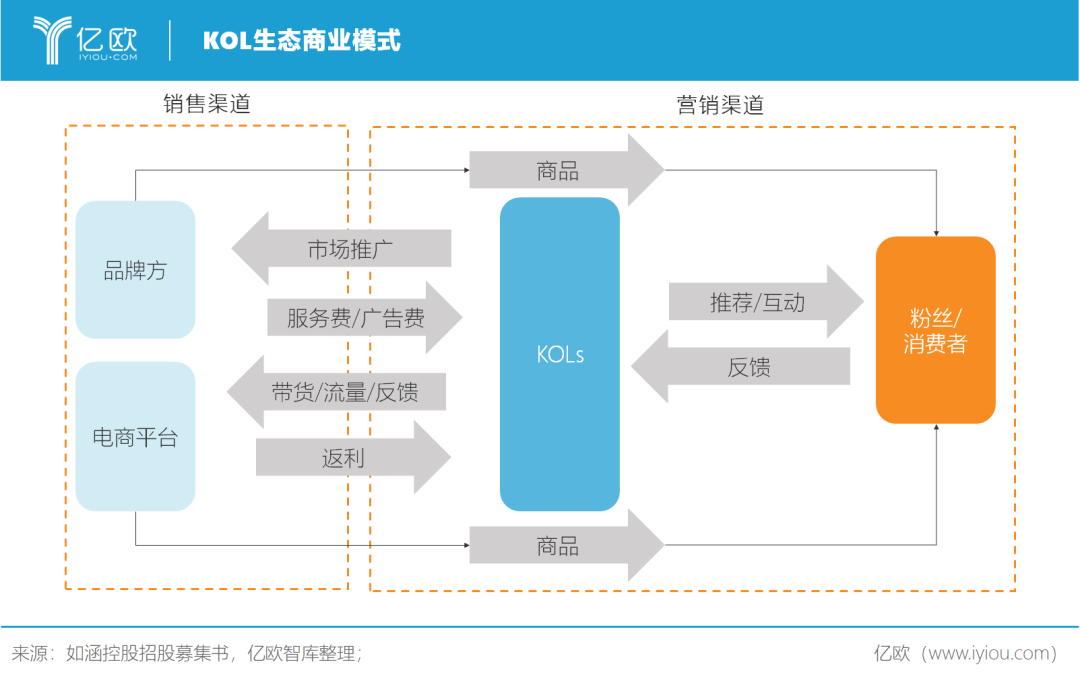

其次,通过生产内容、促进交易,KOL提高了交易渠道的流量、交易额,电商平台从广告和交易佣金中获利,交易渠道通过返利、返点的方式回哺KOL。

最后,KOL作为品牌的营销渠道,直接影响品牌销量,同时品牌也给予KOL推广费。

图2 KOL生态商业模式

如图2所示,通过三方面的双向合作,KOL、品牌与渠道形成共赢的生态。相比搜索、品牌广告等模式,KOL生态距离用户更近,更具真实性,也能满足用户的多种需求,是一种效率更高的商业模式。

2)国际大牌加码KOL营销渠道,打造爆款单品

国际品牌欧莱雅2018年总营收为269.37亿美元,同比增长7.1%。其收入快速增长的原因主要来自亚洲地区(主要是中国)销量的增长、电商和商旅渠道的发力(如图3所示,电商渠道增长25%,为欧莱雅增长最快的渠道)。

欧莱雅在中国及电商渠道的高速增长,一方面由于欧莱雅数字精准广告的投放增多,另一方面也得益于欧莱雅大力投放KOL广告。

2016年10月欧莱雅开始将专柜BA孵化成网络KOL的新项目,并且成功孵化出“口红一哥”*,为欧莱雅每年带货超千万,目前“BA网红化项目”与天猫美妆深度合作,已进行到第二期。

图3 2018年欧莱雅业绩推动力

另一美妆巨头雅诗兰黛也不断布局电商和社交网络营销渠道。2013年开始,雅诗兰黛旗下的倩碧、雅诗兰黛、悦木之源、Bobbi Brown、Jo Malone等品牌就相继入驻天猫。

2016年雅诗兰黛发布“Leading beauty forward”重组计划,通过优化资源、削减成本,提高研发、供应链和电商业务能力。同时大力发展粉丝经济,2017年启用杨幂为亚太代言人,带红了雅诗兰黛旗下多款品牌。

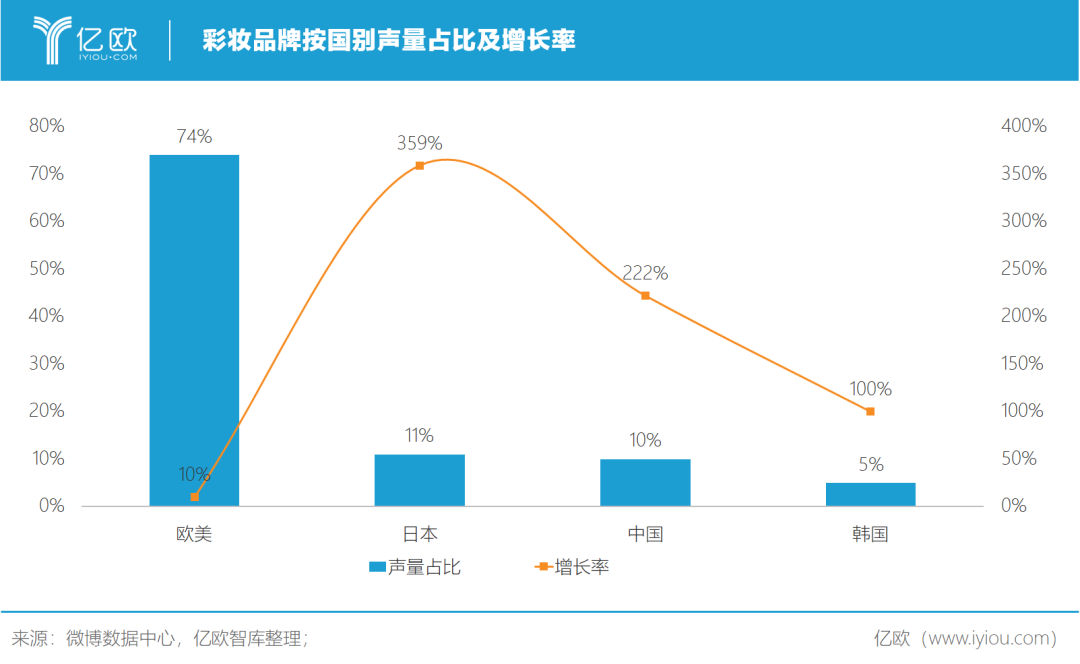

除了欧莱雅与雅诗兰黛集团各品牌,欧美大牌在中国社交媒体的声量仍占主流,尤其在彩妆领域。如图4,微博营销研究院数据显示,微博彩妆行业声量中,欧美品牌仍占74%。但中国的彩妆品牌声量增长率为222%,远超欧美10%的声量增长,国产品牌在欧美巨头林立的彩妆市场通过KOL渠道追赶。

图4 彩妆品牌按国别声量占比及增长率

3)KOL助力国产美妆品牌弯道超车,焕发新生

从1898年*家现代化妆品公司广生行(上海家化前身)成立开始,中国化妆品品牌经历了120年的发展。国产品牌的发展一路坎坷,从短暂崛起、迅速衰落到如今通过电商、新媒体等新渠道重整旗鼓,经历了3个主要发展阶段。

a.1898年至1998年的早期阶段,中国涌现了大批量的国产品牌,如百雀羚、上海家化、大宝、小护士、羽西、丁家宜、佰草集等。大量国产品牌在这一阶段得到了短暂的繁荣发展。

b.1998年至2008年,中国国产品牌经历了噩梦的十年。1996年中国引进了大量外资品牌,雅诗兰黛、宝洁、联合利华、资生堂、欧莱雅、LVMH、强生的国际日化品牌基本在同年全数进入中国市场。

国际品牌不仅通过强势的广告营销手段和高效供应链迅速占领市场,同时大量收购国产品牌打压国产势力。2004年欧莱雅收购小护士、羽西,2008年强生收购大宝,2014年欧莱雅收购美即面膜。在中国经济快速发展的阶段,国际品牌抢占了用户心智,在中国化妆品消费市场中建立了良好的品牌,挤压了国产品牌的发展。

c.2008年至今,坚持下来的老国产品牌和新创品牌找到了新的增长渠道,电商和社交媒体在中国的*发展打破了国际化妆品牌垄断的局面。这一阶段佰草集、百雀羚、片仔癀、珀莱雅等老国产品牌开始复苏,另外还涌现出御泥坊、膜法世家、一叶子等新国产品牌。

2016年前后,随着KOL生态的成熟,国产化妆品开始大力布局社交媒体渠道。

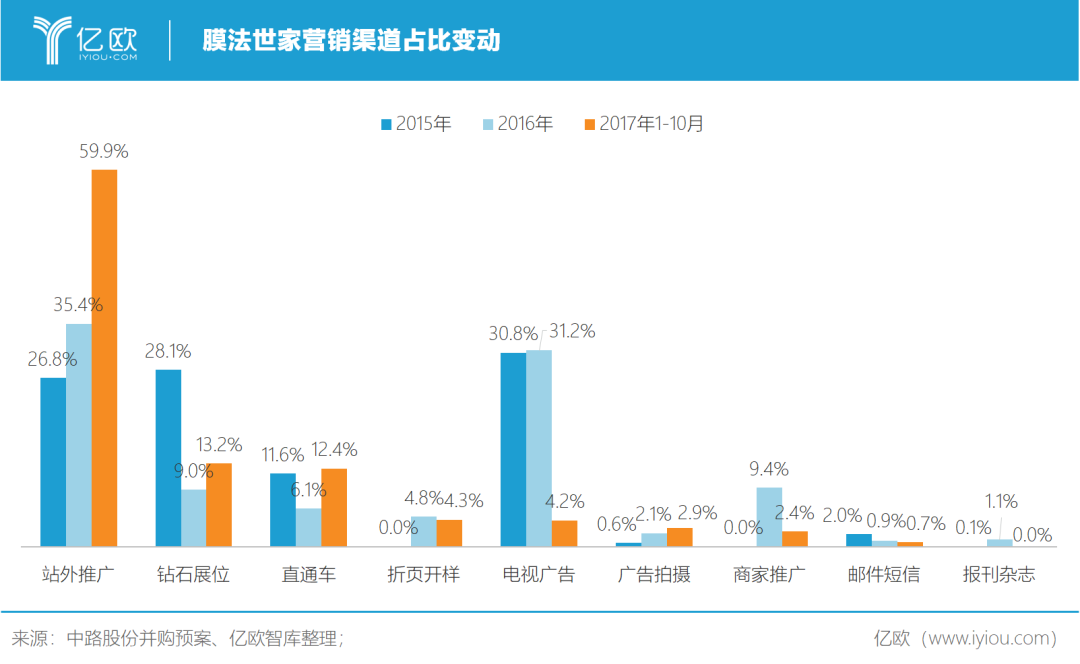

膜法世家2015年至2017年站外推广投放占比迅速提高,2017年1-10月已经占总营销支出60%。值得注意的是2017年1-10月,电视广告渠道迅速减少,从31.2%下降到4.2%(如图5)。

图5 膜法世家营销渠道占比变动

膜法世家的站外推广主要包括站外的精准广告、社交媒体广告以及KOL广告支出。公司大幅度削减了电视广告、钻展渠道的投放,转而利用明星代言带来的粉丝效应、KOL合作模式扩大品牌影响力,提升产品销量。

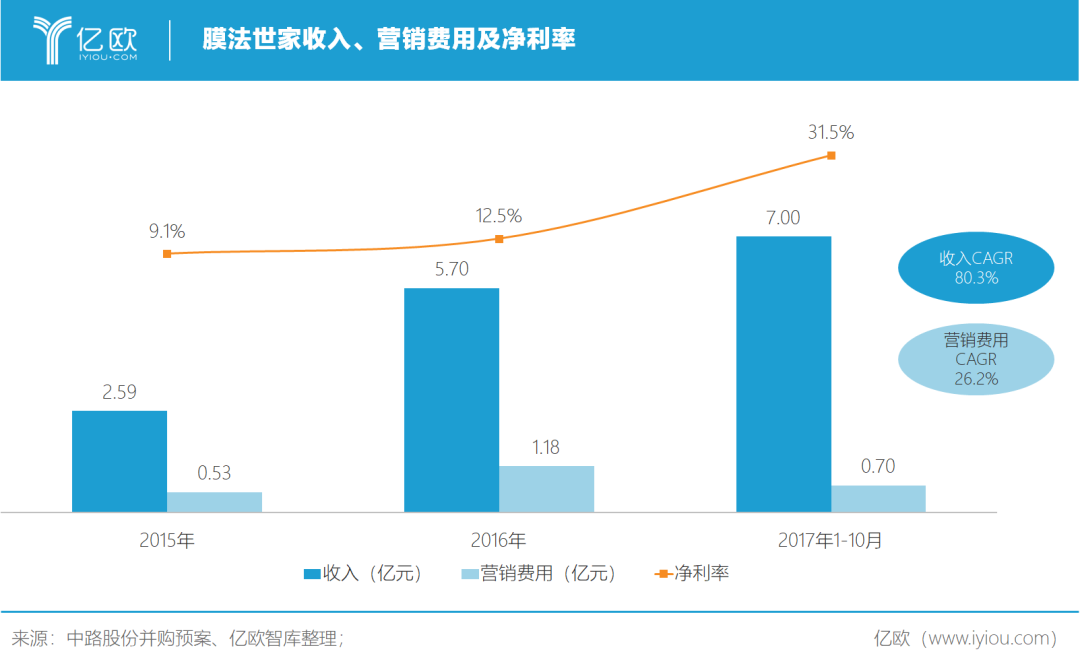

如图6,2015-2017年膜法世家营销费用的复合增长率为26.2%,但收入复合增长率为80.3%。放弃传统昂贵的电视广告投放渠道,使得品牌的净利率大幅提高(2015年9.1%提高到2017年31.5%),社交及KOL营销模式拥有更高的ROI。

图6 膜法世家收入、营销费用及将利率

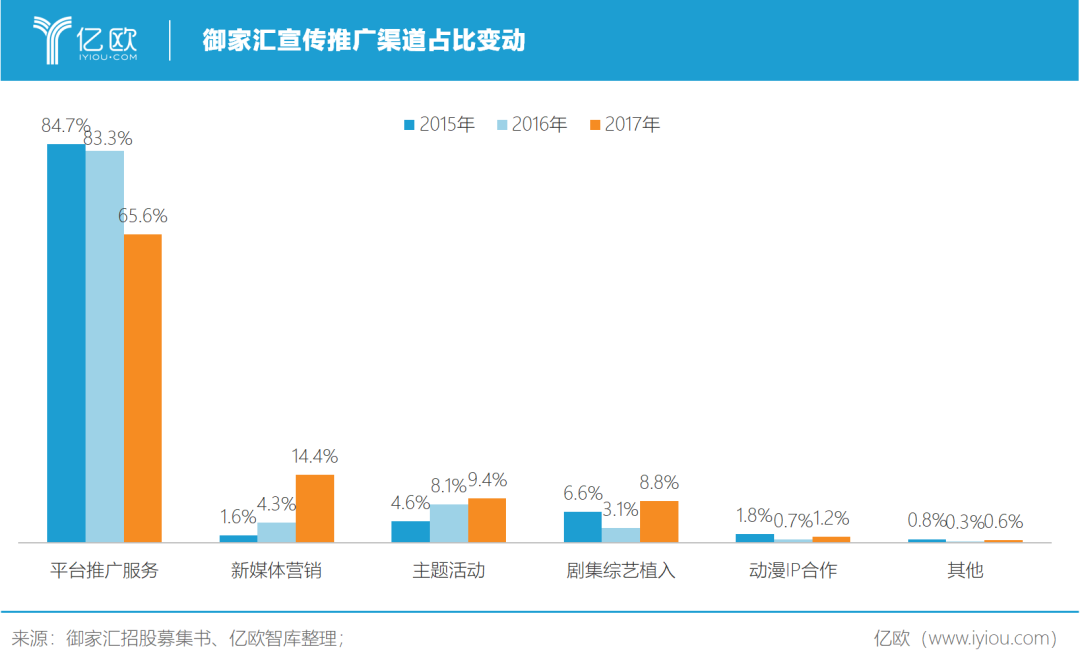

另一家新晋化妆品公司也表现出同样的趋势。御家汇于2018年2月创业板上市,在其披露的招股募集书中,2015年至2017年御家汇整体营销投入占比增长最快的是新媒体营销渠道,2017年已经达到14.4%,而传统的平台推广服务占比大幅度降低。

新媒体渠道是其通过互联网论坛、微信、微博等平台,通过与达人合作定期开展直播、图文传播等模式宣传公司品牌形象和口碑。御家汇这一模式使得其品牌的线上转化率保持在7%(品牌支付买家数/品牌访客数),其收入也从2015年7.69亿元上涨到2018年的22.45亿元,年复合增长率为42.9%(如图7)。

图7 御家汇宣传推广渠道占比变动

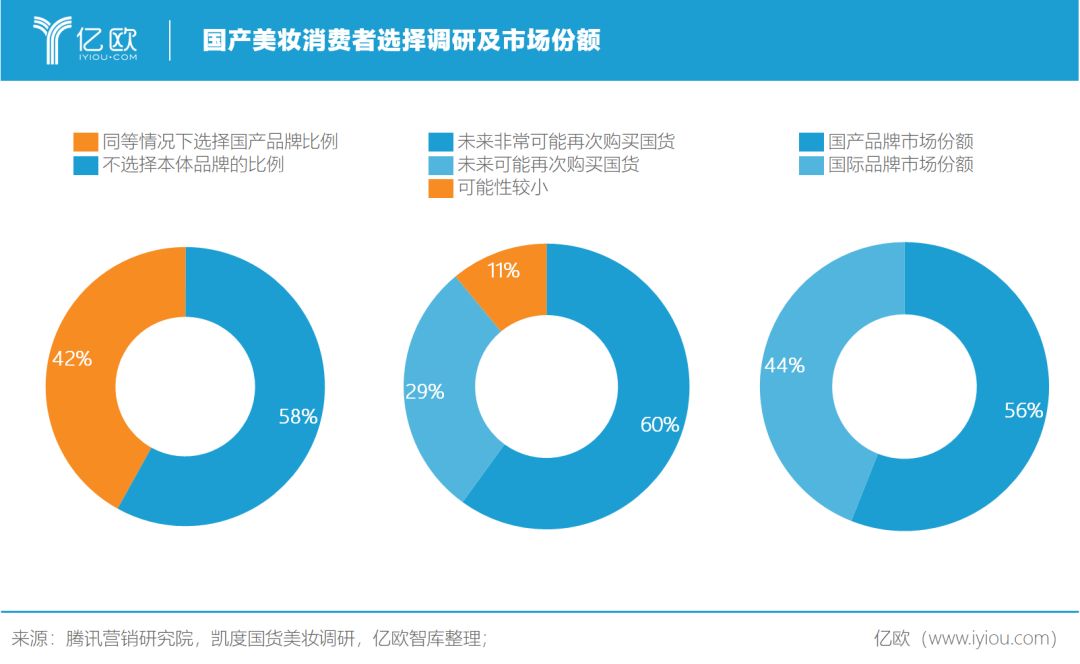

2016年后随着国产品牌提高KOL的投放比例提高,国产品牌在国内的影响力也在不断提高,《国货美妆洞察报告》显示,国妆品牌已占56%的市场份额。从消费意愿来看,42%的消费者更愿意选择国货美妆品牌,89%消费者表示未来会再次购买国货美妆(如图8)。

图8 国产美妆消费者选择调研及市场份额

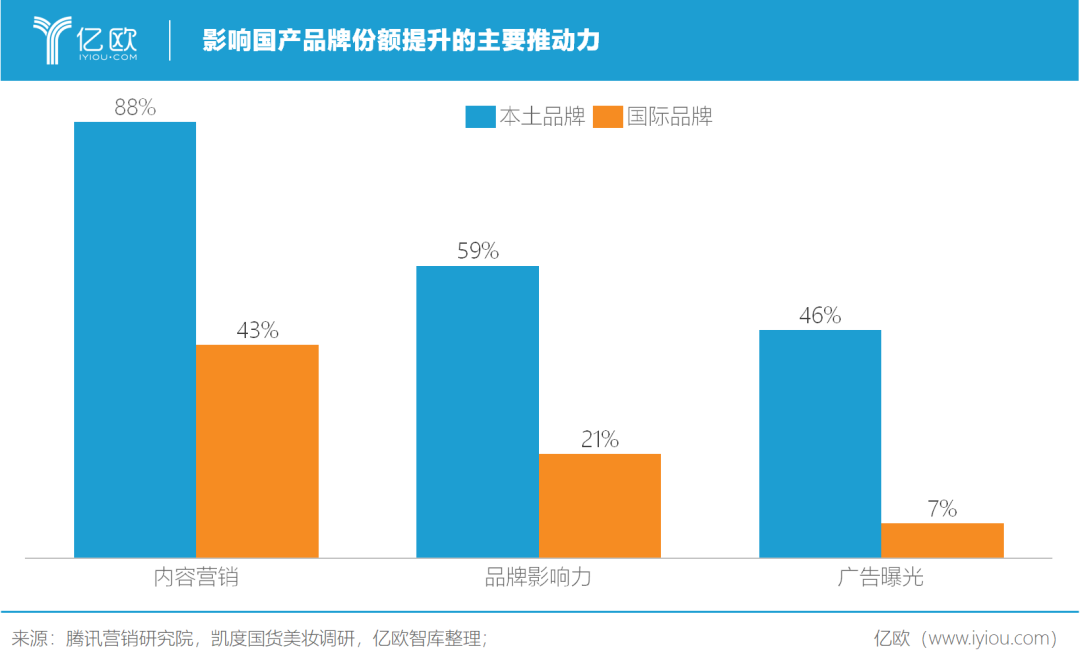

影响国产品牌份额提升的主要动力是内容营销、品牌影响力以及广告曝光。其中国产品牌2014年-2018年内容营销增长率为88%,是国产品牌份额提升的关键推手(如图9)。

图9 影响国产品牌份额提升的主要推动力

4)渠道变更加速美妆行业洗牌,新晋品牌迎来机遇与挑战

营销渠道带动品牌的发展的显性结果就是美妆品牌的生命周期减缩减,新渠道能够加快品牌传播的速度,但其本身也将会面临更多新兴品牌的挑战。

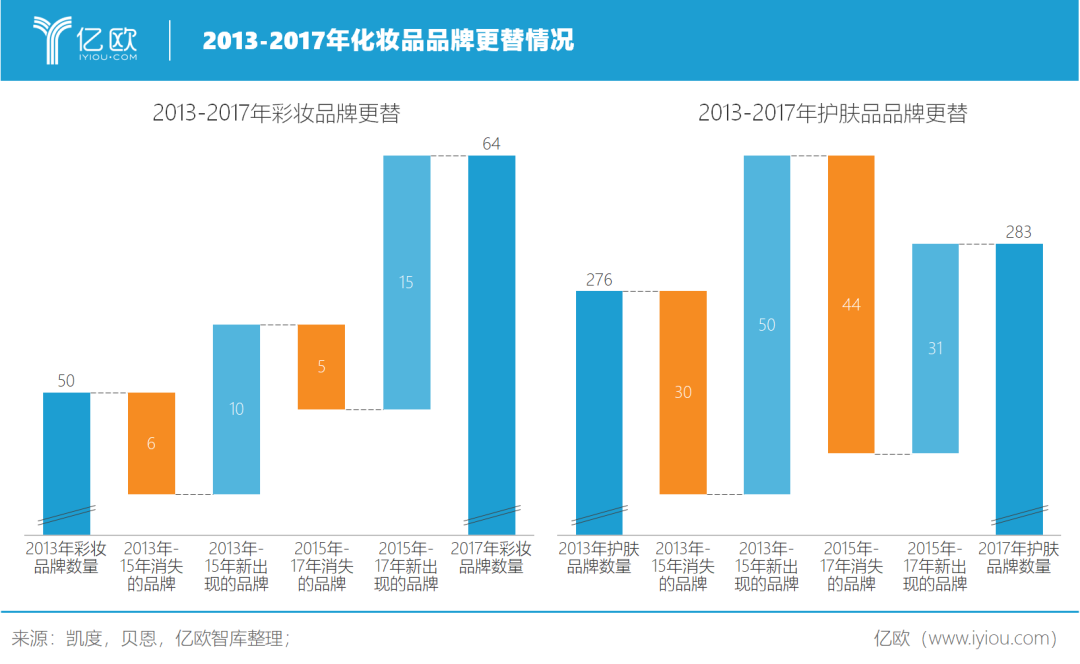

在贝恩的调查中,中国2013年到2017年,有22%的彩妆品牌在过去5年内消失,同时39%的品牌在5年内新出现。护肤品领域竞争将更加激烈,过去5年内有27%的品牌消失,而出现的新品牌仅有29%(如图10)。即在过去的竞争中,每年都会有5%-10%的化妆品品牌被淘汰。

图10 2013-2017年化妆品品牌更替情况

2018年中国化妆品品牌排行中,百雀羚、自然堂、韩束等国产大牌跻身前十,而美宝莲等被挤出前十,国际品牌的优势逐渐下降。更有玛丽黛佳、火烈鸟、谢馥春等国产老牌焕发新生。

另外中国出现了新的一批国潮品牌,如*日记、HomeFacial Pro、WIS、稚优泉、林清轩、植观等。

其中*日记2017年开始布局小红书,之后辐射到哔哩哔哩和微博,*日记在小红书上的粉丝数为169万,而国际大牌欧莱雅和雅诗兰黛在小红书上的粉丝数仅有17.4万和9.4万。2018年天猫99大促中,*日记美妆行业销售额*,超越美宝莲、欧莱雅。而在之后的天猫双十一,*日记更是实现了*成交破亿的彩妆品牌。

HFP则是微信渠道成功运营的典范,从2016年初到2018年底 HFP已累计在近1600个公众号上投放了约一万篇软文,其通过高质量的推文内容唤起用户认知,目前已跻身10亿回款美妆品牌。

美妆KOL的现在与未来

*们还能向前走多远?

1)全平台约2万美妆KOL,头部肩部KOL占比小于1%

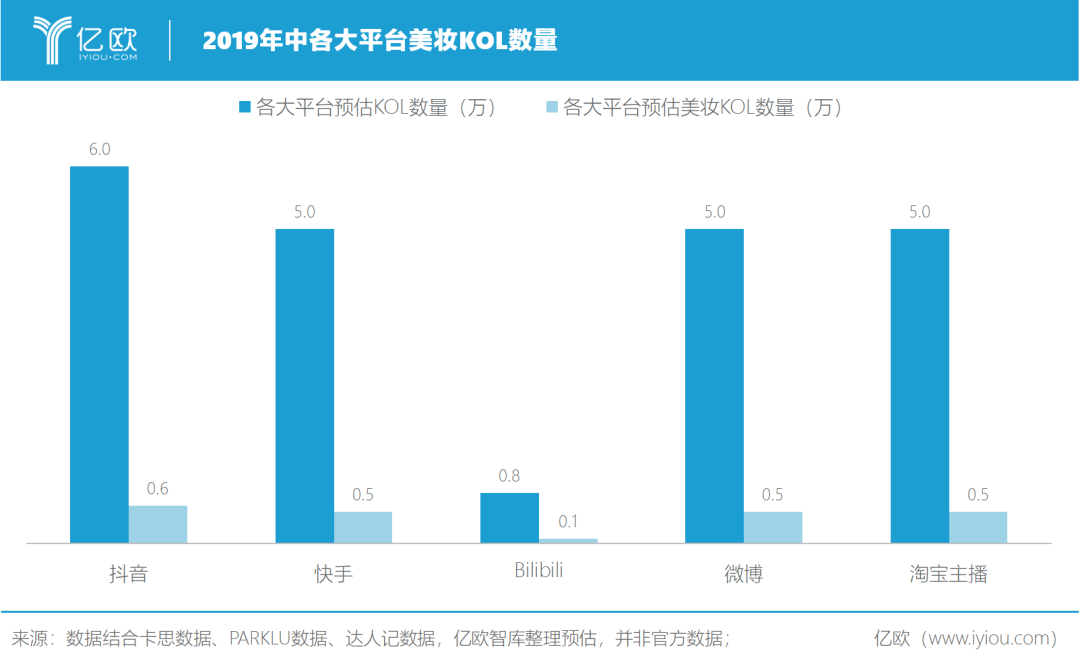

亿欧智库结合各家数据统计及行业调研,预估全平台有影响力的美妆KOL大约为2万。其中主要参考抖音、快手、哔哩哔哩、微博和淘宝主播等平台数据(如图11)。

图11 2019年中各大平台美妆KOL数量

注:各大平台统计KOL口径不相一致,其中抖音、快手采用10万粉丝口径、哔哩哔哩采用1万粉丝口径、微博采用50万粉丝口径,同时结合活跃度等相关指标得出。

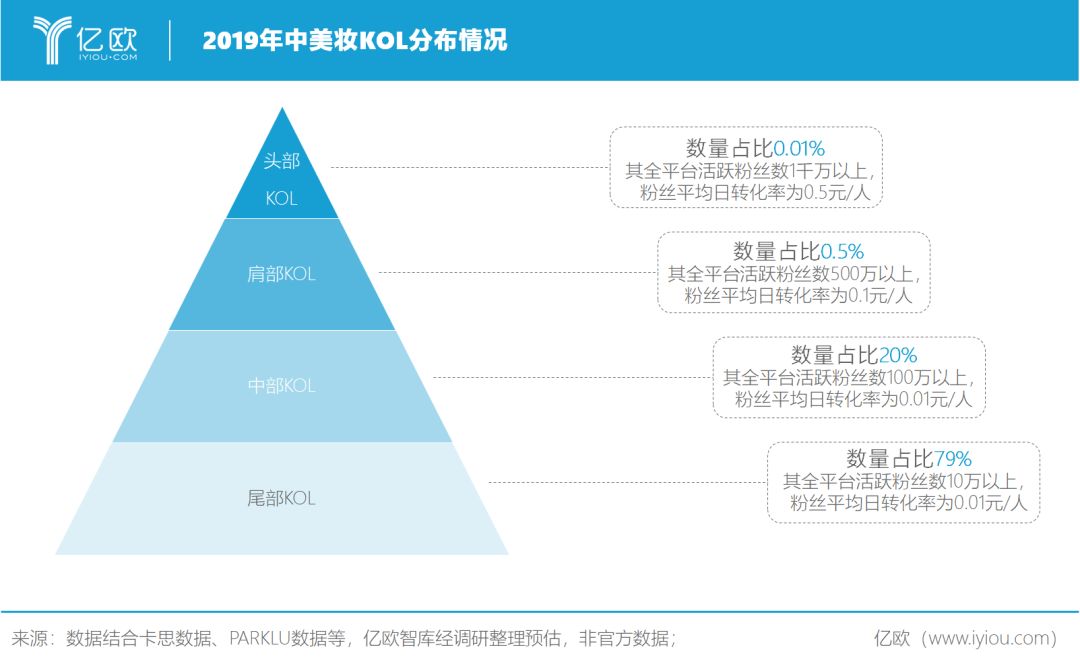

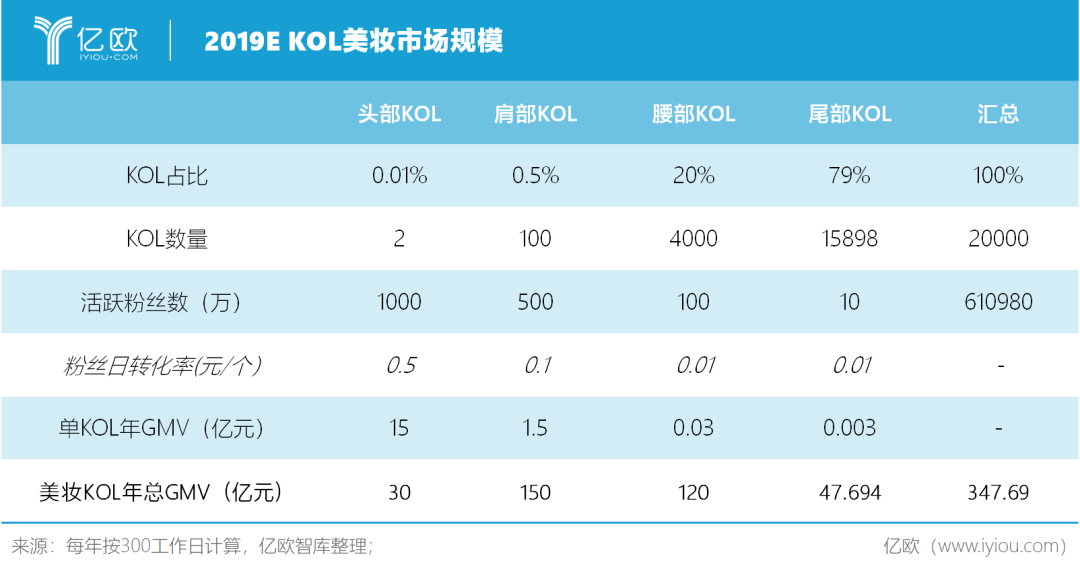

另外根据各平台数据及行业调研,亿欧智库将KOL分成四类:分别为头部、肩部、中部及尾部KOL(如图12)。其中头部KOL活跃粉丝数在千万以上,占比仅0.01%,其粉丝平均日转化率为0.5元/人;肩部KOL活跃粉丝数在5百万至1千万,占比0.5%,其粉丝平均日转化率为0.1元/人。头部和肩部美妆KOL占总KOL数量比小于1%,KOL头部聚集现象明显。

图12 2019年中美妆KOL分布情况

2)目前KOL美妆市场规模约350亿元,未来5年增速35%

根据前文分析,KOL美妆市场的发展一方面与移动互联网流量及关注度有关,另一方面与交易渠道相关。

根据QuestMobile统计的数据,2019年4月开始,中国移动互联网月活跃用户规模已逐月下降,Q2季度下降193万,这是中国移动互联网月活用户数据的首次下降,表明中国移动互联网流量将在11亿左右见顶。

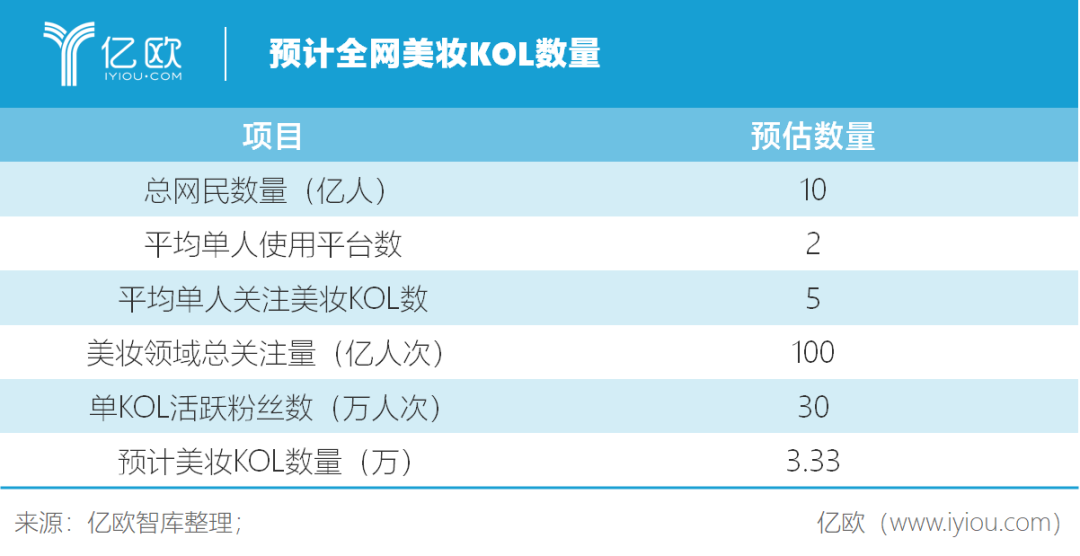

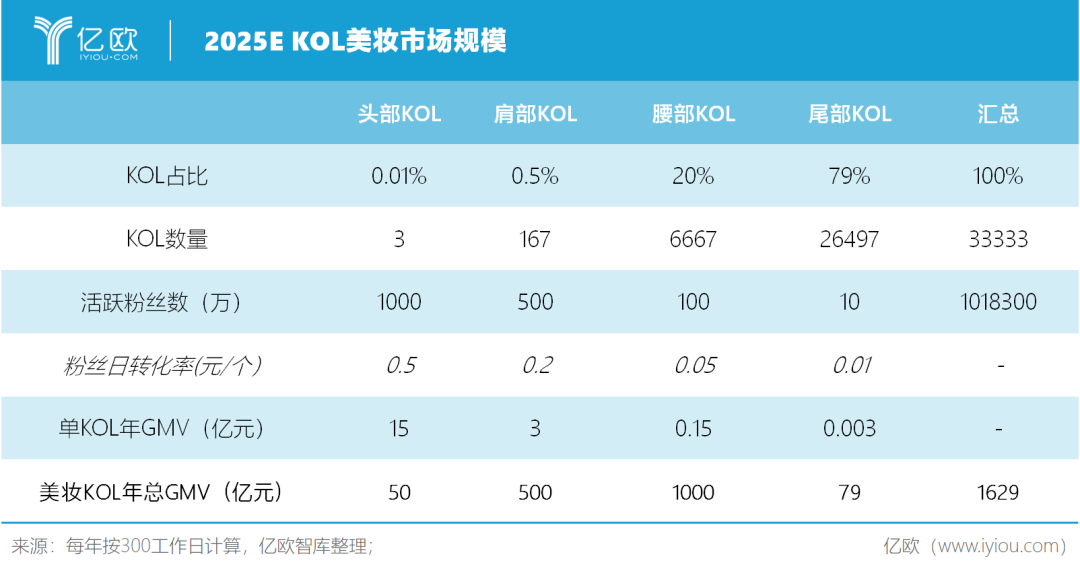

移动互联网整体流量进入稳定发展阶段后,用户基数、用户使用的社交媒体平台数都将趋于稳定,据此计算全网具有影响力的美妆KOL将稳定在3.33万(如图13)。

图13 预计全网美妆KOL数量

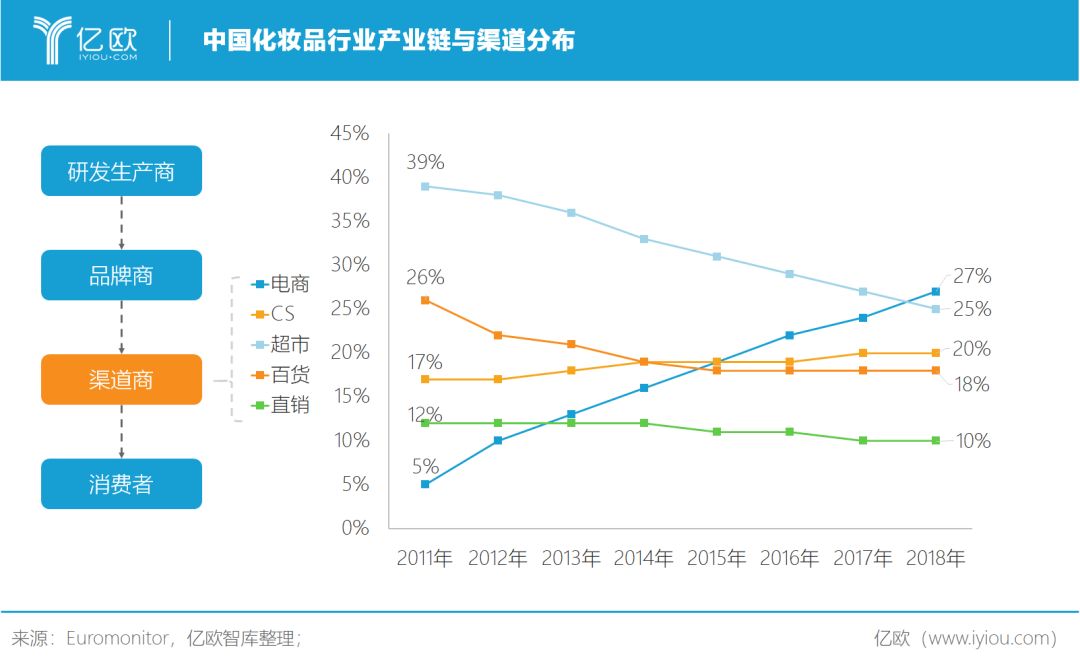

在交易渠道端,中国化妆品渠道端大体分为电商、CS(终端零售店)、超市、百货以及直销五大渠道(如图14)。2011年化妆品电商渗透率仅占5%,2018年电商渠道的占比已经超过传统占比*的超市渠道,达到27%。根据调研,亿欧智库预计2019年化妆品电商渠道占比将达到35%,并随着电商进一步发展稳定在40%~50%之间。

图14 中国化妆品行业产业链与渠道分布

另外根据如涵控股披露数据测算,头部KOL的单粉丝日转化为0.5元/人。基于此数据和行业调研对整体市场进行测算(如图15),其中假设肩部KOL的粉丝日转化率为0.1元/个,腰部和尾部KOL的粉丝日转化率为0.01元/个。根据目前KOL分布和数量基数,亿欧智库推断出目前KOL美妆市场约为350亿元。

图15 2019E KOL美妆市场规模

根据前文分析的流量和渠道限制,预计KOL美妆在2025年达到天花板。如图16,亿欧智库预计2025年KOL美妆市场可达到1600亿元。

图16 2025E KOL美妆市场规模

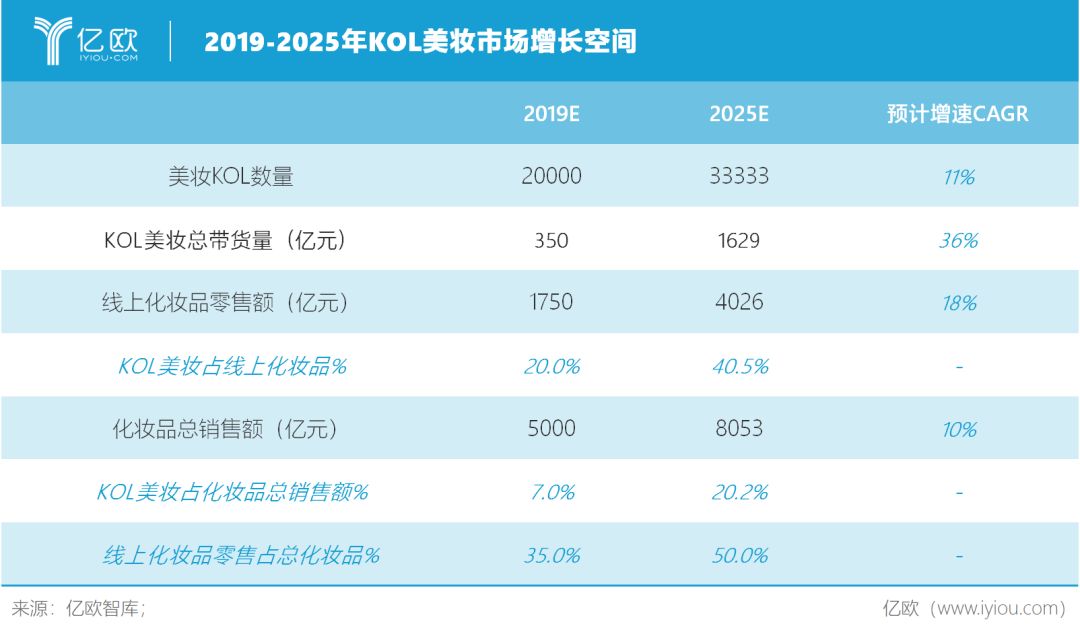

据此分析,未来五年KOL美妆总带货量将以36%的复合增长率进一步扩张,并且KOL美妆占国内化妆品总销售额比重将从2019年7%上升到20%。

图17 2019-2025年KOL美妆市场增长空间

综上所述,未来KOL美妆市场仍有4~5倍的增长空间,同时值得注意的是,在以KOL为核心的商业模式里,不仅品牌的更迭变快,KOL本身的职业周期就比较有限。一般在2-5年,相比存在很多几十年的美妆品牌而言,KOL本身并不具有非常明显的优势。

3)KOL美妆的未来趋势:被收购、MCN、美妆孵化器

美妆KOL给行业带来的是品牌、渠道的更替速度加快,品牌、渠道的生命周期都将减少。因此,集团化运营仍是美妆市场的核心命题。

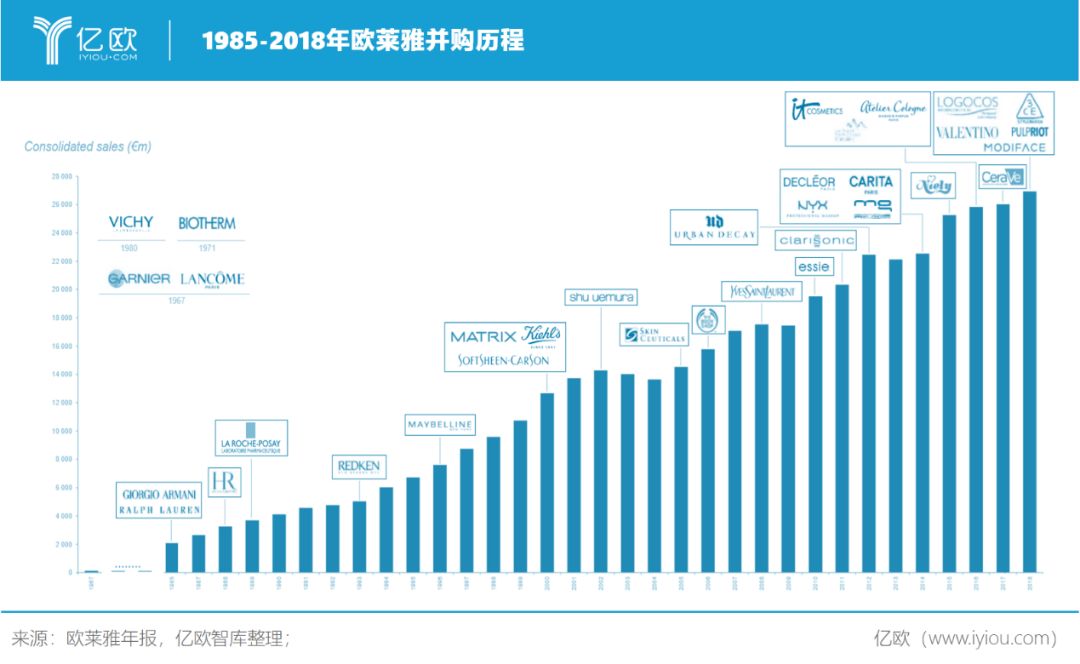

新晋品牌方未来仍然会面临大量被收购的命运。如图18,欧莱雅成为全球*的化妆品集团,其很多重要的品牌如GIORGIO ARMARNI、美宝莲、YSL等都是其并购纳入而非自有品牌。大型集团收购新晋品牌主要看重该品牌的固有消费人群或技术,而新晋品牌则看重大型集团的销售渠道和研发支出。

图18 1985-2018年欧莱雅并购历程

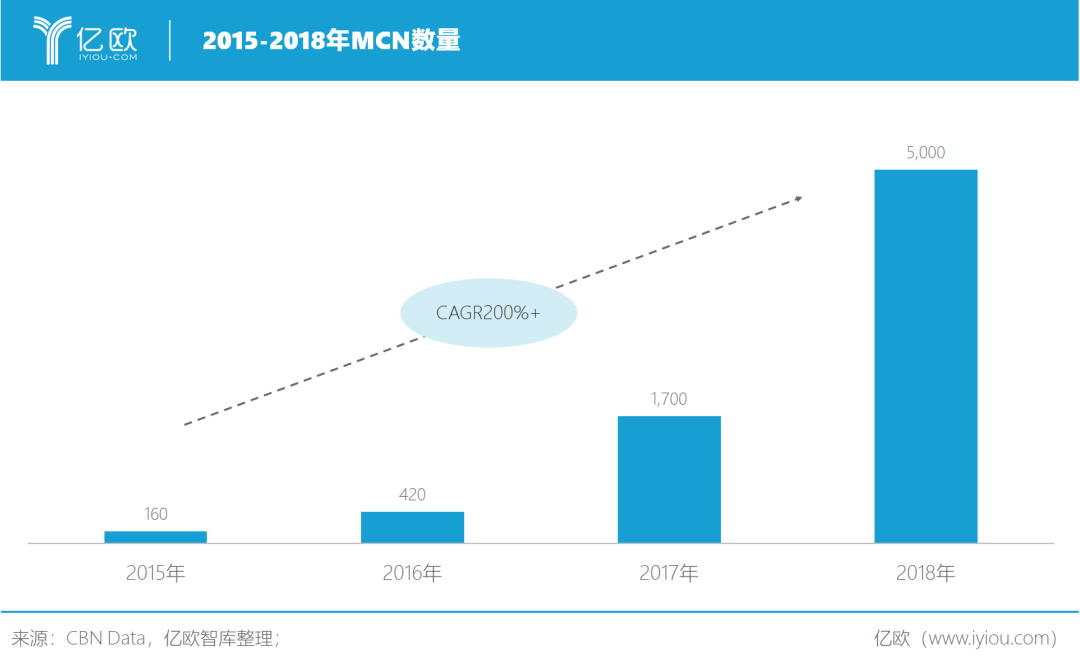

对于KOL来说,集团化、KOL平台化发展是主要的趋势。根据CBN Data数据显示(如图19),中国2018年MCN数量已经超过5000家,过去三年复合增长率达到200%。其中知名的KOL张大奕属于如涵、*属于美ONE、薇娅属于谦寻(图20)。

图19 2015-2018年MCN数量

图20 知名MCN及旗下KOL

另外目前全球的化妆品巨头都在积极布局美妆孵化器,通过更开放灵活的方式进入到美妆的初创企业。如Kylie Cosmetics背后的SeedBeauty,其为初创企业或品牌提供风险资本、品牌孵化、产品研发、生产和履行订单的全套服务。

SeedBeauty在全球各地设有工厂,并通过整合供应链在全球形成更高的柔性生产能力,其每周至少生产1000款不同的产品。

目前欧莱雅、雅诗兰黛、LVMH、丝芙兰等化妆品巨头都在布局孵化器项目,从源头上控制新颠覆者、新概念、新品牌的发展。

从2010年移动互联网兴起开始,美妆KOL就以不同的形式和载体影响着消费人群。如今KOL美妆走到中场,未来还将面临一定程度的高速增长,千亿市场下必然会诞生更多新型美妆品牌和公司,也会产生更多新的商业故事。