上周河豚君在越南胡志明市的影院里发现《舞出我人生6》早于国内已在当地热映,观影时周围传出此起彼伏的笑声;走出影院,一旁的全家里刚刚放学的中学生聚在一起边吃东西边刷抖音国际版tiktok或者玩《天龙八部手游》;当我们去到越南*的互联网游戏公司VNG时,更是惊叹于他们BD部门的员工中只有一位不会说中文。

“越南国内对中国产品、企业和资本的接纳度真的很高。”在娱乐资本论矩阵号预言家游报(ID:yuyanjiayoubao)一行三人于越南九日时间,拜访当地游戏发行商VNG、SohaGame、VTC和电竞公司kingdom vietnam、GTV,越南国家电视台VTV,越南电商GTVSHOP、KIDS Smile等十余家企业的过程中,不断发出这样的感叹。

从地图上看像极了上海的胡志明市沿着西贡河分出类似浦东与浦西的区域。在它们的“浦东新区”——守添(Thu Thiem)*豪宅的房价已经涨至7000美元/平方米,普通公寓也有4000美元/平方米,而“浦西”北外滩地区的的豪宅价格更是超过10000美金/平方米,由高房价侧面反映出越南当地中产以上人群的强购买力也远远超出我们的预期。

在国内经济增速放缓,又因当前国际形势增加了经济发展的不确定性后,这位对中国具有高接纳度,并与各经济体都签有FTA(自由贸易协议)的越南,其目前的经济形势让它成为出海寻求更多商业机会的中国企业和资本的新目标。

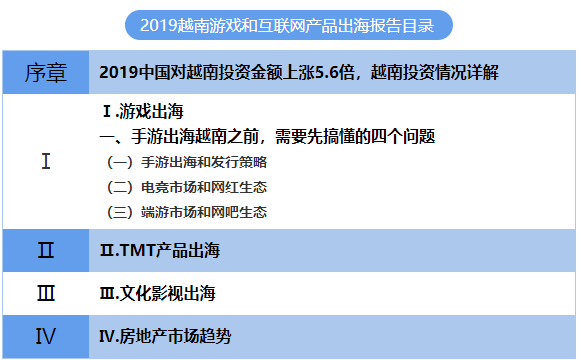

越南国内的经济发展状况究竟如何?对于国内企业和投资人又有怎样的机会? 娱乐资本论将聚焦于游戏、文化影视、TMT产品、房地产等领域,为大家带来我们实地探访后的观察与分析,并将陆续推出《2019越南游戏和互联网产品出海报告》。

序章、Ⅰ.游戏出海Ⅱ.TMT产品出海

序章、Ⅰ.游戏出海Ⅱ.TMT产品出海TMT产品出海:tiktok一家独大,移动支付今年有望爆发

四月初,网络素人歌手Lil Nas X创作并演唱的《Old Town Road》在Billboard榜单中登上榜首并霸榜至今,他本人也成为哥伦比亚公司的签约歌手。这一切都源于他将这首歌配以游戏《荒野大镖客2》的剪辑画面上传到美国版抖音(TikTok)中,获得了大量用户的关注。

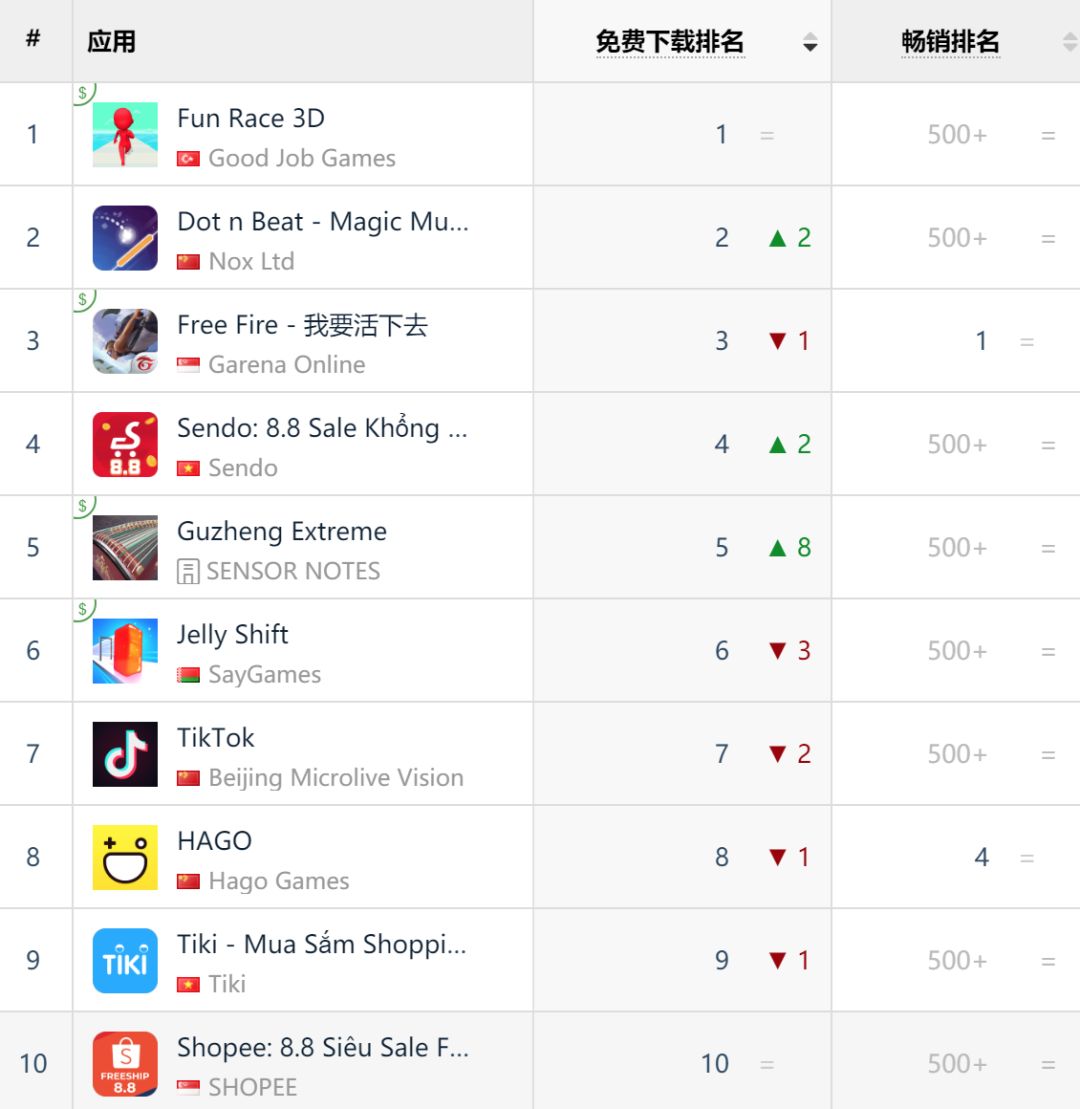

TikTok不仅在美国收获众多用户,在越南我们也偶遇了路人在刷抖音的场景。据App Annie的榜单显示,越南Google play的免费下载榜中TikTok排名第七,成为*一个挤入当地前十的中国非游戏类TMT产品。(想了解游戏类,请点击此处回顾)

与其他国家版本的抖音相比,越南版抖音的用户与国内用户有相同的偏好,他们也喜欢配合着《学猫叫》卖萌,跳着各种舞步,或者玩着瞬间“变脸”。越南与中国在文化和习惯上的相似性,使得其他文化产品也得以出海。

比如线上漫画领域的Mangatoon,已经推出专门针对越南的App,并引入100多部中国漫画,目前在越南拥有超100万名用户。在国内流量收割见顶的情况下,越南不失为国内TMT产品出海的一大市场。

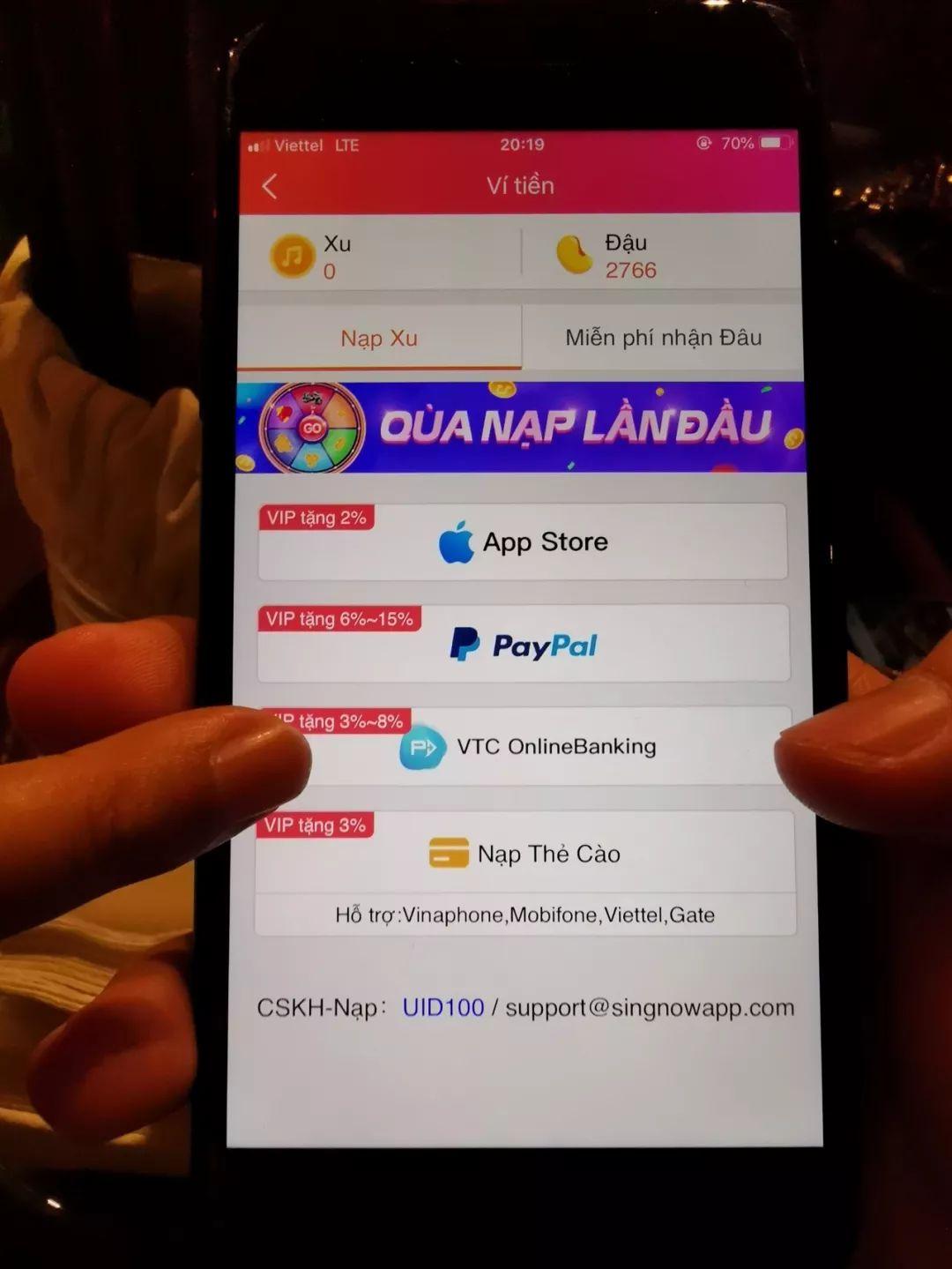

然而,TMT产品的出海目的终究还是增加收益,虽然中国产品在越南能够吸引来越来越多的本地用户,但是由于越南移动支付的发展尚未成熟,没有任何一款软件市占率超过20%,且普及程度不高,使得它们的变现出现阻碍。

当地人手机上常用的几款支付渠道

现在向好的是,越南政府开始要求越南银行在2019年提出合理方案,推进用户使用电子钱包。

在本篇报告中,小娱将从以抖音为代表的短视频领域、线上漫画领域和移动支付领域,对越南TMT产品出海作以趋势性介绍。

据美国市场研究公司Sensor Tower调研显示,TikTok成为今年*季度全球下载量排名第三的App。越南是TikTok用户增长最快的东南亚市场之一,仅用了一年时间越南就成为TikTok在东南亚*的市场。截止今年3月底共有1200万用户,每个用户平均每天在平台上花费28分钟,周五和周六下午6点到晚上8点平台的访问量最高。

TikTok在胡志明开设了一家代表处,拥有大约70名员工。TikTok越南的运营负责人Louis每个月需要来中国参加一次针对抖音在全球的运营负责人的会议。他告诉小娱,在越南,线下活动运营带来的用户量明显多于线上活动,所以他们70%的运营成本都投入在线下,除了每个季度会有一次类似冠名综艺节目等方式的大型推广外,每个月还会举办一场小型活动。

这些活动可以吸引来大量的以城市为主的12-22岁的年轻人,其中又以女性居多,和国内用户一样,越南用户最喜欢发与舞蹈相关的短视频。

在越南,政府的主导地位明显,所以TMT产品出海越南,需要重视与当地政府部门维持较好的关系。在今年不仅与TikTok与越南旅行社协会(VISTA)签署了一份协议,以促进越南旅游业的发展。并在6月,于平台中发起#Hello Vietnam#的活动,以期创建5万个短视频来实现目标。还与越南电视(VTV)旗下的越南电视电缆公司(VTVCab)合作,希望通过强内容制作能力的VTVCab来为平台导流。

快手的海外版Kuai也入驻了越南市场,据越南市场研究平台Q&Me的报告称,越南人口中有25%的人使用过TikTok,使用过Kuai的人则占总人口的12%。

虽然国内短视频应用已经成功出海越南,但是它们在当地的用户量及盈利能力还是不及YouTube和Facebook。据了解约87%的越南人使用过YouTube,位居第二的Facebook在越南的用户量也已经超过5800万,因此它在2017年底推出名为Facebook Watch的视频平台,并在平台中举办玩家实时在线游戏直播的活动,通过在特定时间给玩家发放奖金的方式来吸引用户。

可见,越南人对于视频平台有大量的需求和使用习惯,因为越南年轻人占总人口的比重较大,所以未来较长一段时间内,视频平台的用户数的天花板较高。但是由于YouTube和Facebook出海越南的时间较长,已经培养出用户的使用习惯,而像抖音和快手这样出海越南时间较短的应用,仍然需要加强当地运营来抢夺用户。

App Annie排行榜显示,最畅销的前五个越南动漫类App中,仅有一家名为MangaToon的App出自中国,这款产品于2018年7月在越南上线,至今运营刚过一年,当地下载量已过100万,用户平均每天的使用时长约为40分钟。

MangaToon的创始人潘霨告诉小娱,公司的主营业务是漫画版权的海外发行,主要市场其实是北美和东南亚。在产品开发前,他们发现首先越南相较于菲律宾和印度尼西亚而言,与中国的相似度更高,文化相近,用户对互联网产品的使用习惯与接受度都较高;而且还没有国内公司专门做针对越南的漫画平台,所以他们做出这个尝试。但是当地人口基数小、市场不大,加上人均GDP不高,国民经济发展处于比较初级的阶段,产品现在尚处于早期布局阶段。

MangaToon的创始人潘霨告诉小娱,公司的主营业务是漫画版权的海外发行,主要市场其实是北美和东南亚。在产品开发前,他们发现首先越南相较于菲律宾和印度尼西亚而言,与中国的相似度更高,文化相近,用户对互联网产品的使用习惯与接受度都较高;而且还没有国内公司专门做针对越南的漫画平台,所以他们做出这个尝试。但是当地人口基数小、市场不大,加上人均GDP不高,国民经济发展处于比较初级的阶段,产品现在尚处于早期布局阶段。据潘霨透露,他们还没有与越南本地的漫画公司进行合作,所以MangaToon内上线的一百多部作品都是从国内购买的漫画海外发行权,然后译制成越南语。翻译按字数计费,价格大约在1、200元1话,成本比英文翻译还要高。除了版权的采买及翻译,漫画平台的运营成本还有用户推广费用,MangaToon主要在Facebook和Google上进行推广。

目前,MangaToon的用户以18-35岁的人群为主,其中女性用户大概占60%,大都偏好恋爱类的漫画,男生则倾向于看玄幻类。小娱此前在胡志明中学进行考察的时候,确实也发现高中女生特别喜欢一手捧着鲜榨果汁,一手看少女向漫画。

我们查看了越南*的漫画平台——韩国Naver公司旗下Webtoon中的数据,排名前十的漫画中,有六部为恋爱类。而Webtoon的中国版——“咚漫”中,排名前十的全部为恋爱类。曾在2017年将作品《偃师》出海到越南的翻翻漫画也告诉小娱,越南线上漫画平台的用户倾向于看偏“少女”的漫画类型。可见其与国内用户的偏好大体一致,从下表中看,甚至越南的数据还显示出用户偏好的多样性。

对比这些漫画最高一集的点赞量时可发现,越南用户和国内用户的数据相差不大,说明活跃用户的数量差不多,可推测越南线上漫画市场有一定的发展潜力。

在越南工作的漫画爱好者Fengie告诉小娱,越南的漫画爱好者数量确实有很多,但是使用App看的人相对较少,因为越南版App大多是国外出海而来,里面都是国外的漫画,很少有越南本地原创的漫画。从App Annie的排行榜中也可以看到,排名前十的App中韩国公司占据主流地位,有*的Webtoon、第二的Tappytoon Comic以及第四的Lezhin Comics,其他公司均来自于日本、中国和泰国等国家。其中,Webtoon和Lezhin Comics在欧洲、美国、中东等多数地区的App商店的漫画类下载中位列前两名,属于成熟的出海公司。

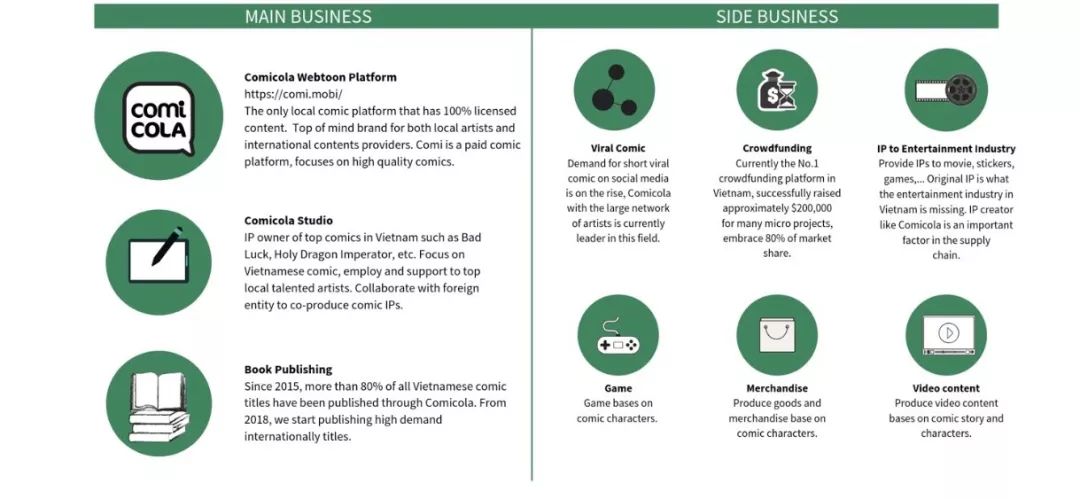

实际上,大部分漫画爱好者都是通过Facebook、Fanpage或者Comicola看,即使观看过程不如使用App那么便捷。

Comicola是越南本地的漫画平台,从2015年开始,超过80%的越南本土漫画都经由此平台发布。他们拥有完整的漫画产业链,推出过基于漫画IP的衍生品,并选出优秀的IP与电影和游戏等产业进行打通。不仅如此,他们还设有*平台,成立至今筹集到共计20万美元的资金提供给各类漫画项目。

还有大量的创作者,会选择Facebook作为漫画的发布平台。Rùa bò team是漫画粉丝经常观看的主要发布越南本地漫画的的公共主页,它获得的粉丝点赞数已经有18万。

还有大量的创作者,会选择Facebook作为漫画的发布平台。Rùa bò team是漫画粉丝经常观看的主要发布越南本地漫画的的公共主页,它获得的粉丝点赞数已经有18万。

Camellia translation group则为主要翻译国外漫画作品的公共主页,收获的点赞数也有7.9万。

所以,线上漫画在越南有一定发展空间,而且从两个*的Facebook公共主页的点赞数看来,观看本地漫画的人群要明显多于看国外漫画的人群。出海的漫画类App首先需要通过利用自身便捷性的优势,将习惯在网页端观看漫画的用户吸纳进来。其次也需要注重和本地的创作团队进行合作,引入一批本地作品入驻App,增强对用户的吸引力;最后,才能够开始培养用户的付费习惯。

潘霨认为,相对于同在东南亚的印尼而言,虽然越南的人口红利不如印尼,但是用户有更好的付费习惯;而新加坡用户虽然形成了良好的付费习惯,其人口基数却限制了他们的发展。由此看来,在基础设施——移动支付建设完备的条件下,越南线上漫画App在未来将有可期的发展前景。

不仅漫画App的发展要依托于移动支付,所有的互联网产品想要变现获取盈利,都需要越南当地尽快普及更便捷的移动支付。

据普华永道(PWC)的调研结果显示,2018年越南无现金支付的增长速度迅猛,用户比例从2017年的37%上升至61%(其中包含了银行间电子支付,并非完全的移动支付)。FT Confidential Research公布的数据则可以看出,越南无现金化支付的所占比例明显低于东南亚其他国家。

不过,在今年6月一场名为“无现金社会:越南现状与对策”的研讨会中,政府方明确表示政府未来将支持无现金支付的发展,移动支付将在越南有较大的成长空间。

目前越南移动支付市场的参与者有很多,既包括越南移动支付先驱MoMo,也有国有企业PetroVietnam Oil推出的PV Oil、越南*的社交软件Zalo的运营商VNG推出的ZaloPay、银行Maritime Bank和Sacombank推出的基于QR码的移动支付,阿里巴巴也与当地公司签约提供移动支付服务。

在这些应用中,MOMO是移动支付领域开创性的越南初创企业之一,截止2019年2月,已经拥有近1000万的用户,并于今年1月获得1亿美元的C轮融资。现阶段MOMO的推广主要还是依靠线下方式,它在越南国内拥有8000多名线下代理商,帮助用户进行全国范围内的存款、取款及汇款,支付超过100种账单,包括手机账户充值和结算个人贷款等,而且它的支付系统还与24家国内银行和外国支付网络进行合作,涵盖JCB,MasterCard和Visa。

ZaloPay在电商中发挥*作用,而且与线下便利店进行合作,提供给用户存钱、支付在线交易、缴纳水电费和银行间转账的服务,目前已经拥有超7000万名用户。

Moca瞄准的则是交通和餐饮领域,用户通过Moca账户中附带的电子钱包,可以从Visa,MasterCard和JCB等信用卡和借记卡中获得优惠。2018年9月,它们同拥有17.5万辆网约车和餐饮店的Grab进行合作,用户需要通过Moca来支付它们在Grab中消费的车费或者餐饮费用。

阿里巴巴的金融服务部门和越南国家支付公司(NAPAS)达成合作,用户可通过NAPAS成员银行及其中间支付服务网络在越南使用支付宝,原本持有NAPAS成员银行的银行卡的本地人,也可以使用支付宝在淘宝上购买产品。

同时,当地也诞生了F88一类的互联网借贷平台,小娱走在河内的街头,几乎都会被这些平台以及shoppee等电子商务平台的广告所包围。

F88是当地*的金融借贷平台之一

虽然越南移动支付市场看似繁茂,提供移动支付的金融科技公司占到金融科技公司总数的89%,未来的发展中却隐藏着极大阻碍。

因为2014年越南国家银行SVB(相当于央行)曾出台一项规定,要求电子钱包账户必须与其持有者的银行账户相关联。但是截止2018年,越南全国拥有银行账户的人口仅占总人口的约40%,且主要集中在城市地区。而拥有信用卡的,更是不足20%。

目前,金融科技公司正在游说政府进行相关改革,允许用户直接通过现金充值电子钱包,政府也已经要求越南银行在2019年提出合理方案,和国内移动支付过程中市场倒逼政策完善如出一辙。在越南政府支持无现金支付的环境下,相信移动支付将突破壁垒,在越南国内普及,给出海的TMT产品带来新机会。