最近几个月,越来越多的风险投资基金出资人(LP)意识到,几年前基金管理人(GP)们在募资时炫耀的IRR,正成为难以兑现的“纸面财富”(paper money)。

小米E轮之后、优信D轮之后、沪江C轮之后等等项目的投资人都很难赚钱,豪华的IPO晚宴和精致的西装革履无法掩盖这一事实,LP和母基金们正越来越警觉。

去年的独角兽IPO浪潮,正给投资行业带来了一个结果——要么有很好的回报,要么淘汰出局,如果是Pre-IPO进的优信、小米,这都不是赚钱的交易。

DPI也随即超越IRR,成为LP们最关注的指标,诸多风险投资(VC)或私募股权基金(PE)经历了多年投资期,终于到“交答卷”的时候了。

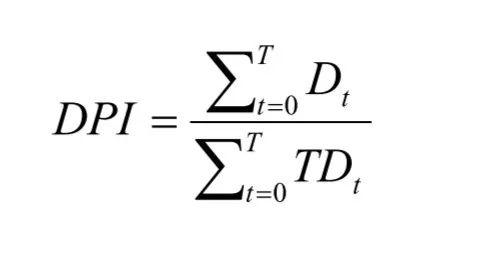

DPI是考核一家投资基金常用的三大指标之一,它是投入资本分红率(Distributed to Paid in Capital)的缩写,即是指基金出资人(LP)在基金里的投资,回收/分红了多少,比如项目退出时的收益为1000万,最初LP投资这家基金500万,则DPI=1000/500=2。DPI是对真正退出收益真金白银的统计。

在时间t支付给投资组合的资金是TDt,而Dt是投资组合返还的现金。一开始DPI为0,随着现金回收而增加,一旦现金收入超过支出,DPI就会超过1。DPI指标的缺点是没有考虑货币的时间价值,所以投资行业经常用IRR和DPI的组合指标来确定基金的表现。

另一大常用指标是IRR,即内部收益率(Internal Rate of Return),IRR本质上是一种折现率,根据基金在投资中的现金流计算,IRR*的优点是考虑了时间维度。

“前几年很多基金去募资时,喜欢拿单个项目的IRR来证明自己多么优秀,并且惯常的做法是在还不需要提交DPI的时候,就开始募下一期基金。”光点资本合伙人符正对36氪说。比如一支基金的投资期是5年,很快就投完了,这时候账面IRR可能还不错,趁着LP热情高涨,马上再去募下一期。

但最近一年,独角兽大量破发,比破发更重要的是,一些公司虽然上市了,但二级市场交易量微弱,把一级市场股权强行在二级市场兑现的举措,正造成很多股票大幅下跌。LP们此时才发现,当年GP募资时展示的IRR美好数字,并不一定能变成真金白银落回自己口袋。在某种程度上说,IRR只是“纸面富贵”。

“以前很多基金在募资时不愿多提DPI,但现在DPI已经成为LP最关注的指标,没有之一。”一位负责基金募资人士对36氪说。

经历了5年风险投资激增,巨量资金培育了一波又一波创业公司,2018年的上市潮,是资金疯狂寻找退出通道窗口的表现。

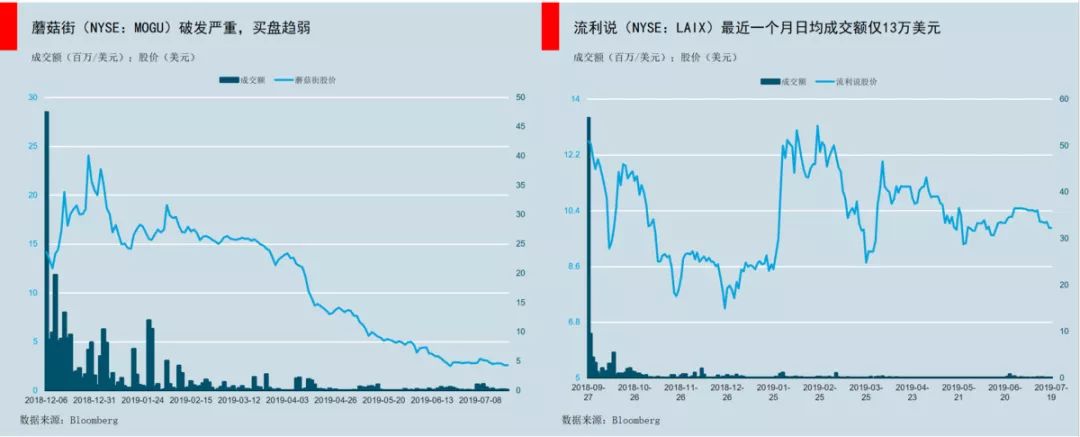

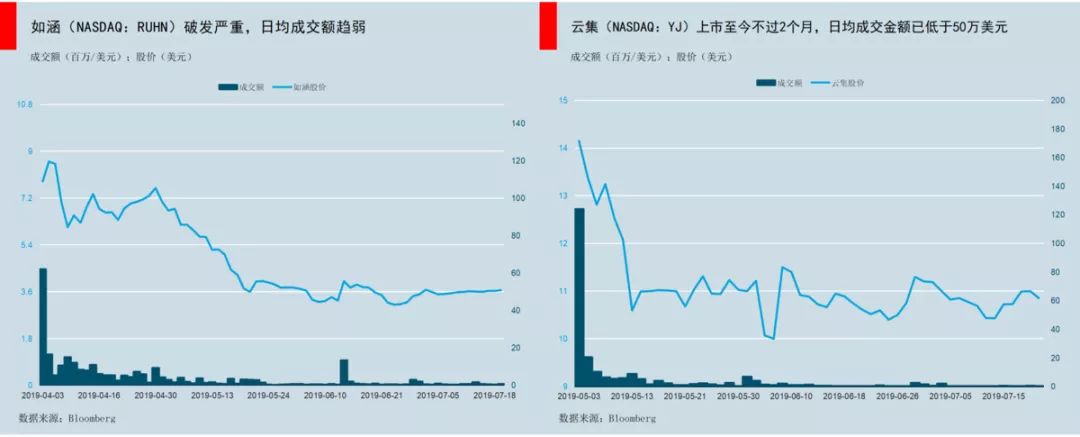

挤上了IPO的独木桥,是一种成功,但这依然不代表收益能够“落袋为安”。除了股价破发外,很多中小市值股票流动性衰竭是更大的问题。

例如今年5月3日在纳斯达克上市的云集微店,最近一个月的日均成交金额仅47.6万美元,上市至今不过2个月时间,成交量就已经变得如此微弱,6个月锁定期都还没结束(有些非限售股投资人可能没有锁定期)。

如果一家VC手里有4000万美元的股权待退出,它需要连着卖80多天才能卖完。更可怕的是,由于买盘微弱,交易价格会不断下跌,VC如果强卖事实上是在自己砸盘。

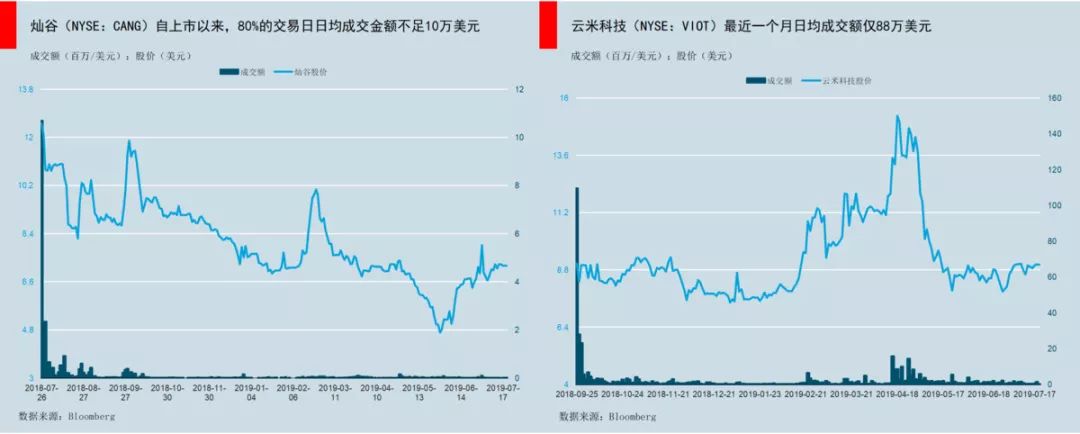

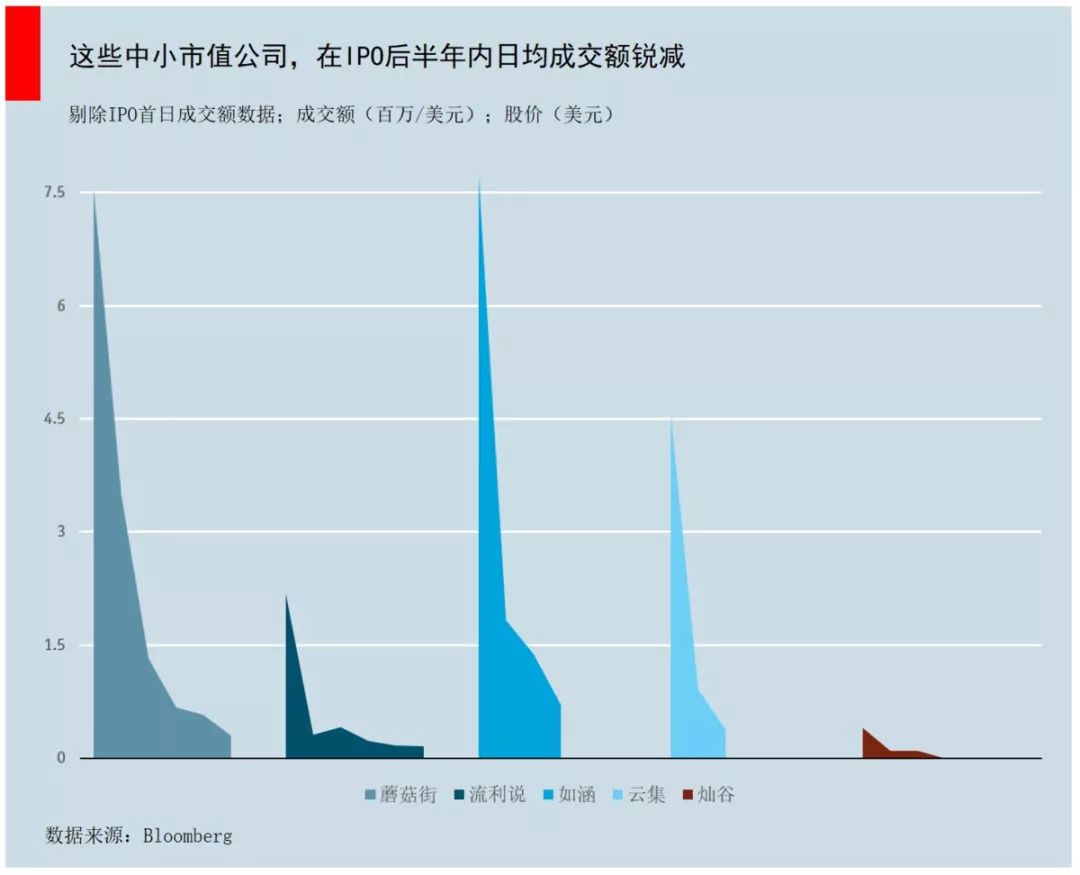

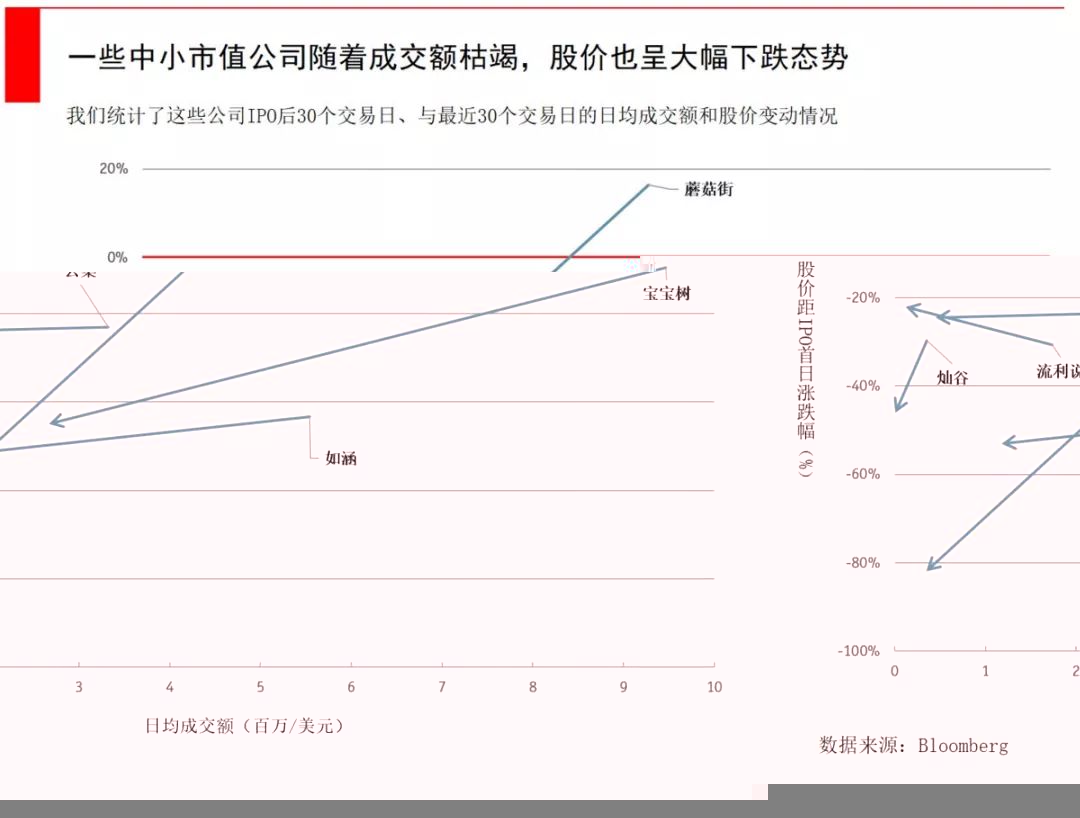

36氪从鲸准洞见数据库中调取了2018年以来,新IPO的10亿美元市值以下的公司,发现不少公司体现了这一趋势。例如蘑菇街最近一个月日均成交金额仅38万美元;流利说仅13万美元;如涵控股仅73万美元;云米科技仅88万美元;灿谷仅1万美元……

其中汽车金融公司灿谷集团最为悲惨,截止2019年7月21日,上市后一共有245个交易日,其中有196个交易日的日均成交金额不足10万美元,占比达80%。

制图:刘一鸣

流动性对于一支股票来说非常重要。相同资质的股票中,流动性越高意味着资金吸引力越强,而成交量代表着流动性。股票相对于债券、房地产等资产来说,一个很大的优势就是流动性高,即随时可以变现。

对于基金来说,当他们想对一支重仓的股票清仓时,他们不可能在几天之内卖出这么大体量的股票,因为这会导致股票直接跌停。大型基金的卖出行为都是缓慢而有序的,这就要求所持股票每日的成交量不能太低。

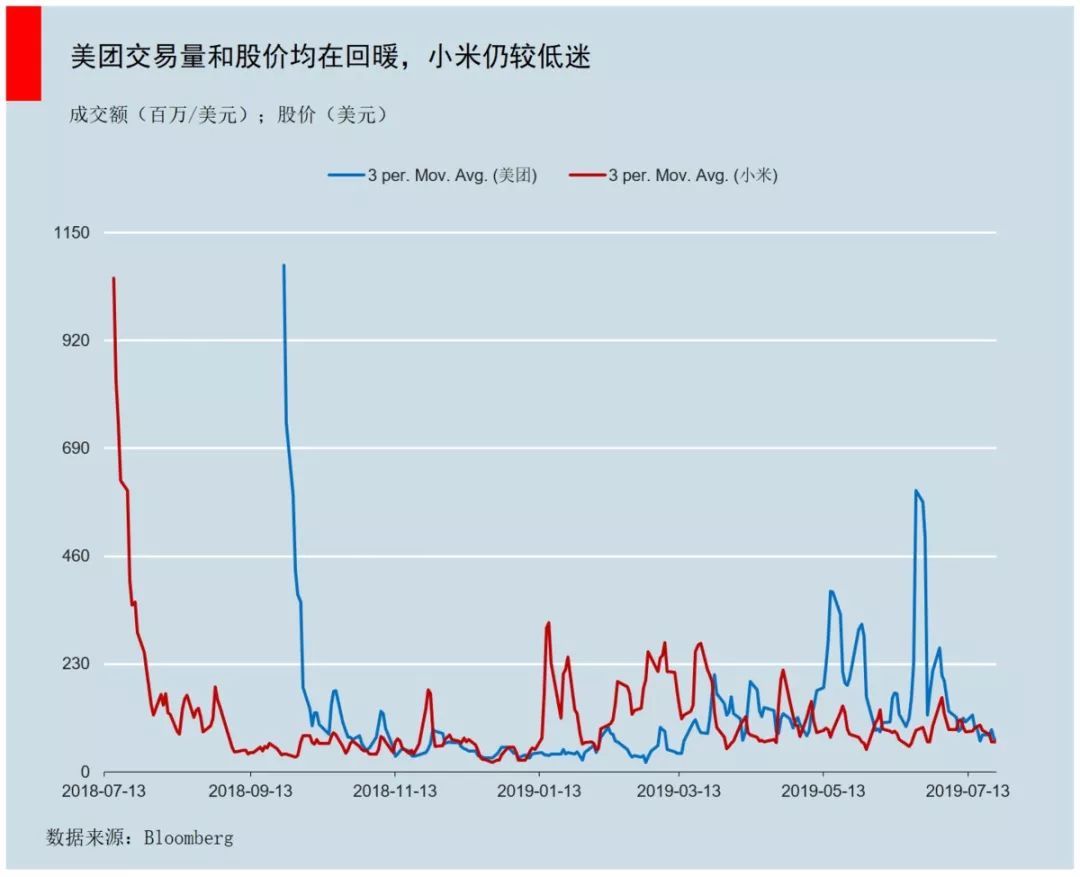

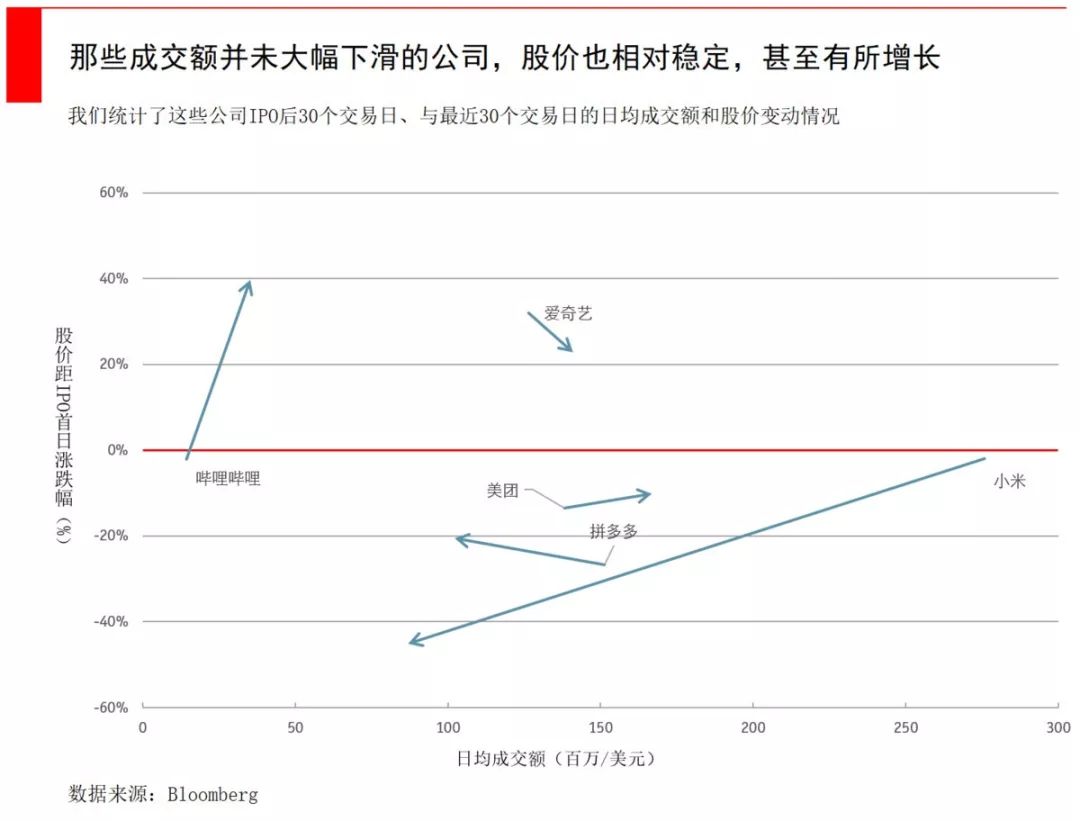

“小米、美团虽然股价下跌,但起码交易量还可以,如果想跑是能卖掉的。”符正对36氪说,但很多10亿美元以下估值的公司,由于交易量很弱,短时间内很难跑掉,硬卖就只能砸盘了。

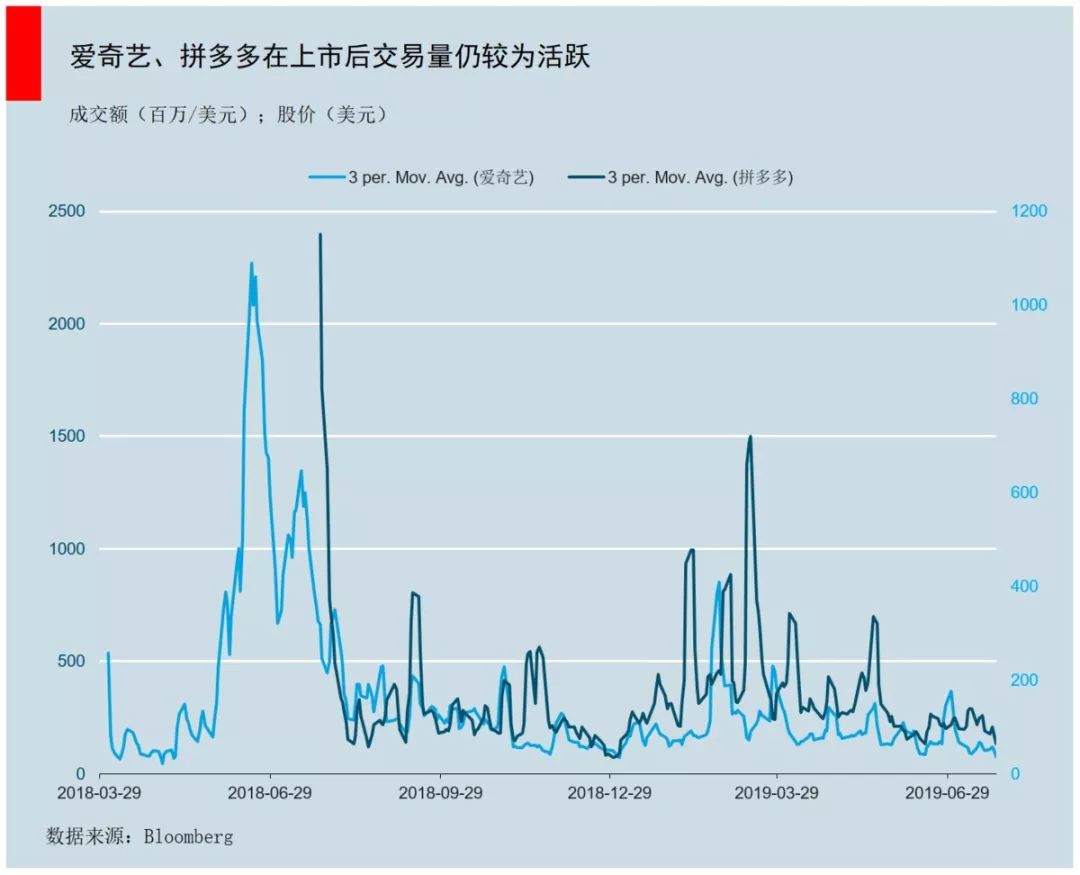

资质较好的公司上市后仍有足够的流动性

“很多基金的确是在自己‘砸盘’,这是小米股价下跌的一个重要原因。而对于那些流动性太少的股票,卖都卖不掉,基金很难有实际的退出。”一位基金合伙人说,“最终算下来,很多时候都只有B轮以前的投资人才能赚到钱,那些后期估值被炒高的股票,甚至需要在A轮之前才行。”

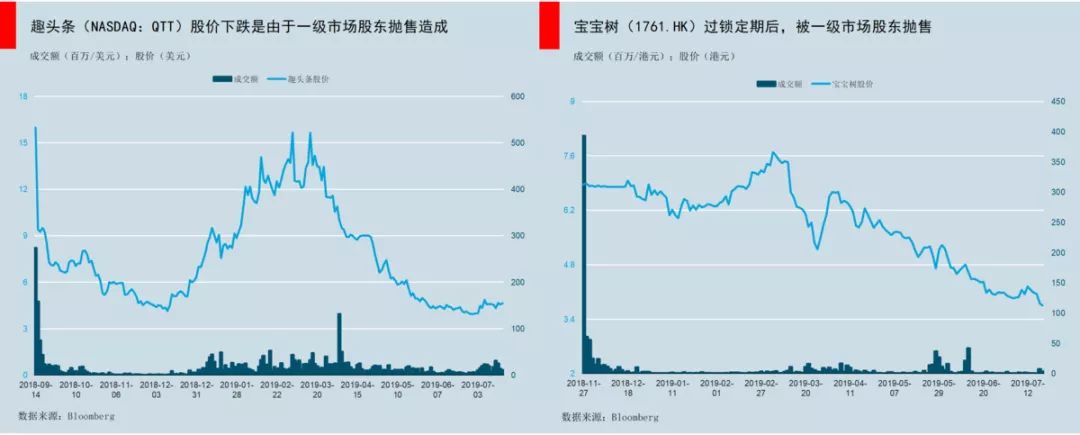

我们统计了一些典型公司IPO后30个交易日,与最近30个交易日的日均成交额和股价变动情况,发现随着成交额枯竭,股价也呈大幅下跌态势,基金“砸盘”现象明显。

而那些成交额并未大幅下滑的公司,股价也相对稳定,甚至有所增长。当然,小米是大市值公司中的负面典型。

制图:刘一鸣

曾经,投十个项目死了九个,但IPO了一个,依靠这一个项目取得超额收益是VC们成功的逻辑。但如今这个逻辑行不通了,大量失败项目拖垮了收益。

包括某些一线的投资机构,可能投资了500个项目,但最终只IPO了不到10个,并且这10个中大部分在二级市场上缺乏交易量,更多的项目无法上市,一投就是十年,只有账上的“纸面财富”。

“IRR 50%不代表最终LP能拿到这个数字,可能去掉一个零差不多,大家paper money都很高。”一位负责基金募资人士对36氪说,扣税、GP的Carry、第三方募资渠道佣金等等,加起来要扣掉60%的收益。

如果减去这些成本给到LP账户的钱,复利还能高于12%,就是一支好基金,只不过优秀的大型信托基金其实也可以达到10%-12%的年化收益率,而且还会每年现金分红,VC资产无法质押,从流动性角度来说VC资产是很差的。

“一些一线基金的最终收益率已经跑不赢大型信托,所以他们募资非常困难,未来募不满的情况大概率会出现。大部分GP都对DPI心照不宣,例如如涵上市,对于VC来说最近的一轮估值没有上涨,上市了也没有流动性,只能发发朋友圈庆祝一下,仅此而已。”上述负责募资人士说。

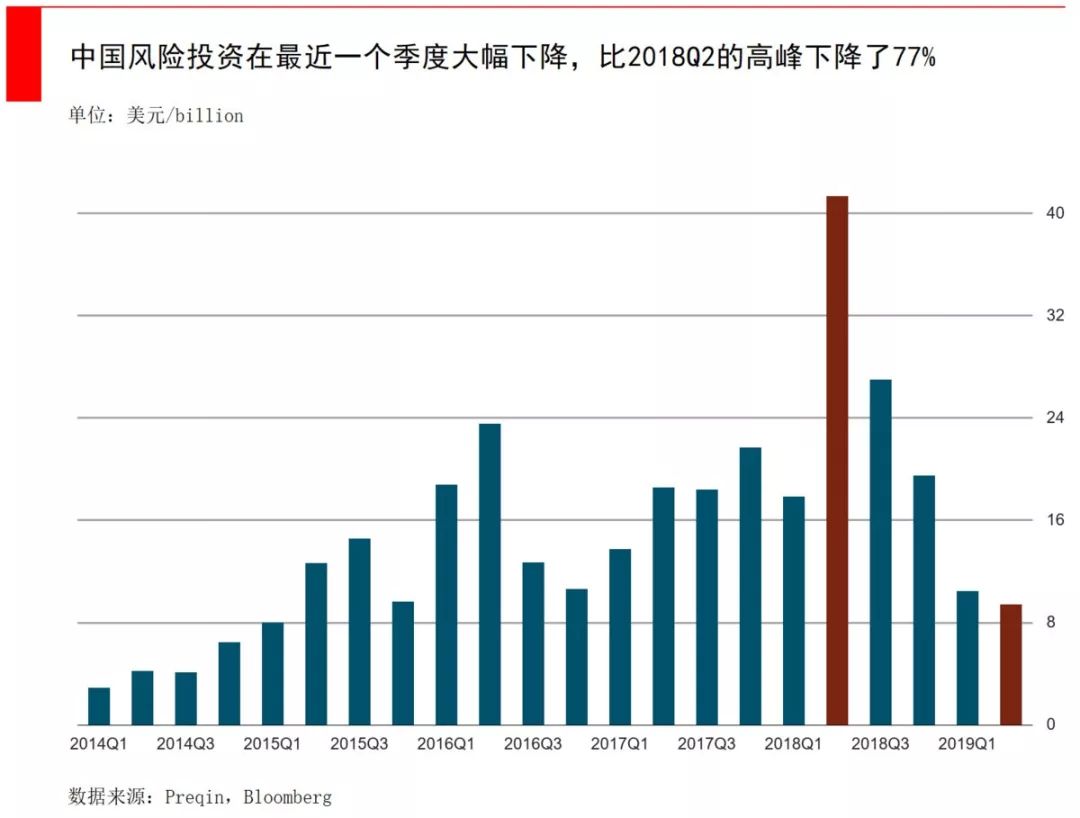

受一系列资管政策,及担忧创业公司估值过高的影响,中国风险投资在2019年第二季度大幅下挫,根据市场研究公司Preqin的数据,第二季度较上年同期下跌77%至94亿美元,而投资案例数量减半至692起。

仅在一年前,2018年Q2是风险资本热潮的最高峰,该季度总投资额为411亿美元,包括蚂蚁金服140亿美元、拼多多30亿美元、满帮集团19亿美元的融资。

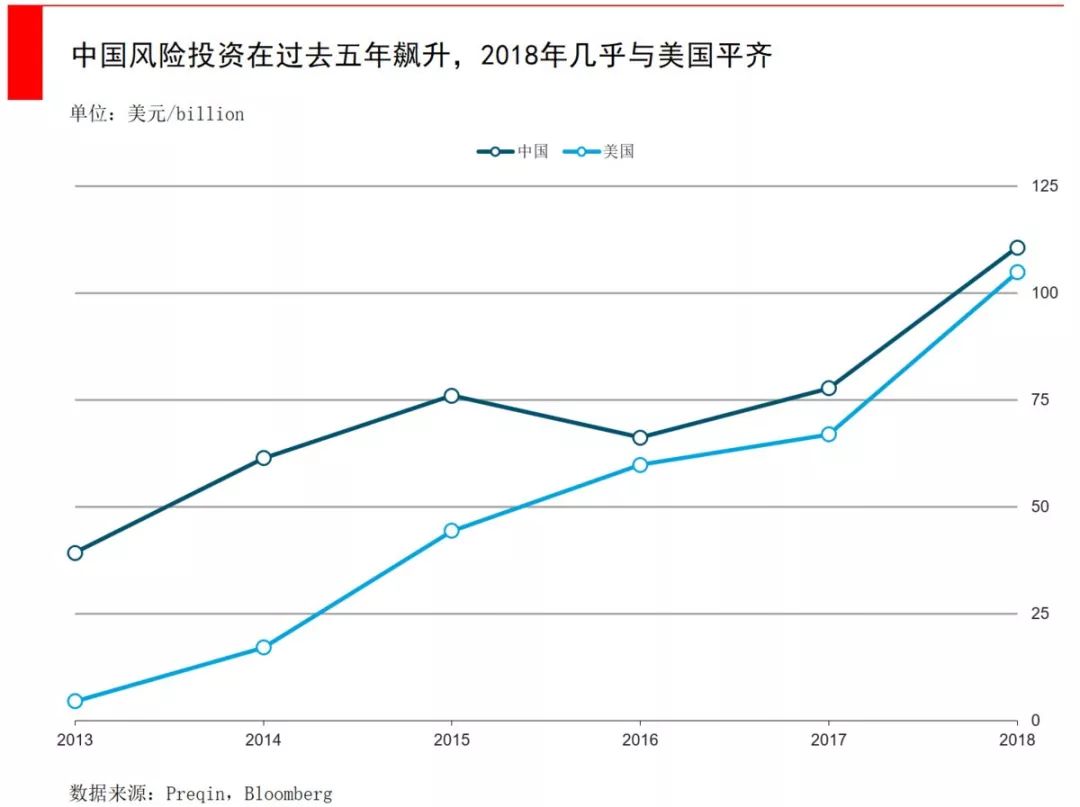

国内资金对风险投资的热情是被阿里巴巴的成功所带动,2014年阿里巴巴完成了当时全球*规模的IPO,向无数LP证明了风险投资的高额收益。当即,2014年风险投资金额便增加了三倍,并且之后逐年增加直到2018年。2018年总额达到1050亿美元,几乎与美国相当。

“*的基金是在2007-2008年成立的,他们的回报是*的,哪怕盲投大概率也是赚钱的。最近5年成立的基金有相当概率是赔钱的,很多人在退出期甚至难以把本金真金白银的返还给LP(DPI大于1)。”一位接近母基金人士说。

在全资产类别中,一级市场股权可以说是流动性非常差的资产了,交易成本可能比房地产还高。“虽然很多基金的账面IRR很高,但8、9年过去了,没有给LP分过一次红,钱也拿不回来,那对于LP来说资产管理的目的是什么呢?”符正说。

和君咨询合伙人曾乔认为,2019年上半年,整个中国一级市场私募资产管理规模高达9万亿,这些资金都寻求在二级市场变现卖出,二级市场并没有足够的流动性去支持这么庞大的资产变现。

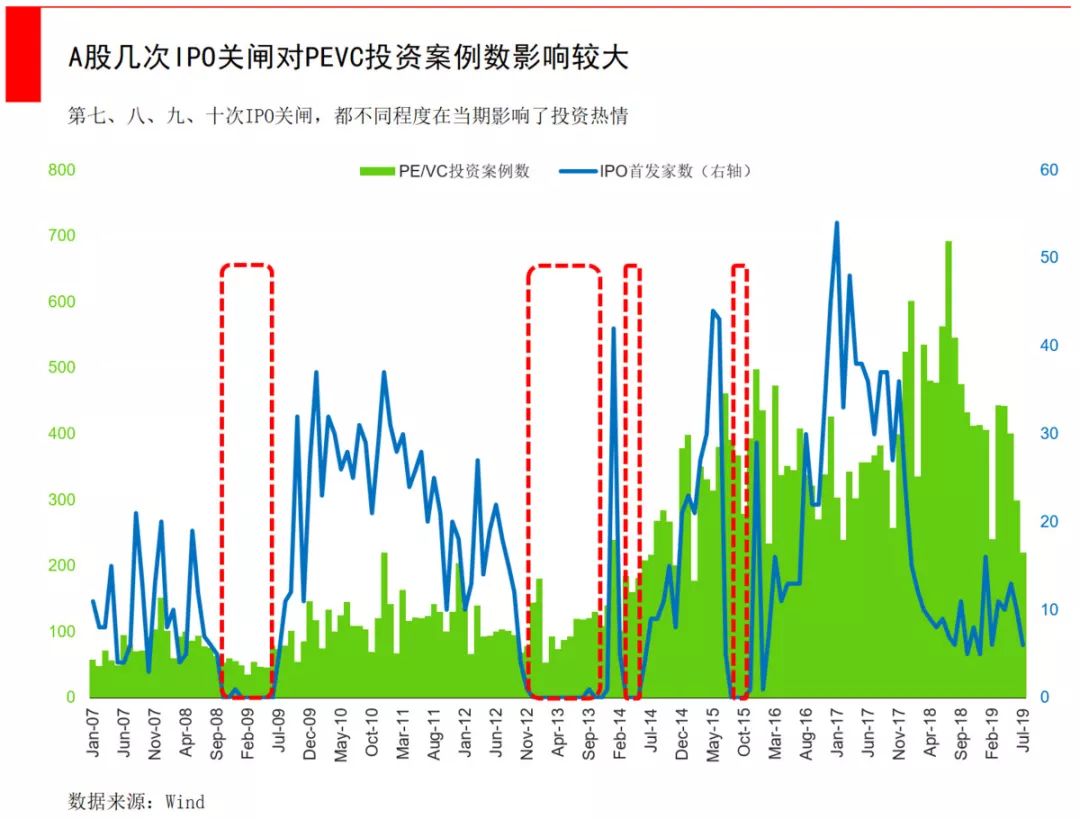

并且国内一级市场投资项目数量已超过1万家,但是每年A股的上市数量只有两三百家,加上了香港和美国也不过四五百家,大量的项目都寻求IPO退出,但真正的退出率可能只有不到10%,这导致这种投资模式出现普遍性失效。

制图:刘一鸣

此时,对于那些需要配置一部分资产在一级市场的LP来说,重视基金的DPI尤为重要。在对一家基金的考核中,LP常用的指标有MOC(投资回报倍数,只是一个简单的倍数)、IRR和DPI。

“现在理性的LP已经不看IRR了,而是一边看DPI,一边看底层资产。”一位熟悉募资的研究人士对36氪说。最近的变化是很明显的,中国的LP前几年没有被教育过,对风险不够敏感。那时候很多基金募资时都是讲IRR,看回报倍数,LP也认可。但最近很多LP发现回报并不理想,于是开始综合看各项指标。成熟的GP管理过二期、三期基金之后,也会有足够丰富的可追溯数据。只有把钱实实在在赚回来,有一个不错的DPI,LP才会继续跟投下一期基金。

底层资产也一样重要。对于TMT基金来说,回报方差特别大,红杉、高瓴10年DPI也没那么好,主要是因为几个案子还没退出,但这几个可能是*的案子,会带来超级回报。所以好的基金会出现这种可能,虽然DPI低,但LP也不慌愿意等,因为底层资产足够好。

DPI对于每家基金来说都是个案。一些优秀的基金,比如高榕做到第3、4年,DPI可能达到2倍;有的基金在第7、8年,DPI可能还没到1,但到第9年进入退出期,才开始上升,所以还需要看上市和退出时点。一支表现还不错的基金需要达到的行业平均水平是,当投资期快结束的时候,DPI到达1。

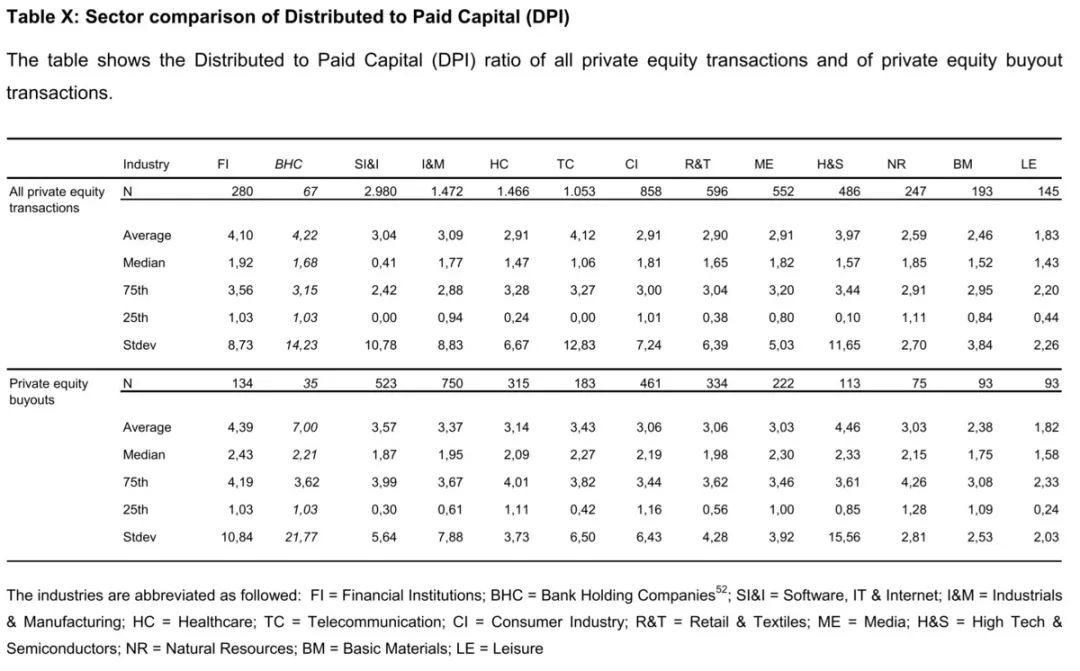

不同类型基金的行业比较;图片来源:“Private Equity in Financial Institutions: Value Creation and Performance”,Christian Graf、Christoph Kaserer、Daniel Schmidt(Center of Private Equity Research)

如今,一些一线基金的“纸面财富”已经很难获得LP的认可,倒是在教育、安全和医疗等领域涌现出一些垂直、专注的黑马基金。

整体而言,投资行业仍然是一个非常分散的行业,并且对人的依赖度极大,*者还没有足够深的护城河来阻止追赶者抢夺市场,这种行业的特征往往是城头变幻大王旗,各领风骚三五年。最近一轮独角兽的上市潮,也是背后投资基金的洗牌期。