从提出到正式开市交易,259天的时间里,科创板在狂奔中飞速成长。

今天上午9点30分,科创板在万众期待中开市,25家公司正式在科创板上市。

中国资本市场正式进入科创板时间。

实际上,这短短的259天,科创板已经落实了一整套既补齐资本市场短板,体现注册制实质,又兼顾考虑中国资本市场实际情况的规则体系。

“中国资本市场的建设已经进入了一个较为成熟的阶段,市场的整体水平也有了很大的提升,这为加速推出科创板提供了市场环境和客观条件。”首创证券研究所所长王剑辉告诉锌财经,科创板的定位是创新发展,它的快速推出离不开国家的政策支持。

相比“十年磨一剑”的创业板,科创的基因决定了科创板的瞩目。

在首批科创板上市企业当中,科创的成色相当鲜明,其中9家来自于计算机、通信和其他电⼦设备制造业,8家来自专⽤设备制造业。

今日,25只新股在无涨跌幅限制中充分博弈。

开市仅过去10分钟,已有多只科创板个股大幅高开后快速回落,触发临停线。截至9点40分,睿创、天准科技、中微半导体、交控、乐鑫、翰川、虹软、嘉元均已首次触发临停线,被停牌。

截至收盘,21股出现一度临时停牌,其中,N通号、N安集、N超导两度临停。

截至收盘,首批科创板股票一路飘红,平均涨幅约140%,其中安集科技涨幅最高,盘中最高暴涨至520.57%,收盘涨幅为400.15%,涨幅*新光光电也涨了84.22%。

图片来源于同花顺财经

此外,25只新股总计成交金额超480亿元,其中中国通号成交额达97亿元,收盘总市值高达1299亿元,成为科创板*一家市值破千亿的公司。而25只新股的平均换手率约77%,其中安集科技换手率高达86%以上。

一路飘红的科创板开市首日,足以让参与者红光满面,股价飞天之际,曾经的科创板故事为市场找回一丝冷静。

“在如此短的时间内,就建立起了这么重要的板块,从各个层面看,科创板势必会打造成中国版纳斯达克。”央广财经特约评论员、经济学家余丰慧对锌财经表示。

开市前的“风波”

面对新鲜的科创板,无论是上市企业,还是中介机构都缺乏经验。兴奋之余,过往的错乱、质疑成为科创板行进过程中的宝贵经验。

6月19日,作为首批过会、首家开启路演发行的科创板*股,华兴源创被质疑“严重欺骗”,只占总收入0.2%的集成电路业务被描述成主营业务。

根据华兴源创的招股书,2016-2018年,华兴源创来自集成电路的销售收入分别为85万元、113万元和385万元,三年合计为584万元,占总收入的比重只有0.2%。

华兴源创收入情况 图片来源于华兴源创招股书

对此,上交所要求,华兴源创提供集成电路测试产品与相关客户签订的协议或订单,并按集成电路领域相关检测业务收入占营业收入的比例,调整集成电路领域相关检测业务在招股说明书中的披露篇幅。

发现问题,及时调整,并未影响到华兴源创的上市进程。

截至今日收盘,华兴源创报55.50元/股,较发行价24.46元,涨幅达128.77%,换手率达80.03%。

与此同时,*次为科创板企业服务的中介机构显得更加“错乱”。

7月4日,证监会发出科创板的*张“罚单”:中金公司因在保荐交控科技科创板首次公开发行股票申请过程中,未经上海证券交易所同意,擅自改动发行人注册申请文件,收到证监会发出的警示函。

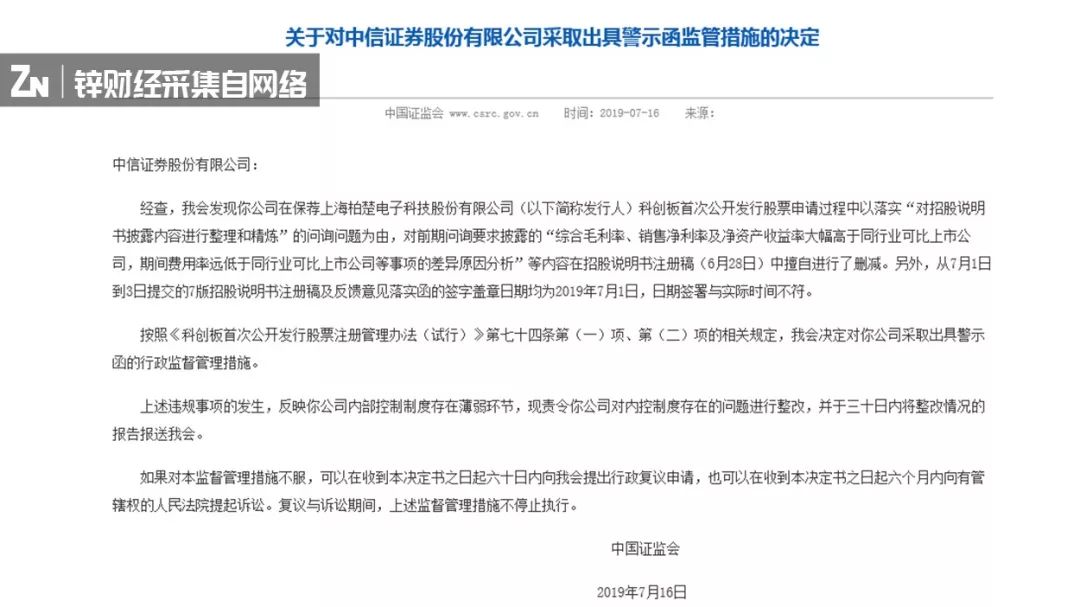

7月16日,证监会官网又发出一封警示函,内容直指中信证券擅自删减科创板保荐项目招股说明书注册稿内容,且其提交的多版招股说明书注册稿日期签署与实际时间不符。

科创板还未开市,中介机构就收到了两张“罚单”。对于中介机构的严格监管,意味着其在科创板上市过程中将承担更大的责任。

图片来源于证监会官网

同时,更有券商在巨大的不确定性中徘徊。

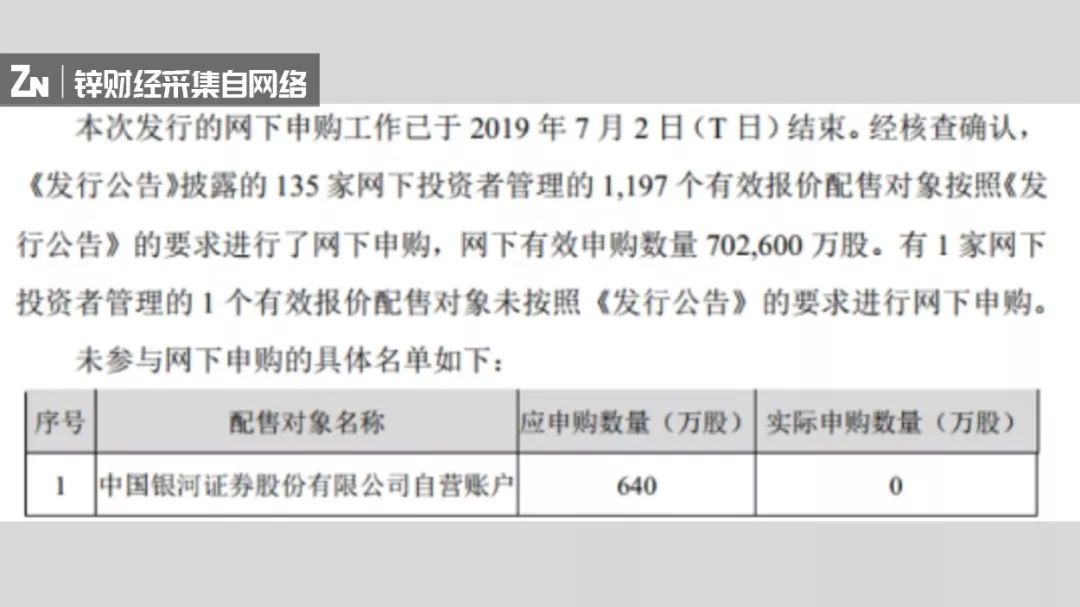

7月2日为科创板上市企业天准科技的网下申购日,但银河证券放弃了申购天准科技,成为首家未进行网下申购的机构,其应申购数量为640万股,实际申购数量为0。这也就意味着,银河证券在未来6个月内都将与网下申购无缘。

根据中证协发布的《科创板首次公开发行股票网下投资者管理细则》,网下投资者参与科创板首发股票网下报价后,不得存在“提供有效报价但未参与申购或未足额申购”的行为。

在禁止“只问价不出钱”的科创板,银河证券竟然跑单了,其中的原因让人费解。根据此前报道,有业内人士表示,这并非银河证券主动放弃申购,可能存在技术性失误。

截至今日收盘,天准科技报47.40元/股,涨幅达85.88%,换手率达74.03%。对于银河证券而言,损失不小。

图片来源于《苏州天准科技股份有限公司首次公开发行股票并在科创板上市网下初步配售结果及网上中签结果公告》

“从短期来看,科创板的舆论风波并不会造成什么样的影响,但需要关注的是,在未来2-3年时间里,科创板是否会有不利的消息出现,会不会有企业造假的信息公布。”财经评论员郭施亮对锌财经表示。

左手“放宽条件”

科创板设立了5套上市标准,处于不同成长阶段、拥有不同股权结构的科创企业,都有机会登陆科创板。

也就是说,只要符合科创板定位,即使企业尚未盈利、同股不同权也能够在科创板上市。

2019年1月30日,证监会发布了《关于在上海证券交易所设立科创板并试点注册制的实施意见》,其中对企业的高包容性,引起了热议。

“科创板放宽了上市条件,这是有必要,也是很有意义的事。”硅谷风险投资人、《浪潮之巅》《全球科技通史》作者吴军对锌财经表示。

很快,科创板就迎来了*位还未盈利的“考生”。

2019年3月22日,上交所受理和舰芯片制造(苏州)股份有限公司的科创板上市申请。据招股书显示,在2016年至2018年,和舰芯片的亏损额高达11.49亿元、12.67亿元和26.02亿元。

和舰芯片营收情况 图片来源于和舰芯片招股书

但是,从2016年至2018年期间,和舰芯片的营业收入呈上涨趋势,三年营收分别为18.77亿元、33、60亿元和36.94亿元。

“虽然科创板允许企业尚未盈利,但上市前应该让监管机构以及投资者看到,公司的亏损在不断减少,销售额在不断上升。”吴军说。

从首批科创板上市的25家企业来看,近一年净利润均为正数,其中有20家企业选择以“市值+净利润+收入“为标准向上交所递交上市申请。

25家企业分布在新一代信息技术、高端设备、新材料和生物医药四大领域,其中新一代信息技术企业达到13家,占比高达一半。

“科创板对标的是纳斯达克,需要保证上市企业都是创新型科技企业,首批25家企业也体现出来了这一点。”余丰慧说。

右手严格问询

虽然科创板放宽了条件,给予了科创企业极高的包容性,但并不意味着没有上市门槛。

7月4日,经过上交所两轮问询的北京木瓜移动科技股份有限公司,主动撤回发行上市申请。四天后,上交所同意了木瓜移动撤单申请,这也成为了科创板*终止审核的企业。

木瓜移动当前状态为终止

图片来源于上交所官方App显示

“木瓜移动撤单,说明科创板的问询还是比较严苛的,这是一个好事,后期整个市场会更加健全。”上海新兰德投资咨询有限公司北京分公司金融研究员钱俭虎告诉锌财经。

他表示,如果企业申请后发现达不到科创板要求,或者在问询上准备不足,可能就会撤下来,“有些会主动撤单,也有些可能被动撤单。”

在上交所的两轮问询中,对木瓜移动的核心技术、业务模式、股权结构等诸多问题进行了全方位的细致询问。

“问询是非常重要的机制,企业招股书中会存在一些导向,可能只将自己的特长显现了出来,却隐藏了自身的问题。”吴军向锌财经解释,“问询将企业问题挖出来后,更加全面地展现了企业的情况,这是一个非常标准的风险管理机制。”

木瓜移动的撤单,或许正是科创板风险管理的典型体现。

“如果没有一点技术含量,企业自身都可能没有底气申请上市,更不用说得到市场与投资者的认可。”王剑辉说。

由此可看出,看似“条件较为宽松”的科创板下,企业面临着严谨而透明的考验。

吴军强调,科创板应该引入更为严格的退市机制,如果上市前没发现企业存在的问题,那么上市后要及时跟进,不能让问题企业仍然在市场上游荡。

实际上,科创板设置了更为严格的退市机制,一旦上市企业触及终止上市标准,股票直接终止上市,不再适用暂停上市、恢复上市、重新上市等程序,并且企业从被实施风险警示到最终退市的时间也从原先的四年缩短至了两年。

“这对企业来说,退市压力更高了,退市常态化也有望在科创板中实现。”郭施亮说。

有趣的是,有些企业铆足了劲上科创板,有些企业却按兵不动。此前市场普遍看好的明星独角兽企业,均没有出现在首批上市的科创板企业名单中。

“对独角兽企业来说,拥有较大的选择余地,而科创板刚成立,多观察一段时间,企业也会更为稳妥一些。”余丰慧说。

投资狂欢下的理性

对于投资者而言,一场盛宴正在如火如荼地进行中。

即使上交所明确设置了50万资产和2年证券交易经验的门槛,过滤了一大批中小投资者,但从科创板开板以来,投资者的热情并没有因此消减。

据上交所副总经理刘逖在“2019年中国上市公司论坛”上表示,符合开通科创板交易权限的投资者数量约有320万户,而随着首批25家企业的中签率陆续揭晓,目前参与科创板打新的人数已经突破310万人。

值得注意的是,科创板不同于其他板块,上市后前五个交易日不设涨跌幅限制,第六日才开始20%涨跌幅限制。

打新者赚得盆满钵满。以安集科技为例,其发行价为39.19元,今日股价一度冲到243.2元,以一签500股计算,意味着中一签可赚10.2万元。

“不设涨跌幅限制,是国际资本市场的常态,这说明科创板迈向了完全市场化的资本市场。”余丰慧强调,“此前投资者习惯了10%的涨跌幅限制,现在一下子进入科创板,前五日的风险特别大,中小投资者一定要提高风险意识。”

钱俭虎则建议,如果投资者没有丰富的交易经验,可以交给经过审核的专业机构,让他们代为管理。毕竟存在信息不对称,通过机构可以在一定程度上规避风险。

面对科创板的盛宴,众多机构投资者也纷纷参与其中。在首批25家公司公布的中签率和网下配售结果显示,共有100多家基金管理人(包含具有公募资格的券商资管)参与了科创板打新。

“在科创板市场中,资金越大风险越小,可能会出现大鱼吃小鱼的情况,中小投资者要树立与主板市场完全不一样的风险思维。”余丰慧提醒道。

除了关注规则的变化,还需要注意到科创板上市企业的科创属性较强,未来企业是否能够保持创新研发能力,这将决定了其在市场的表现。

据联讯证券公布的数据显示,25家已过会企业近三年合计研发投入占合计营收的比例中位数为10.2%,而与之对应的创业板这一指标仅为5.2%。此外,25家企业研发人员的数量占比中位数为28%,而创业板仅有18.2%的研发人员(取中位数)。

作为科创企业,势必会投入大量的研发资金,获得的回报周期也会更长,而一旦研发成功,带来的回报也会颇为丰厚。

“科创板企业注重研发,投入周期长,研发成本的高低直接影响企业发展命运。”郭施亮说,“投资科创板企业,更像是一种风险投资行为,这本身具有一定的高风险性。”

多位分析师向锌财经表示,科创板带来了机遇,但投资者必须要更谨慎地审视科创板企业。