7月3日,前期一批股价频创新高的大白马集体下跌了,由于自4月8日调整以来,这些大白马逆势大涨,且股价屡创历史新高,有观点担忧白马的抱团瓦解可能重演,但也有分析认为,与其担忧抱团瓦解,不如寻找估值仍然合理的绩优大消费个股。

具体看,通策医疗、安井食品跌超4%;贵州茅台、五粮液、通策医疗、长春高新、千禾味业、中国国旅等均跌超3%;普利制药、口子窖、爱尔眼科、欧普康视、山西汾酒等跌超2%。

而股价创历史新高次数方面,4月8日大盘调整以来,晨光文具、通策医疗、济民制药、中炬高新等日内股价创新高次数均超15次;迈瑞医疗、中国国旅、贵州茅台、欧普康视海天味业、山东药玻、恒顺醋业、五粮液等股价创新高次数也超过了10次。

值得注意的是,此前在股价频创新高之际,就有投资者担忧此次白马股抱团上涨,最终结果会否如17年那样,最终抱团瓦解。

而7月3日的集体下跌,更是加深了此种担忧。那么这次白马股抱团是否已经面临即将瓦解的状态呢?

08年后出现过两次抱团

莫尼塔投资在7月2日研报中指出,2008年后,A股出现过两段典型的“抱团”行情。

*次是四万亿之后的“消费”抱团。2010年后,刺激政策负面效果显现, 工业产能富余叠加通胀不断走高,央行收紧货币政策,工业企业利 润增速不断下滑并在2011年末一度负增。2010年至2012年间,盈利高增且盈利稳定性强的食品饮料行业跑赢沪深300超过40%。

第二段是 “漂亮50”抱团。2016年至2017年间,一方面,供给侧改革和三四线地产去库存开 启后,上市公司特别是周期和地产链企业盈利能力较大幅度提升(图7)。另一方面,中小创受并 购重组收紧,高估值持续消化等影响,吸引力旁落。期间,权重指数显著跑赢中小板和创业板指。在第二段 “抱团”中,外资的偏好也举足轻重。

抱团还暂时瓦解不了

若单独比较这次与2017年“抱团”的异同,一个市场视角是波动率(风险)和市场趋同度。尽 管上证50指数距离重返18年初高点仅有8%的距离,但2017年“抱团”的风险水平却比当前高很多:

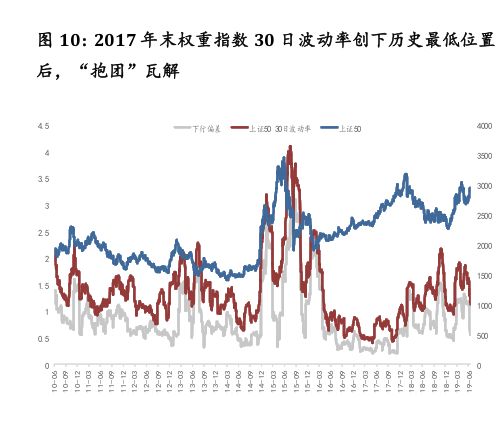

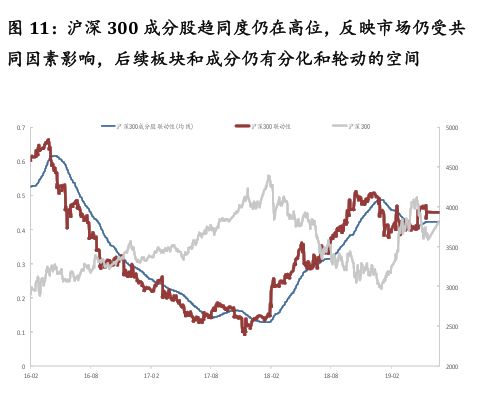

一是,当前市场波动率显著高于2017年末(图10)。2017年末市场极低的波动率实则反映了 交易的拥挤程度,大市值、低波动蓝筹吸纳流动性,低波动率与高收益的失衡酝酿了风险。此外, 2017年下半年市场不断走低的波动也隐含了市场成分和结构间的分化。市场波动的下降并非只由个 股波动的下行贡献,而且与成分间市场表现趋同度下降相关(图11)。

二是,2017年市场风险偏好和市场波动不匹配,当前未至失衡边际。从微观结构看,风险偏好 大致与市场波动正相关,这在07年、15年大牛市中体现的尤为明显,两段区间市场波动都很大。2018 年初上证50市盈率TTM超过13倍,而当前仅为10.1倍,隐含的是当前风险偏好较18年初低很多。

莫尼塔投资认为,核心资产仍有上行空间,但需注意其中相对性价比下降的板块和成分中 期跨度的风险。随着市场最重要不确定性落地,市场普涨后应更注重结构,无论是市场风格抑或是核心资产内部的结构。

信达证券下调食品饮料行业评级

值得注意的是,昨日市场上悄然流出了一份下调食品饮料行业评级的券商报告,这份报告来自信达证券。

信达证券7月1日发布的中期策略报告指出,在2019年上半年,全球经济仍笼罩在巨大的不确定性之下,全球化的突然转向使许多企业的经营模式面临巨大转变,其中又以制造业的冲击*。在这股逆全球化的潮流下,作为必选消费的食品饮料板块却获得了极大的投资热情。信达证券认为,上半年至少有四大原因推动了该板块的涨幅。

首先是投资者心理,在股市整体盘整时,投资者出于避险心理,更倾向于对收入和价格不敏感的板块,看重确定性且高估复购率,因此对有品牌附加值的消费品愿意给予高度溢价;其次是当人均消费支出增速放缓,食品饮料板块的投资价值凸显;第三是食品价格带动CPI持续上行,板块具备涨价预期;第四是减税提振消费者的消费热情,抵消关税上涨带来的不良影响。

展望2019年下半年,信达证券认为,随着人均可支配收入的增长以及各类消费刺激政策的出台,叠加减税影响,将带来居民消费支出的增长。但是在资产配置中偏防御性的非白酒食品饮料板块,往往在消费者信心恢复时难以获得超额收益,反而在宏观环境不明朗时更易获得资金青睐。食品综合板块业绩增速较去年同期略有下降,但仍维持高位,食品综合板块的估值仍较合理。因此唯有市场份额、净利润增速和净资产回报率水平可以匹配其估值的板块和个股才有望持续跑赢大盘。鉴于板块整体估值水平处于高位,下调食品饮料行业投资评级至“中性”。

对此,上海千波资产认为,券商作为研究报告的卖方,其研究成果向来是机构和个人投资者做出投资选择的最重要标准之一。不过券商极少发布行业看空报告,最多只是行业“谨慎”和“中性”,一旦发布看空报告则说明大多数机构对行业前景的极度不看好,会导致持仓机构投资者大幅抛售相关股票。

而北京星石投资认为,以食品饮料行业为代表的核心资产快速上涨,是对过去资产定价失衡的修正。伴随着前期股价上行,当前相关板块估值水平已经从低分位回到中高分位水平。以申万食品饮料板块为例,截至7月3日收盘,板块整体PE为31.9,处于历史排名的65.2%分位数,而1月份仅处于最近10年的22%分位左右,那么未来的弹性空间或将较上半年有所下降。以Wind白马股指数为例,当前该指数总体PE为15.9倍,虽然整体估值水平不高,但较年初的8.8倍已经上行超过80%,已经处于历史高位。

大消费领域哪些板块涨幅不大

而对比申万28个一级行业看,目前大消费领域的医药、家电、汽车和纺织服装这四大板块今年以来涨幅相对不高,且4.8日调整以来,整体跑输上证指数7.2%的跌幅。

四大板块估值、业绩双优个股

当然医药、家电、汽车、纺织服装这四大板块由于个股在行业估值方面的差异,因此以下选取个股不能用统一的标准一概而论,只能做到在兼顾估值和业绩的*选择。

医药

具体到个股看,虽然医药股也不乏前期股价屡创新高的大牛股,但是这些个股的市盈率已经普遍偏高,比如爱尔眼科、通策医疗等动态市盈率接近90倍;恒瑞医药接近80倍,迈瑞医疗超50倍。

而既然板块整体跑输大盘,那么个股方面肯定有更多的,受受前期带量采购影响,而涨幅乏力的错杀绩优股。

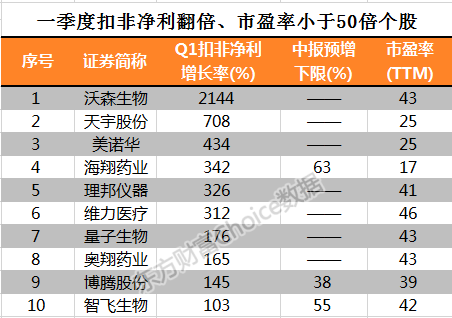

小编根据一季报扣非净利润增长率翻倍、和动态市盈率小于50倍这两大条件,选出了10只绩优股。

比如海翔药业,市盈率仅17倍,一季度扣非净利增长幅度高达342%;而中报预增下限也有63%。

家电

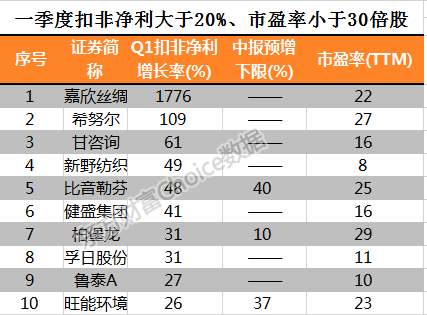

家用电器方面,选取动态市盈率小于30倍,一季度扣非净利增长率大于20%的10只个股

汽车

汽车方面,则选取动态市盈率小于30倍,一季度扣非净利增长率翻倍的10只个股。

纺织服装

纺织服装方面,则选取动态市盈率小于30倍,一季度扣非净利增长率大于20%的10只个股。