上市是大多数企业的梦想。

但中国有8000万企业,上市企业不到7000家,能IPO的终归是少数人的游戏。一些中部的企业没有足够的壁垒,也没有足够的利润来单独上市。并且每个领域的头部巨头逐渐出现“垄断效应”,这时候被并购上市,成为一个不错的选择。

资本终究是把双刃剑。我们能看到一些企业从天使轮融到ABCD轮,最后成功IPO上市;但也有不少企业拿到了烫手的钱,加速不成反被拖累,最终一地鸡毛。

火柴盒观察到,有两家教育企业在2017年都通过并购,进入A股上市公司。本来是件喜事,但却都在今年出现裂痕。之前的并购上市梦,现在看来更像是一个不成熟的笑话。

结婚

教育嫁给饲料、水产品、陶瓷产品

氓之蚩蚩,抱布贸丝。匪来贸丝,来即我谋。——《卫风·氓》

2019年的教育并购圈好不热闹。

新年伊始,火星时代创始人王琦向A股上市公司百洋股份致函,要把卖出去的火星时代再买回来。到了年中,A股上市公司文化长城发布公告,子公司翡翠教育已经失控,要把翡翠教育踢出其2018年的财报。

这两桩喜事还得从2017年说起。

2017年3月,百洋股份(002696)发布公告,将以9.74亿元收购火星时代100%股权。三个月后,证监会无条件通过,火星时代成为百洋股份旗下企业。

2017年12月,文化长城(300089)也发布公告,要以15.75亿元收购翡翠教育100%股权,交易完成后,翡翠教育成为文化长城全资子公司。次年3月27日,翡翠完成过户和工商变更登记手续。

在2017年的教育圈里,这两起并购事件并没有引起太大的关注。偶尔戏谑,也不过是,做CG培训的卖给了搞饲料和水产品的,做IT培训的卖给了搞陶瓷产品的。

其中,火星时代的创始人王琦,1994年开始创业,最早是做影视广告和教材出版。1997年开始尝试光盘教学,那时候正版卖1万册,盗版能卖10万册。他也被称为CG培训*人。

后来王琦做了线上网站火星时代网,2004年网站会员突破100万。国家开始视听严管后,火星时代主要发力线下。围绕CG培训,分为四大业务板块:影视*制作、UI设计、游戏设计、室内设计。

王琦称,他做线下培训不过度扩张,现金流很充分,在被并购之前一直没有拿过任何投资。

翡翠教育在资本上,要比火星时代“成熟”得多。

翡翠教育的创始人鲁志宏和庄严曾一同供职于中国IT培训“鼻祖”北大青鸟。鲁在2010 年离开了职业教育领域,庄严也在2012 年离开,但他在西安创办了一家做安卓培训的公司,继续搞职业教育。

到了2012年,庄严和两位前同事打算打通三家公司股权,筹划成立一家更大的 IT培训机构。鲁志宏又看到了IT培训的希望,于是带着3000万天使投资加入了他们。自此以后,以大学生和职场小白为目标用户的IT培训机构翡翠教育就诞生了。

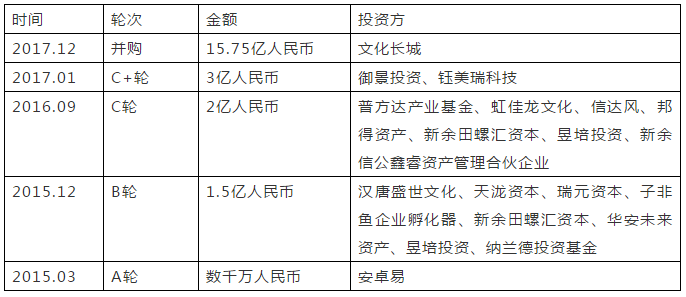

在被文化长城并购前,翡翠教育一共拿过四轮近7亿元人民币的融资:

到了2017年,百洋股份和火星时代,文化长城和翡翠教育,都敲定了婚事。并且按照礼仪,双双签订了“对赌协议”。

火星时代承诺:2017年、2018年和2019年的净利润,分别不低于0.8亿、1.08亿、1.458亿元。

对于业绩承诺,火星时代很有信心,“王琦总不缺乏智慧,也很敬业,我们很有信心”。有公告数据显示,火星时代2016年营收4.07亿元,净利润6075万元;2015年营收2.68亿元,净利润4237万元。

翡翠教育承诺:2017年、2018年和2019年的净利润,分别为9000万元、1.17亿元和1.52亿元。

对于业绩对赌,庄严也表示,“翡翠教育控制比较稳健的发展步伐和节奏,30%的业务增长是惯性增长,而实际上按照测算,营业额增长15%-18%即可完成对赌协议。”

文化长城对未来的想象更是美好:15.75亿元入手翡翠教育后,将与其下属全资或参股子公司联汛教育、英盛网、智游臻龙,一起打造“在校学生—职场新人—职场专业人士”的全链条。

但想象终归是想象。

翻脸

火星时代要赎身,翡翠教育已失控

信誓旦旦,不思其反。反是不思,亦已焉哉!——《卫风·氓》

如同两年前双双婚配,2019年刚开始,这两对就传来不合的消息。

1月31日,百洋股份发布公告称收到火星时代创始人王琦先生希望购回火星时代100%股权的《声明》。一时间,网上各种揣测蔓延开来。

王琦向i黑马&火柴盒表示:“卖不是因为我不想要了,买也不是因为挣钱我又买回来。起初选择并到上市公司,是担心公司输在资本上。后来希望再买回来,就好比两个人结婚以后觉得不舒服,彼此的价值观不太一样,我们还是希望能再独立的发展。”

“对创始人来说,公司就是自己的孩子。”王琦尤其真诚。

5月31日,翡翠教育发给广发证券的回复函中称:文化长城对翡翠教育董事会进行改选,卢俊、邹小宾、胡臻等人担任董事、监事等高级管理人员。2018年9月起,翡翠教育管理人员请求召开董事会或董事长决策时,无法联系到卢俊、邹小宾等人。2018年10月,文化长城重新委派蔡雪凯、罗晨鹏等人担任其董事、监事等高级管理人员。但新成立的董事会及新任董事长仍旧消极应对。

6月17日,文化长城回复深交所问询时则称:2018 年以来,翡翠教育拒绝提供有效财务报表及相关财务资料。并且,翡翠教育在未经母公司同意的情况下,私自与外部无业务关系的第三方进行大额资金往来,大额银行存款银行函证不符。2018年8月,在母公司不知情的情况下,私自处理全资子公司股份,导致公司对孙级子公司的控股权灭失。至 2018 年年报审计结束,我们认为,公司总部对翡翠教育已经丧失控制权。

划重点,无论是哪方的责任,文化长城对翡翠教育丧失控制权已成事实。

当然,有一个事实难以忽视。文化长城签订协议以15.75亿元的交易对价收购翡翠教育,其中以发行股份方式支付8.22亿元,以现金方式支付7.53亿元。但文化长城仅向翡翠教育原股东支付了1.46亿元。因未能取得交易价款,翡翠教育原股东方曾向法院提起诉讼申请。

利益永远是合作关键点。i黑马&火柴盒进而查询了百洋股份和文化长城2018年的财报。

百洋股份2018年度实现营业总收入31.69亿元,同比增长32.36%;实现营业利润6233.38万元,同比下降52.68%;实现归属于上市公司股东的净利润3087.92万元,同比下降72.72%。

百洋股份解释称,2018年公司饲料项目产能的进一步释放,公司的营业总收入保持了较快增长,但由于公司全资子公司火星时代受市场的影响,其营业收入及经营利润均未达到预期,且预计后续仍将有较大的不确定性。

文化长城于今年4月30日披露了年报,公司2018年实现营业总收入11.7亿,实现归属于母公司所有者的净利润2亿。其中,教学系统集成业务营收4.3亿,占比36.6%。教育培训业务营收4亿,占比34.5%。陶瓷类产品营收2.4亿,占比20.8%。并且,教育培训业务、教学系统集成业务、陶瓷类产品毛利率分别为80.6%、34.3%、31.7%。

值得注意的是,大华会计师事务所给出无法表示意见的审计报告。原因之一是,翡翠教育对文化长城财务报表的重要性及审计范围受限,无法判断相关事项对财务报表的影响。

并且其年报还显示,文化长城在一年内至少要偿还5.42亿元。而其帐面现金仅为4.36亿元。以文化长城现有的财力,难以支撑高额的负债。更不要说,文化长城至今还与翡翠教育原股东存在6亿多元的欠款。

复盘

教育产业“资本化”正在加速

匪且有且,匪今斯今,振古如兹。——《周颂·载芟》

火星时代和翡翠教育并非个例。

仅在火星时代和翡翠教育同属的职业教育赛道里,并购事件从2015年开始便风生水起。

依靠建筑装饰业务起家的洪涛股份,在2015年相继收购了跨考教育70%股权,以及学尔森85%股权,跨界职业教育领域。

“妖股”全通教育在2015年那一年,一口气收购了8家公司。2019年3月,全通教育又放出消息,拟作价15亿元购买财经作家吴晓波旗下巴九灵96%股权。

世纪鼎利在2014 年并购了智翔信息,形成无线通信和职业教育双业务驱动。2017年,世纪鼎利又收购了上海美都和佳诺明德。

主营业务是制造煤质分析仪器的开元股份,于2017年3月,收购恒企教育100% 股权以及中大英才70% 股,进军职业教育领域。恒企教育深耕线下,系线下会计培训领军企业。中大英才布局线上,为在线职业教育学习平台。

本文的主角之一,百洋股份也是在2017年收购了火星时代100%股权。另一位主角,文化长城则在并购翡翠教育之前,便入主了联汛教育、英盛网、智游臻龙。

桃李资本创始人、跨考教育创始人张爱志回忆称:“2015年,我去二级市场讲教育,一讲五个涨停板。跨考被洪涛收的时候,70亿市值,两个月之后249亿市值。那时候我觉得自己老值钱了,后来我才明白,那时候二级市场都还不知道教育是怎么回事。”

观察整个教育行业的并购趋势,2016年是一个高潮。据统计,这一年光A股教育并购数量便达到29起,并购金额总额为125亿。到了2017年和2018年,并购数量和金额虽然开始下缓,但也持续有大宗并购交易涌现。

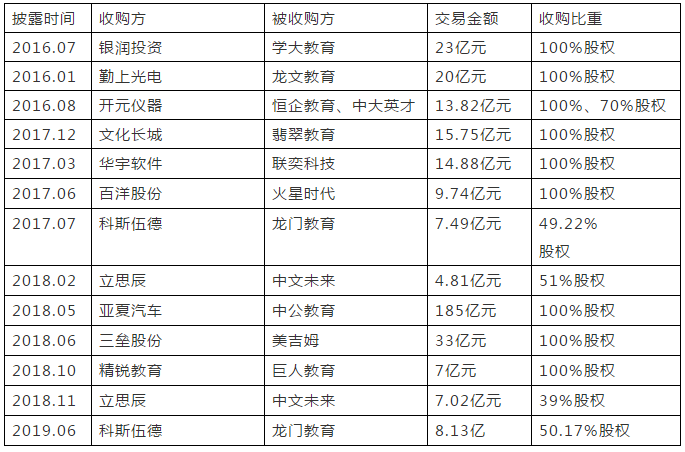

i黑马&火柴盒整理了2016-2018年教育产业并购代表性案例:

总而言之,教育产业“资本化”正在加速。

“LED照明+教育”、“农业+教育”、“计算机设备+教育”、“地产+教育”、“服装+教育”……教育资产成了万金油,各行各业都可以并购一两家教育企业,然后在二级市场讲一讲教育的故事。

建议

关注收购方和方案,不要着急和图快

无欲速,无见小利;欲速则不达,见小利则大事不成。——《论语·子路》

桃李资本认为:目前的教育行业格局呈现“哑铃型”,头部大机构继续扩大单体规模,尾部的小微型机构数量也在持续增长,中部的机构有一定的固化成本,但没有足够强的壁垒。教育行业的一些大赛道能够容纳前几名单独上市,而小赛道可能只有*名能顺利IPO。二级市场的头部效应更加明显,中小型上市公司的流动性一般都很低。

在这种情况下,众多公司如何发挥更大的产业价值?并购或许是一条很好的出路。

教育并购应该关注哪些重点?桃李资本指出,主要关注两个重点。

*,收购方。目前市场上的收购方主要分成两类:上市公司和并购基金(或PE)。

上市公司普遍非常看重被收购方的合规性和净利润水平。然而,对于教育行业来说,一方面由于预收现金再提供教育培训服务,所以现金收入和财务确认收入会有较大差距;另一方面培训机构通常存在个人卡收款、收入成本凭证不全等各种情况。所以,上市公司在收购过程中普遍会遇到收购方合规性不达标、净利润虚高等问题。举个例子,经常有企业自述去年收入多少、利润多少。但是,企业创始人观念中的“收入”通常是指现金收款,而“利润”则是未合规的办学结余概念。按照正规计算,合规后的净利润一般是办学结余的50%-70%。

对于PE收购方,其操作手法在国外比较成熟,主要通过控股收购后帮助公司改善运营来获取收益。对于这类机构,他们主要关注公司现阶段的规模以及可改善的空间,通过增加收入、减少成本来改善公司运营业绩,同时利用进入、退出时间点把握市场行情来控制估值倍数。目前,在国内市场,这种做法的机构主要是国际PE或者拥有国际PE、投行背景的外资基金。

第二,交易方案。交易方案具体需要关注以下五个方面:

(1)公司估值。企业创始人通常认为估值越高越好,其实不然。估值一般与三个因素有关:业务前景、公司利润和业绩增速。对于期望并购的教育企业而言,需要有一套完整的财务体系,收入支出应该提供相应的凭证。公司的业绩和合规性是*考量要素。

(2)支付方式。并购交易的支付方式通常分为几类:全现金收购、换股收购、现金+换股收购。

(3)交易比例。并购交易并不一定都以100%股权收购的方式完成,可能出现控股权收购或分期交割的现象,不同收购比例将有不同的议价标准和收购方式,具有一定的弹性空间。

(4)业绩承诺。一般来说,收购方对被并购企业的业绩有一定的要求。对于一些管理水平低下但业务前景较好的标的来说,收购方通常将管理权一并收购,重新建立一套管理体系。

(5)违约责任。违约责任一般包括业绩完成、交割完成等情况的认定,在交易前要明确约定好双方的违约责任,避免出现因不可预期的原因而影响交易或使一方利益受损的情况。

火星时代创始人王琦对并购有很深的感悟:“我现在回忆起来,这些年的小失败或者说犯错误,要不就是图快,要不就是膨胀,要不就是着急。现在,我们就踏踏实实按照自己的时间表和节奏来做事情。不着急,不图快,不要追风口。”