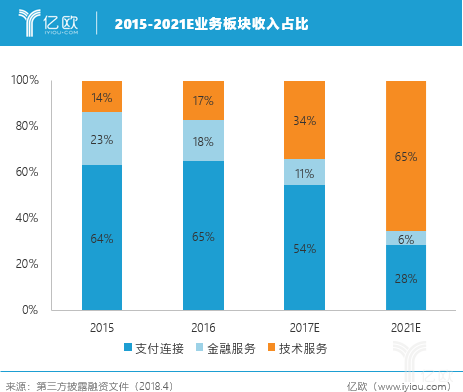

蚂蚁金服融资文件(2018.4)经非正式渠道流出,披露了蚂蚁金服业务分类(支付连接、金融服务和技术服务)和各年度业务收入占比情况,并设定了2021年实现企业转型(技术服务收入占比达到65%)的长期发展目标。从确定的信息来看,要实现这一发展目标,当前支付连接和金融服务收入比例将大幅压缩。

亿欧智库将通过对蚂蚁金服未来支付连接收入的估算,结合其收入增长目标达成后所占比重,来推断该发展目标是否易于实现。

支付连接收入拆分

根据蚂蚁金服现有业务,亿欧智库将其支付连接收入分为两个部分,计算公式如下:

支付连接收入=备付金收入+综合费率*交易规模

备付金收入:用户线上支付活动中,由于每笔交易存在时间差,该部分预付待收资金余额将成为生息资产,形成第三方支付机构的备付金收入。

第三方支付机构议价能力(生息资产利率)与其余额管理规模正相关。

综合费率:收付双方承担的收付手续费率、接入费率等以各自交易规模为权重,计算得到的的加权平均值。

交易规模:通过PC端渠道与移动端渠道处理的支付服务交易量。

全额缴存,备付金收入成历史

据央行2017年1月统计数据,网络支付机构备付金利息收入占支付机构收入比重为11.26%。同年央行支付新规规定,自2017年4月起,支付机构需将一定比例的客户备付金(网络支付机构初始缴存比例:12-20%)集中缴存,不计付利息。其后的一年多时间里,央行多次上调备付金缴存比例,2019年1月缴存比例达到100%,支付机构备付金利息收入消失。

2016年4月央行发布《非银行支付机构分类评级管理办法》,央行根据支付机构的评价计分及相关特殊情形,将支付机构分为A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E共5类11级。

各等级支付机构缴存比例逐级递增,递增差额为2%,以2018/1/8时点为例,网络支付机构缴存比例:12%(A类)、14%(B类)、16%(C类)、18%(D类)、20%(E类)。

获得多项支付业务许可的支付机构,从高适用缴存比例,支付宝获取的支付许可中包括受限制的预付卡发行与受理(仅限于线上实名支付账户充值)。

亿欧智库未获知支付宝是否需从高按照预付卡发行与受理机构缴纳备付金。该类机构在同等级情况下,需缴存的备付金比例较网络支付机构高出4%,以2018/1/8时点为例,预付卡发行与受理机构缴存比例:16%(A类)、18%(B类)、20%(C类)、22%(D类)、24%(E类)。

基于央行报告,结合月度上缴规划,亿欧智库对年度备付金收入/总收入比率(A类)进行了测算。

交易规模高速增长,综合费率逐年走低

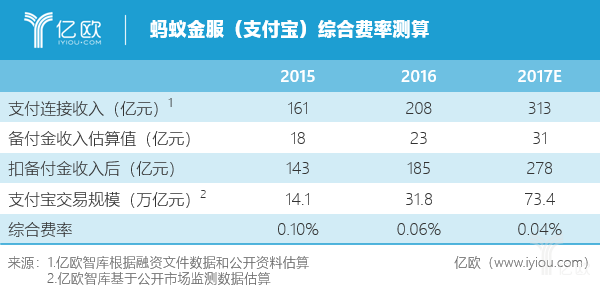

亿欧智库按照网络支付机构平均水平对蚂蚁金服备付金收入进行了估算,同时结合公开市场监测数据,对蚂蚁金服的支付连接收入和交易规模进行了估算,根据公式计算得出蚂蚁金服综合费率历史走势。

综合费率=(支付连接收入-备付金收入)/交易规模

由上表数据可以看出,蚂蚁金服支付业务的综合费率逐年下降,主要影响因素是支付宝收付手续费率、接入费率等。2015年以来,个人对个人的移动支付交易兴起,无线端转账和收钱码借记渠道付款交易所属的免费业务交易规模占比大幅增长。

2015年支付宝年度账单提及:“移动交易日趋活跃,用户数量和移动支付笔数占比高速增长。”

支付连接收入预测

综合费率未来走势预测

(1)微信支付综合费率历史走势

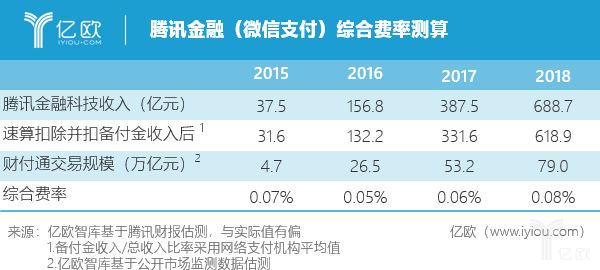

微信支付综合费率测算逻辑与支付宝相同,微信支付的支付业务收入来自对腾讯金融科技收入(财报中其它业务收入项减去腾讯云收入,腾讯云收入以财报公开资料和亿欧智库测算模型倒推得到)的拆分。

腾讯金融科技收入来源于支付钱包、金融科技、理财通、微粒贷等。金融科技业务仍处在试点阶段,商业化程度不足,收入较少;腾讯理财通规模由2017年末的3000亿元增长至2018年末的6000亿元;微粒贷余额维持逾1000亿元规模,对照趣店、乐信财报披露数据,其全年发放贷款规模近似为2380亿元。

依行业费率计(理财通道服务费0.25%,贷款通道服务费1%-2%),上述三者收入规模占比较小。基于此,假定腾讯金融科技收入总收入中金融科技收入和金融服务速算扣除比率为5%。

从上表可以看到微信支付综合费率先降后升,与支付宝综合费率逐年下降趋势不同。主要原因是相较于支付宝,微信支付更为主动地调整其手续费率以提高业务盈利能力。具体体现在商户通道费、提现手续费、信用卡还款手续费等方面,微信支付较早的对上述业务开始收费,并设定有较低的免费额度或较少的优惠和补贴条款。

因此在断直连和第三方支付机构手续费纷纷调增的背景下,微信支付综合费率的变化趋势可为支付宝综合费率的走势预测提供一定参照。

(2)第三方支付机构费率可调整空间

微信自2018年12月18起单独调整向民生银行卡提现或转账手续费率,在0.1%服务费基础上增加0.05%的附加费。民生银行回应称未收取任何“提现或转账”手续费,同时其向第三方支付机构收取的快捷支付手续费标准低于0.2%。该事件某种程度上反映了当前支付机构个人业务费率缺乏向下调整主动权。

以PayPal为例,2017年其商户服务平均费率为2.53%,扣除成本净费率约1.55%。支付宝和微信支付在2019年2月才刚刚同步地将国内商户服务费率提升至0.6%,净费率仅0.3%-0.4%。商户服务费率存在上升空间。

综上所述,受双寡头价格战平息,当面付渗透率提升,用户贷记付款习惯得到培养,可能存在商户服务费率提升等因素影响,预计支付宝综合费率的变化趋势即将迎来拐点,或将达到和微信支付综合费率相近水平。

交易规模未来走势预测

亿欧智库对PC支付及线下支付市场进行了预测,2018年PC支付及移动支付市场交易规模约为201万亿元。综合市场历史表现和移动支付发展趋势,亿欧智库保守估计到2021年,市场交易规模将达到322万亿元,复合增长率为17%。

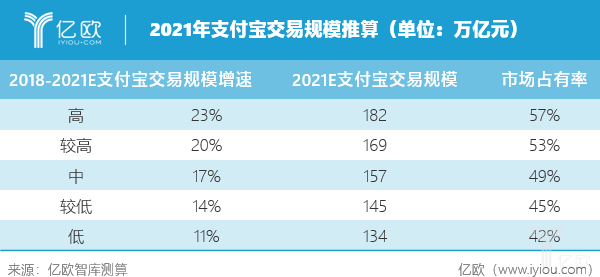

综合支付宝历史表现、所处阶段及行业发展趋势,亿欧智库以2021年2021年市场交易规模复合增长率(17%)作为中位数,按照3%的间隔对支付宝交易规模的复合增长率划分为5个等级进行推算。

支付连接收入敏感性分析

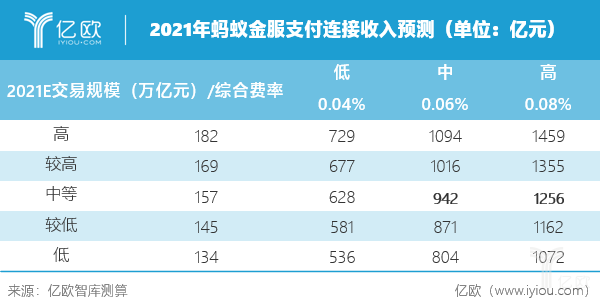

基于以上数据,本研究采用下列假设用于进一步的敏感性分析:支付宝交易规模变化趋势与总规模趋同;业务费率维持当前水平或小幅调升;收费业务渗透率提升带来综合费率升高。具体的敏感性分析设计如下表:

结合综合费率上升的趋势,采用中位情景(支付宝2021年交易规模达157万亿元),亿欧智库预测2021年蚂蚁金服支付连接收入的可变区间为942-1256亿元。

转型目标或难达成

根据第三方披露的蚂蚁金服融资文件估测,蚂蚁金服原定2021年总收入规模目标为2230亿元,2017年至2021年复合增长率约40%。以支付连接收入区间低点942亿元计,2021年蚂蚁金服支付连接收入占总收入目标比重约42%。在当前支付业务增长趋势下,短期内蚂蚁金服支付业务占比不会被大比例压缩。

蚂蚁金服若想实现其既定转型目标,还需要进一步增加技术服务收入来源。通过对蚂蚁金服金融服务收入的统计,亿欧智库发现其收入已经大幅超过文件披露的金融服务收入规模(金融服务收入详细信息可点击“阅读原文”获取报告)。

这一差异或源于对于产品业务的分类方式,或许与蚂蚁金服内部实际业务的划分标准存在较大差异。在金融服务的业务流程中,会不同程度地涉及到科技服务内容,而划分口径的差异化,是导致估算收入和蚂蚁金服披露收入存在较大差距的原因。

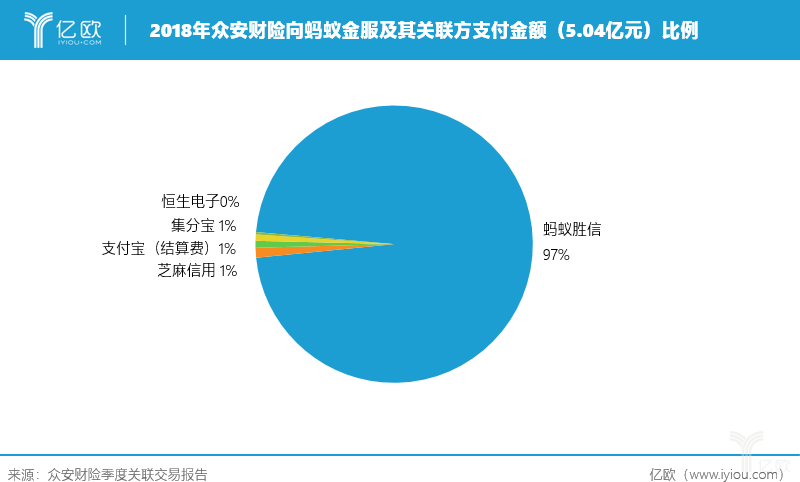

当前,蚂蚁金服收入统计口径中,或将一大部分通道业务收入纳入了技术服务收入统计之中。以众安财险向蚂蚁金服及其关联方支付的通道及增值服务费用结构为例,其主要交易对象蚂蚁胜信所属行业为信息传输、软件和信息技术服务业,因此该笔费用或会以金融技术服务的统计口径并入蚂蚁金服收入中。

综合分析,蚂蚁金服短期内支付业务占比不会大比例压缩;而技术服务收入现仍较大程度地依赖于金融业务(例如向联合放贷方提供风控模型作为增值服务)。亿欧智库认为未来蚂蚁金服能否实现转型,增大其技术服务收入占比,除了依靠与金融服务的捆绑服务外,还需要加强纯技术服务产品的对外输出能力。