根据清科旗下私募通数据统计,4月VC/PE市场共发生338起投资案例,同比下降63.9%、环比下降36.5%;总投资金额为320.75亿元人民币,同比下降67.5%,环比下降30.7%。本月股权投资市场总体投资案例数与融资金额均出现明显下降,其中本月单笔投资金额在10亿元以上的大额投资案例数为9起,与上月持平,但涉及投资金额142.55亿元人民币,较上月下降了24.0%。从投资策略来看,汽车行业在本月备受VC/PE机构关注,共发生投资金额50.80亿元人民币,占总投资金额的15.8%,较上月的0.34亿元人民币上涨约149倍。从投资地域来看,最受资本青睐的是浙江地区,涉及金额为69.28亿元人民币,稳居各地区融资总金额*位。从退出方面看,4月共发生退出事件106笔,其中IPO退出数量为72笔,并购退出27笔,股权转让退出2笔,新三板挂牌退出5笔。本月各渠道退出数量降幅明显,IPO与新三板退出数量双双下滑。

在政策导向方面,国务院于4月19日发布通知正式印发《改革国有资本授权经营体制方案》,明确将更多具备条件的中央企业纳入国有资本投资、运营公司试点范围,赋予企业更多经营自主权。《方案》提出了改革国有资本授权经营体制的主要举措。一是优化出资人代表机构履职方式。出资人代表机构要依法科学界定职责定位,通过实行清单管理、强化章程约束、发挥董事作用、创新监管方式,加快转变履职方式,依据股权关系对国家出资企业开展授权放权。二是分类开展授权放权。出资人代表机构对不同类型企业给予不同范围、不同程度的授权放权。三是加强企业行权能力建设。通过完善公司治理、夯实管理基础、优化集团管控、提升资本运作能力,确保各项授权放权接得住、行得稳。四是完善监督监管体系。通过搭建实时在线的国资监管平台,整合监督资源,严格责任追究,实现对国有资本的全面有效监管。改革国有资本授权经营体制,是今年国资委深化改革的关键任务。本次出台的方案既强调作为授权主体的出资人代表机构要优化履职方式,也强调授权对象要加强行权能力建设;既强调对企业要加大授权放权,也强调了对企业要加强多种方式的监管。此项举措将有利于提升国有企业的竞争力,在战略性新兴产业布局和探索新经营模式方面将推动国有企业高质量发展。

4月VC/PE市场投资案例数降幅明显投资总金额近12月来*

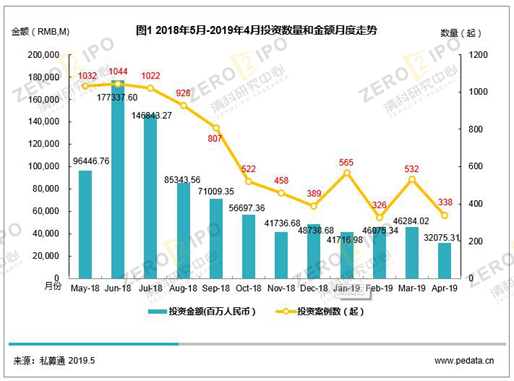

根据清科旗下私募通数据统计【见图1】,4月中国股权投资市场共发生投资案例338起,环比下降36.5%,其中披露金额的案例207起,共涉及投资金额320.75亿元人民币,环比下降30.7%,平均投资金额为1.55亿元人民币,环比上升32.5%。

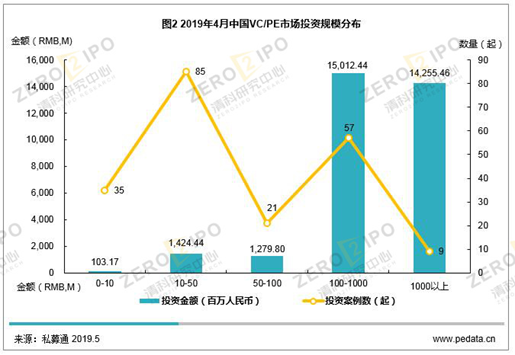

根据清科旗下私募通数据统计【见图2】,本月中国股权投资市场投资规模小于1,000万元人民币的小额投资事件共发生35起,环比下降55.1%,共涉及金额1.03亿元人民币,环比下降67.8%;投资金额在1,000万到5,000万元人民币之间的投资事件共发生85起,环比下降55.7%,共涉及金额14.24亿元人民币,环比下降56.9%;投资金额在5,000万到1亿元人民币之间的投资事件共计发生21起,环比下降47.5%,共涉及金额12.80亿元人民币,环比下降51.3%;金额在1亿到10亿元人民币之间的投资事件共发生57起,环比下降24.0%,共涉及金额150.12亿元人民币,环比下降29.4%;投资金额在10亿元人民币以上的大额投资共计发生9起,与上月持平,共涉及金额142.55亿元人民币,环比下降24.0%。本月股权投资市场总体投资案例数与融资金额均出现明显下降,投资案例数为近12月平均案例数663起的一半,总投资金额为近12个月以来*。

外商投资新政落地初见成效,韩日资本助力D轮融资金额位居第二

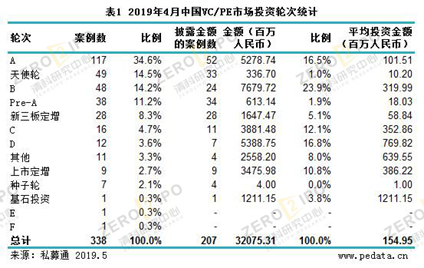

根据清科旗下私募通数据统计【见表1】,4月中国股权投资市场的投资轮次从数量分布上来看,A轮仍处于*位置,排名第二的是天使轮,B轮居第三位,案例数分别为117起、49起、48起,案例数占比合计63.3%。在投资金额方面,本月位居榜首的是B轮,涉及投资金额76.80亿元人民币。排名第二位的是D轮,涉及投资金额53.89亿元人民币,这主要得益于本月龙电电气获得韩国SK集团2.5亿美元融资及客路旅行完成由软银愿景基金领投2.25亿美元D轮融资。位居第三位的是A轮,涉及投资金额52.79亿元人民币。

新能源汽车成为当下热门,汽车行业吸金50.30亿跃居首位

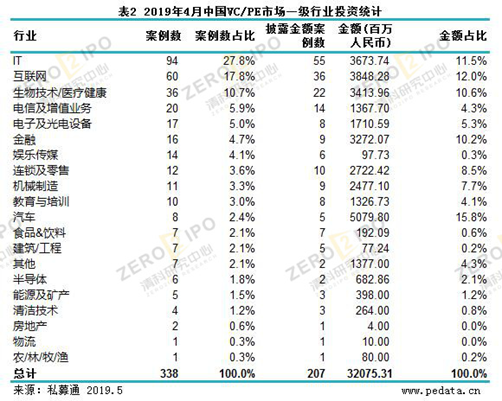

根据清科旗下私募通数据统计【见表2】,4月VC/PE市场投资共涉及21个一级行业。从案例数量上来看,IT、互联网及生物技术/医疗健康仍然位居前三位。其中,*位的IT行业共发生投资事件94起,第二位的是互联网行业,发生投资事件60起,生物技术/医疗健康行业发生投资事件36起,位居第三。在投资金额方面,本月新能源汽车备受资本关注,本月22日,合众新能源汽车完成30亿元B轮融资由政府产业基金领投,战略投资资本跟投。受其影响,本月*的是汽车行业,涉及投资金额50.80亿元人民币,占比15.8%。此外,本月互联网行业涉及投资金额38.48亿元人民币,占比12.0%,位居第二位。排名第三位的是IT行业,涉及投资金额36.74亿元人民币,占比11.5%。

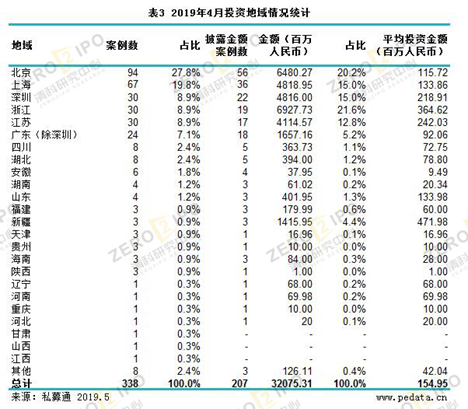

深圳融资数量重登三甲浙江拿下本月融资金额冠军

根据清科旗下私募通数据统计【见表3】,从投资地域上看,4月发生的338起投资事件涉及25个省市。从案例数量上看,排名前三的地区总案例数量为251起,占比74.3%。其中,北京地区*,共发生94起投资事件,占投资案例总数的27.8%;排名第二的上海地区共发生67起投资事件,占比19.8%;深圳、浙江及上海地区,各发生投资事件30起,分别占比8.9%,并列第三位。在投资金额方面,本月9起单笔投资金额在10亿元以上的投资事件中,有2起发生在浙江地区,分别是合众新能源汽车的30亿人民币融资以及天际汽车的超20亿人民币融资。受其影响,浙江地区以69.28亿元人民币的融资金额,稳居本月*位,占比21.6%。位居第二位的是北京地区,涉及投资金额64.80亿元人民币,占总投资金额的20.2%。上海地区涉及投资金额48.19亿元人民币,占比15.0%,位居第三位。

本月典型案例

SK集团投资16亿元龙电电气谋划科创板上市

2019年4月16日,韩国SK集团战略投资深圳龙电电气股份有限公司2.5亿美元(约合16.38亿人民币)的交易已于近日完成,双方完成了外商投资备案、工商注册、外汇登记审批等各项服务流程,并就共同经营达成一致,将龙电电气共同打造为新能源核心材料领域的全球品牌。SK集团是韩国第二大跨国集团,同时也是韩国*的综合能源、信息通信集团。SK集团中国区首席执行官吴作义表示,作为年销售额超过7000亿人民币的SK集团,一直寻求在中国的投资机会。在经过细致考察尽调后,SK集团大笔投资龙电电气,表现出了对龙电电气的高度信任,对中国营商环境的高度认可,也是为中国政府的外商投资新政策投下了信心票。龙电电气是一家电子式智能电能表制造商,现有业务板块包括智能电表、通信模块、充电桩业务、通信电源配套以及铜箔业务,目前各业务板块运行均相对独立。据相关消息,龙电电气目前正谋划科创板上市,预计2020年*季度末申报科创板IPO。

企鹅杏仁集团完成2.5亿美元融资,投后估值超10亿美元

2019年4月24日,非公医疗服务平台企鹅杏仁集团完成2.5亿美元的新一轮融资,本轮融资由腾讯、碧桂园创投和基汇资本联合领投, 招银国际、嘉实财富、中俄投资基金、红杉中国、盛世景集团和中航信托跟投。这是今年以来,诊所领域获得*的一笔融资。该笔融资将持续投入到其一站式综合医疗服务平台建设和健康服务体系构建中。本轮融资完成后,企鹅杏仁估值超过10亿美元。作为此次领投方之一的碧桂园,为企鹅杏仁的线下布局速度提供保障,碧桂园创新投资事业部总经理周鸿儒表示,“碧桂园拥有庞大的线下社区、商业、学校等产业资源,企鹅杏仁是行业内少有的线上线下一体化医疗服务机构,打通了医生、药品、患者,以及线上流量和线下场景,通过本轮融资,能够与企鹅杏仁开展医疗+地产的全方位的战略合作。”企鹅医生由腾讯联合基汇资本、医联、红杉中国发起创立。2018年8月,企鹅医生与杏仁医生合并为企鹅杏仁集团,目前拥有全国性的连锁诊所网络,形成了包括用户端线上咨询服务产品、机构端信息化管理系统、医师服务平台、线下智能检测硬件终端、实体诊所等在内的业务布局。

KLOOK客路旅行宣布获得2.25亿美元融资,软银愿景基金领投

2019年4月9日,KLOOK客路旅行宣布,获得2.25亿美元D+轮融资,经纬中国继续加码。本轮融资由软银愿景基金领投,其他投资方包括红杉中国、TCV、OurCrowd等。目前,D轮融资总计达到4.25亿美元,据称总融资额为全球目的地旅游领域最高金额。本次投资的领投方软银投资顾问公司合伙人Lydia Jett说,“KLOOK凭借难以复制的国际本地基因和全球布局思维,在跨区域的联动中占据*地位,我们很高兴助推KLOOK为旅游行业带来更深远的变革。”据悉,本次软银愿景基金的加入,将大幅助力KLOOK的全球化战略。KLOOK官方表示,借助软银远景基金的资金支持,KLOOK可以利用该公司宝贵的市场洞察力,继续在现有亚洲市场翻倍,并扩展到全球新市场。日本是软银的基地,也是KLOOK最重要的市场之一,KLOOK将利用额外的资金来加强其在日本市场的投资和足迹。

各渠道退出数量降幅明显,IPO与新三板退出数量双双下滑

根据清科旗下私募通数据统计【见表4】,4月共发生退出事件106笔,环比下降24.8%,共涉及企业23家。其中IPO退出涉及11家企业,并购退出涉及9家,股权转让涉及1家,新三板挂牌退出涉及2家。本月IPO退出数量较上月的109笔降幅明显,共计72笔,环比下降33.9%;与此同时,本月新三板退出的数量也由上月的11笔降为5笔,环比下降50.55%。

本月比较具有代表性的退出事件为深创投退出新媒股份和国发创投退出拉卡拉。2019年4月19日,广东南方新媒体股份有限公司在深圳证券交易所举行首次公开发行A股上市发布仪式,正式登陆深圳证券交易所创业板,是*实现独立IPO上市的播控平台运营公司。新媒股份首次公开发行3210万股,发行价格36.17元/股,募集资金总额为11.61亿元。新媒股份成立于2010年7月12日,为广东广播电视台旗下新媒体与现代传播技术相融合的新型企业。*运营与广东IPTV集成播控服务、互联网电视集成服务、互联网电视内容服务配套的经营性业务,营业务包括IPTV(粤TV)、互联网电视(云视听)、有线电视网络增值服务和省外专网视听节目综合服务。据招股书显示,参与新媒股份的融资机构多为广东地区的投资机构,主要看中其拥有在粤语文化区的语言、饮食、生活习惯、社会风俗等独特的区域特色,制作符合本土文化的节目内容,符合当地受众的需求。并且在行业通行的流媒体技术之外还进一步开发了大数据云计算基础支撑平台、IPTV内容管理系统、互联网电视播控及运营系统、智能终端平台等技术,是行业内最早发展4K超高清业务的企业之一。深创投于2017年10月投资新媒股份1.34亿人民币,本次上市退出后,以发行价计算,获得2.09的回报倍数。2019年4月25日,征信服务以及支付服务提供商拉卡拉支付股份有限公司在深交所的创业板挂牌上市,发行价格为33.28元/股,发行数量为4001万股,共募集资金金额13.31亿元人民币,成为第三方支付行业在A股登陆的*股。拉卡拉成立于2005年,是一家征信服务以及支付服务提供商,主要业务包括支付终端开发、生活缴费服务、企业个人征信服务以及其他特色增值服务等。拉卡拉的上市之路并不是一番风顺,曾经历过持续10年的亏损,3次上市的失败,以及在支付宝、微信以及监管政策的猛烈冲击下的多次业务转型。最终,它终于实现了每年都能够有30%的复合增长率,成功在深交所挂牌上市。国发创投于2015年6月投资拉卡拉2.67亿人民币,本次上市退出后,获得1.15的回报倍数。

关于清科研究中心

清科研究中心于2001年创立,致力于为众多的有限合伙人、VC/PE投资机构、战略投资者、以及政府机构、律师事务所、会计事务所、投资银行、研究机构等提供专业的信息、数据、研究和咨询服务。范围涉及出资人、创业投资、私募股权、新股上市、兼并收购、房地产基金以及互联网、移动互联网、互联网金融、文化创意、清洁技术、医疗健康、大消费、现代农业、先进制造业等行业市场研究。清科研究中心已成为中国私募股权投资领域最专业权威的研究机构之一。清科研究中心旗下产品包含:研究报告、行业研究、定制咨询、排名/评级、私募通等。