造车新势力进入多事之秋,先从*代表性的蔚来说起。

一边是亏损持续扩大。

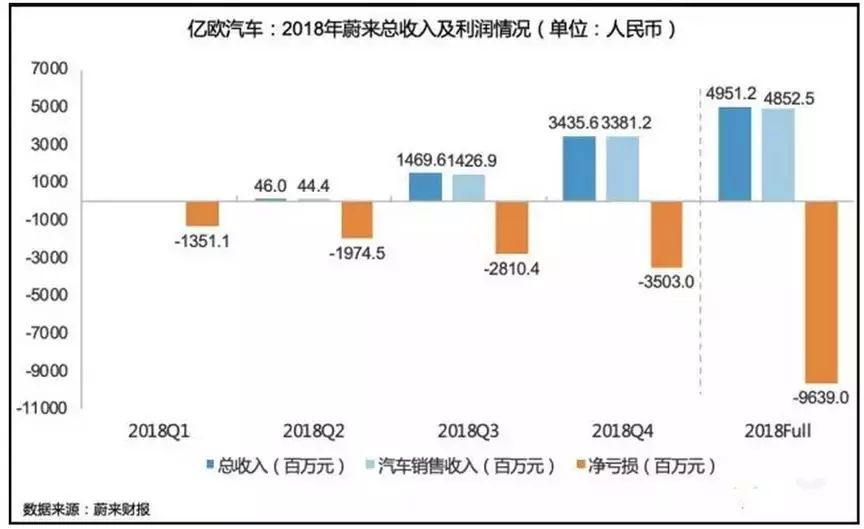

3 月 6 日早间,蔚来发布 2018 年第四季度及全年财报:2018 年实现营收 49.51 亿元人民币;净亏损 96.39 亿元,较 2017 年亏损扩大 92.0%。

总营收中,汽车销售贡献 48.525 亿元人民币,占比 98%,寄予厚望的服务依然不赚钱。

一边是自建工厂搁浅。

表示“保时捷的工厂,肯定比不上江淮的工厂”的李斌,面对“贴牌江淮”的尴尬,还是“身体很诚实”地推进着自建工厂。

但财报显示,蔚来已取消 2017 年签订的上海嘉定建厂计划,宣告在与特斯拉的“上海首张新建纯电动生产资质之争”中落败。

CFO 谢东萤表示;“如此能更好地利用其合肥的江淮工厂,其产能和灵活性能支持未来两到三年的市场渗透和增长计划。”

面对蔚来糟糕的答卷,资本市场立刻给出回应:

3 月 5 日时,收盘价还稳在每股 10.16 美元,年报一出,随机股价便一路狂跌,三日累计下跌超30%。

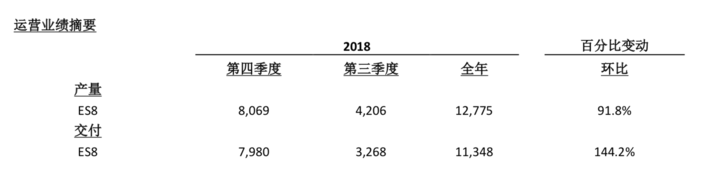

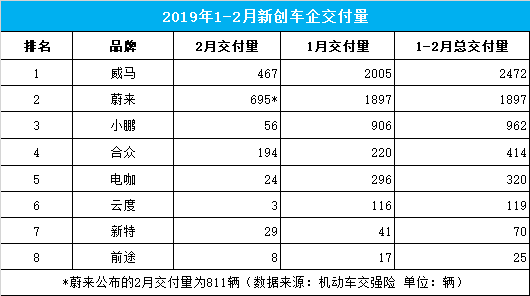

全年超过 1 万交付量顺利“打脸”何小鹏本是难得的利好,但却牵扯出了一堆大瓜。

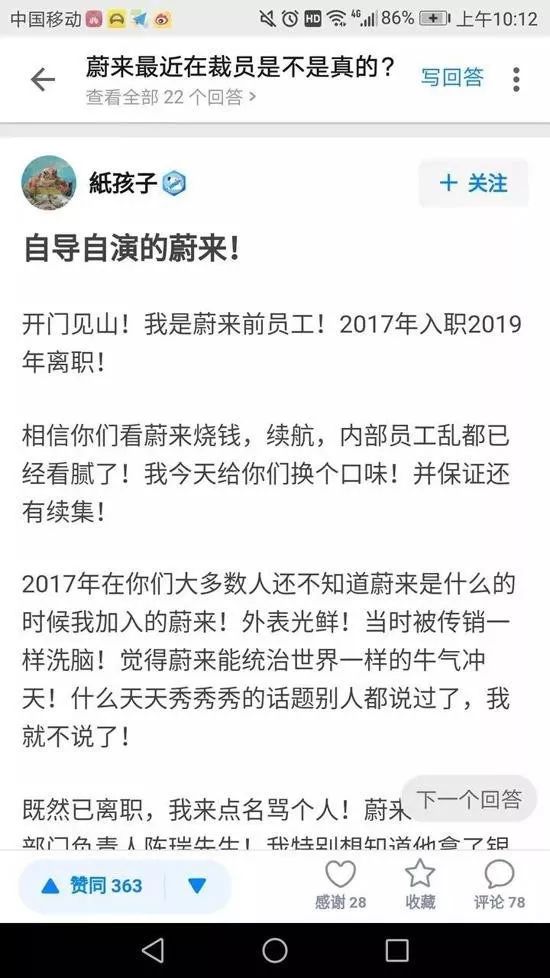

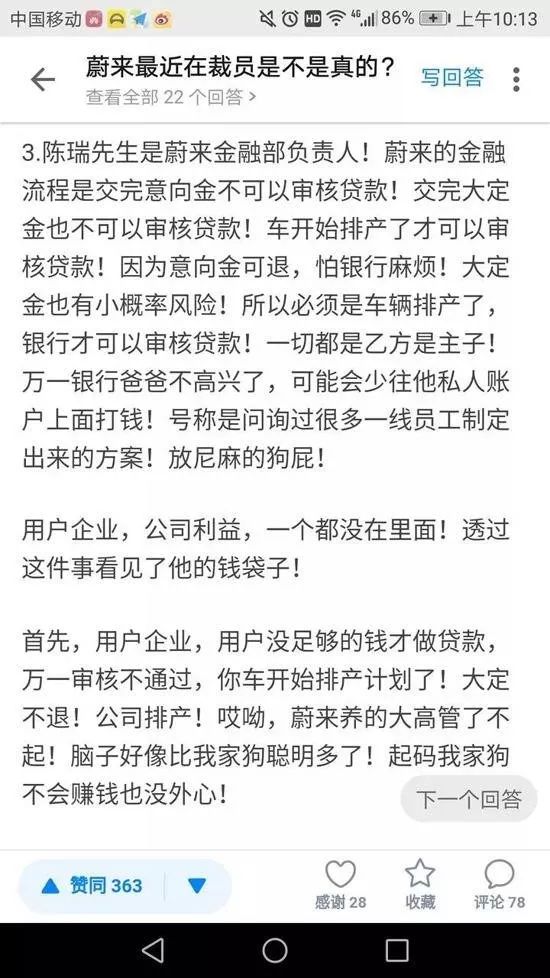

一位 ID 为“紙孩子”,自称 2017 年入职,2019 年离职的蔚来前员工在 3 月 21 日晚间爆出蔚来三大猛料:贪腐、交付量造假、裁员。

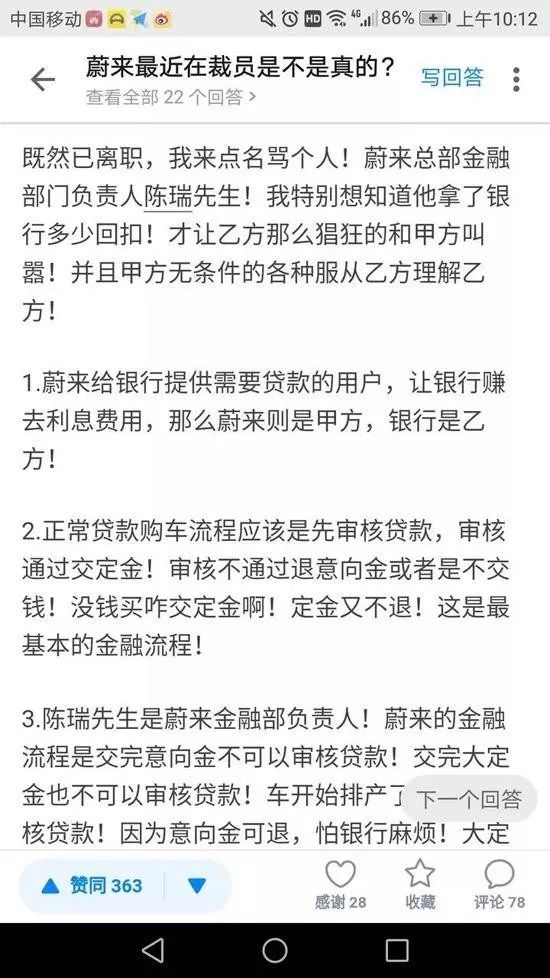

“紙孩子”表示,蔚来总部金融部门负责人陈瑞,在贷款购车的流程中的操作,有收受银行回扣嫌疑:

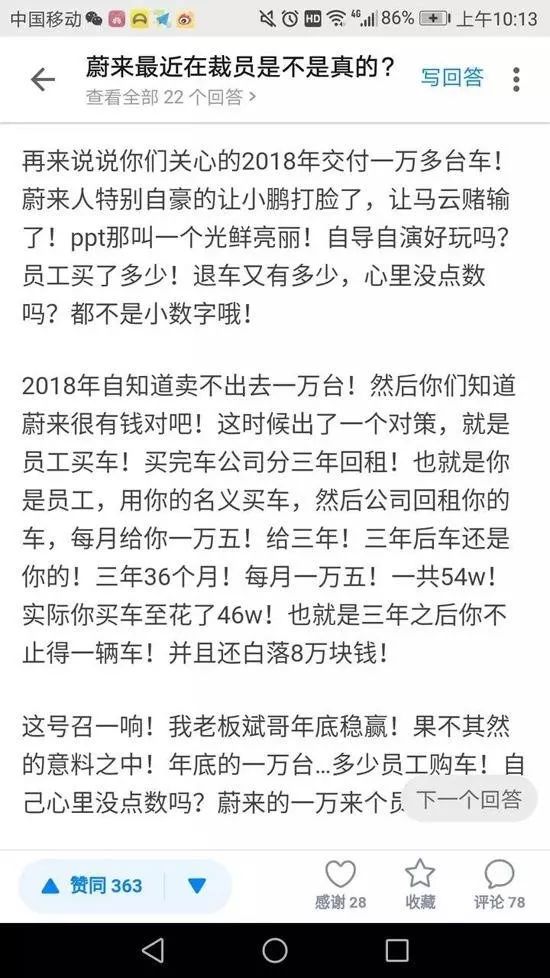

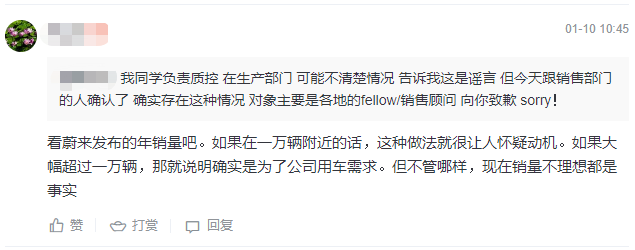

其二,“紙孩子”表示,李斌赢下的和何小鹏“年底交付一万台”的赌约存在猫腻,冲上交付量的真实的操作是“员工买车,公司回租”操作,即:

员工先以自己的名义买车,公司以每月一万五的价格回租,租期三年,员工还能赚 8 万。

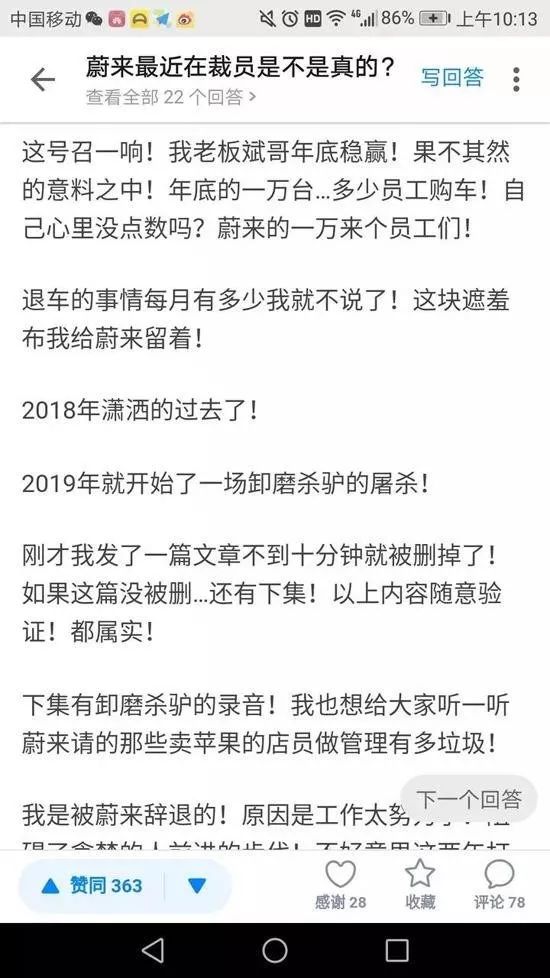

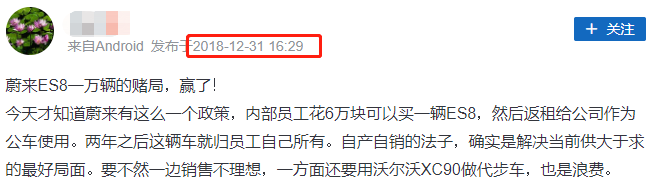

蔚来的“骚操作”瞬间点燃了吃瓜群众们的八卦之魂。据我们查证发现,其实早在去年底,就已经有不少社交平台开始流传关于蔚来交付量和裁员的消息。

3 月 22 日中午,蔚来发布声明表示,证实了“员工买车,公司回租”的操作:

截至 2019 年 2 月底,蔚来供交付 13964 台 ES8,其中员工自行购买和购买后与公司共享的 ES8 占比仅 2%。

同时,蔚来也从侧面证实了人员流动的存在:

蔚来已进入精细化运营和体系化效率提升的阶段,会根据发展战略进行业务结构调整和相应的人员结构优化。

某种意义上说,把蔚来的回应看做公关层面的例行公事也没问题。去年开始,全球车企掀起裁员潮,这样的标题已经开始不断刺激着我们的眼球:

“通用宣布计划裁员 1.48 万人”

“福特宣布在德国裁员五千人”

“广汽比亚迪一线员工停工 3 个月”

“神龙汽车曝 2019 年大规模裁员 2000 人”

“大众汽车计划五年内削减 7000 个行政职位”

……

显然,巨头家里都没了余粮,产品和销售两手都不硬的新玩家就更指望不上了。借着蔚来的一地鸡毛,我们来聊聊其中反映出的 2019 年造车新势力的走势。

1 为什么说 2019 是“倒闭年”

一个众所周知的规律是,行业紧缩通常意味着竞争升级,优胜劣汰加速。具体到当下汽车行业,景气度不只取决于客观市场需求的波动,更源于“新四化”进程下厂商主动地战略调整。

回到正题,当下的造车新势力,其实面临了两难趋势:

传统车企抱团转型,资本大战升级。比如最近,戴姆勒和宝马共同投资 10 亿欧元成立 5 家出行公司;福特和大众汽车达成协议共同研究电动汽车和自动驾驶;本田向通用汽车旗下无人驾驶公司注资 27.5 亿美元。

产品力优势尚未建立,补贴却已收紧。发布后到现在,蔚来 ES8 都在面对诸如“百公里 40L 柴油”的产品力质疑,财报中预计销量增幅更是大幅落后预期。但与之相对的是,政策扶持力度却在降低。

1 月 12 日,工信部部长苗圩表示,2019 年新能源汽车补贴政策正在制定中,但市场预计补贴将减少三至五成。小鹏、威马等品牌已经直接宣布了涨价,随即便反映到了交付量上,这也从侧面反映出其订单量并不理想。

这意味着,仅存的政策优势被进一步削弱后,这 100 多家造车新势力将完全被丢进残酷的市场竞争中,而传统车企的技术储备落地则会进一步加速。

作为比较,2018 年宝马在电动化和自动化上的研发投资就高达 68.9 亿欧元。而在过去 4 年的时间过去,国内流入新赛道的资金不过千亿,却有 100 余位选手争抢。

此消彼长之下,2019 年或将成为造车新势力“倒闭年”。

但历史总是惊人的相似。

当下造车新势力们面临的困局,早在数十年前的美国已经上演。而其之后的走势,我认为或许对于看懂当下的市场趋势亦有一定的价值。

对,我说的是美国航空业。

2 美国航空业与造车新势力

1978 年,时任美国总统吉米·卡特将解除航空管制写进了法律,航空业竞争由此白热化。

随后的 10 年,政策的宽松,外加华尔街银行家们的疯狂追逐,航空业被彻底点燃。

当时的航空业不仅人人向往,且门槛极低,数据显示当时有超过 100 家航空公司试图开通定期航班,甚至特朗普也有一家特朗普航空。

像极了如今造车新势力们。

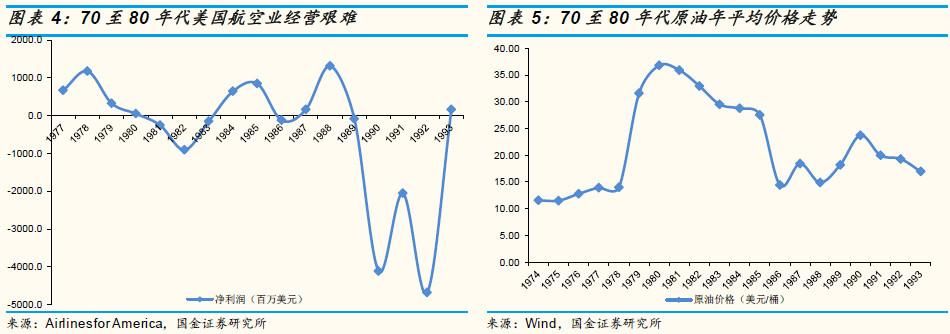

好景不长,进入 90 年代后,航空业瞬间坠入深渊。下面的两张图标能非常清晰地反应将航空业打入冰窖的主因:

十几年来一直平稳下降的油价,在进入 90 年代后,由于伊拉克入侵科威特而暴涨,直接导致了航空业净利润跌入谷底。

但实际上,油价只是压死骆驼的最后一根稻草。在此之前的畸形发展,才是导致航空业被推倒重来的根本原因:

一为高度同质化;

千万不要以为资本催熟是互联网行业的专利,至少当时的航空业也是热钱涌动。

如何在上百家航空公司中先跑出来,寻求差异化短期内显然无法奏效,毕竟除价格与时间外,航司之间乘用体验几无差别,所以定价非常透明。这意味着全行业无法获得定价权,提升盈利能力。

参考已经洗牌完成的共享单车。

在造车新势力中,同质化程度可以说只高不低。在“新能源”、“智能互联”之外,你很难找出诸如马自达的操控、沃尔沃的安全、日产的舒适……这类差异化的产品力标签。自然也难以让消费者掏出真金白银。

二为成本不可控;

正常情况下,燃油成本那时就占到航空公司总成本三成左右,外加在工会制度发达的美国,包括机组人员、地面服务等所有人力成本都是实质上的固定成本。

在大经济环境波动、油价上涨,以及难以获得定价权的共同作用下,亏损也就不难理解了。

而在新势力们面前,成本的这道坎的影响甚至更深。因为自建工厂的成本高企,且并不具备汽车制造的工艺流程积累,所以代工直接导致了两方面的问题:

大量采用供应商成熟方案,进一步加深同质化;

质量、成本、生产计划失控;

一个很简单的例子,作为低端入门级车企,江淮的技术储备在面对蔚来 ES8 的全铝车身直接“超纲”,无论是生产线的搭建、磨合以及后期的产能爬坡都花费了极高的时间和资金成本。

实际上,造车新势力在公关形象上的“互联网化”,极容易给外界一种类似于苹果将手机生产外包给富士康的既视感。

但事实上,代工生产在汽车业从不是主流,除同平台车型外,汽车生产线互相之间几乎完全无法兼容。

所以,如果将电动车的电池成本,类比为航空业的油价的话,反过来就很好理解为什么特斯拉能成为业界*,其中自建超极工厂在缩减整车成本上贡献巨大。

这一点从不同时间节点的财务比率也能看出:

(图:基石资本)

后续的剧本也不陌生,进入 90 年代后,美国航空业进入大规模的破产并购节奏。2005 年前,美国还有 9 家大型航空公司,而如今仅存的六家航空公司中,“四大”的份额已经高达 85%,且利润率逐步攀升。

背后的原因无外乎:

其一,四大航司股东高度重合,避免了价格战;

其二,受益于燃油成本降低,固定成本下降;

其三,外资持股比限制、机位瓜分等形成的护城河;

3 所以,新势力竞争的走势是……

在传统车企加大“新四化”力度的压力下,“降维打击”将会提前到来。新势力们必然面临来自资本方的更强的落地变现压力。头部厂商从二级市场找钱的动力会更强,中小玩家则会先一步迎来一波倒闭合并潮。

2019 年的玩家数会只少不多。其中,自建工厂进度极有可能成为最终的胜负手,当然也不排除传统车企接盘的可能。