近年来,随着中国经济发展步伐的加快,企业上市的需求增大。但由于中国A股市场较高的上市门槛、中国股票发行审核较长的周期、复杂的再融资程序、不稳定的政策性因素等原因,致使一批中企,尤其是未盈利中小科技型企业选择海外上市。在经历了大型国有制造企业为主力赴港上市,以及互联网企业扎堆赴美上市后,民营企业赴海外上市在境外政策利好的推动下,得到了极大的促进,目前已成为海外上市的主力军。2018年以来,全球资本市场环境发生重大转变,全球自由贸易体制屡遭挑战,全球投资信心得到一定打击。值得注意的是,中美贸易摩擦不仅影响中国市场预期,也引发美股市场的波动。但就历史来看,与全球各大市场对比来看,美股市场的抗压能力相对更加稳定。此外,美股价值投资理念更有助于新经济企业获得合理估值。在此背景下,清科研究中心联合基岩资本、基岩研究院共同发布了《2018年全球中概股市场研究报告》,为市场解密全球资本市场新环境下中概股海外上市的机遇与挑战。

目前,根据清科研究中心统计,2007年至2018年,中企于香港、美国两地交易所上市数量超过970家,是同期A股上市数量的四成左右。就历史来看,中国企业上市数量在2010年和2017年分别达到两次小高峰,这与国内IPO市场的市场环境紧密相关。随着国内IPO审核逐渐常态化,2017年A股IPO数量创历史新高,境外美股、港股上市数量均有所下降。2018年以来,在国内A股IPO审核趋严,IPO过会率大幅下滑的影响下,2018年中企境内上市数量仅106家;与此形成对比,赴海外上市中企数量创近年增长,上市中企数量共计126家,仅次于2010年海外上市数量,首次反超国内上市数量。

港股投资者偏爱传统行业蓝筹股,美股投资者偏爱具有高成长性的新兴行业企业

目前,整体来看,港股市场和美股市场对比来看,港股投资机构比较偏好蓝筹股,尤其是传统行业如金融、房地产、能源等领域的企业。新兴行业以中小企业为主,除非规模或名气较大,如腾讯和小米,否则上市后极易成为“仙姑”。美国投资机构则偏好选择有爆发力、有话题、成长性高的新兴行业企业,因此不少互联网、智能制造领域的企业在纳斯达克上市后都能获得较高的估值。尤其对于如中国等发展中国家的新兴行业企业,所属行业格局还不够稳定,因此企业具备颠覆市场的机会,这也是发达国家的成熟企业难以获得的。

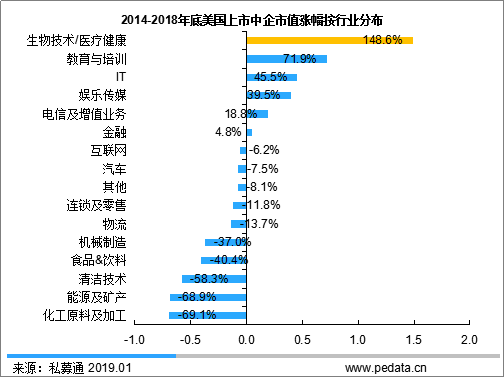

根据清科研究中心统计,从按行业市值增长幅度的角度来看,生物医药领域的中企市值增幅最高。根据清科研究中心统计,以2018年12月31日的市值相对上市首日市值的涨幅来看,2014至2018年底赴美上市中企中,生物技术/医疗健康行业市值平均涨幅高达148.6%;其次,教育与培训行业的美国中概股市值平均涨幅达到71.9%;IT行业美国中概股市值平均涨幅高达45.5%。可以看到,市值涨幅较高的行业相对偏向一些生物医药、TMT等领域。相反,一些传统行业的美国中概股企业市值表现堪忧。跌幅*的三大行业分别为化工原料及加工、能源及矿产、清洁技术,跌幅分别达到69.1%、68.9%、58.3%。

图1 2014-2018年底美国上市中企市值涨幅按行业分布

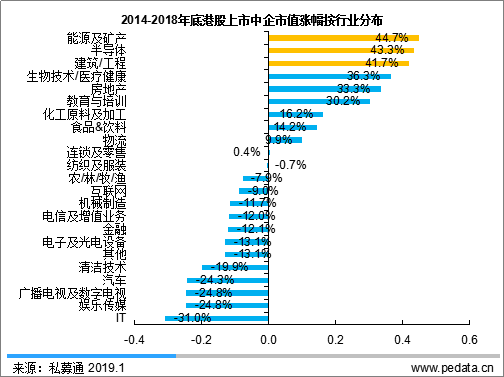

从按行业市值增长幅度角度来看,能源及矿产领域中企市值增幅最高。根据清科研究中心统计,以2018年12月31日的市值相对上市首日的涨幅来看,2014至2018年年底赴港上市中企中,能源及矿产、半导体、建筑/工程等传统产业的涨幅*。其中,能源及矿产行业的市值平均涨幅高达44.7%;其次,半导体行业的香港中概股市值平均涨幅高达43.3%;再次,建筑/工程行业的香港中概股市值平均涨幅达到41.7%。可以看到,市值涨幅较高的行业相对偏向一些传统产业领域。相反,一些新兴产业的香港中概股企业市值表现相对较差。跌幅*的三大行业分别为IT、娱乐传媒、广播电视及数字电视,跌幅分别达到31.0%、24.8%、24.8%。

图2 2014-2018年底港股上市中企市值涨幅按行业分布

投资者偏好与市场的投资者构成有极大的关联关系。目前来看,A股、美股市场投资者构成及投资者偏好差异较大,机构投资者的占比高低影响着证券市场的稳定性。清科研究中心根据Bloomberg以及Wind统计的数据,以截至2017年底A股投资者持股市值构成来看,个人投资者、企业、公募基金持股市值占比位居前三位,其中个人投资者、一般法人合计持股市值占比高达69%。而在美股市场,以公募基金为主的投资顾问持股市值高达76%。机构作为职业投资者,具有更广泛的信息来源、更成熟的投资理念和更为系统科学的交易操作机制,相对个人投资者具有更具优势。另外美股投资机构相对国内的机构拥有多种远期考核机制,有助于基金经理从长期受益*化的角度完成投资决策,实现价值投资。

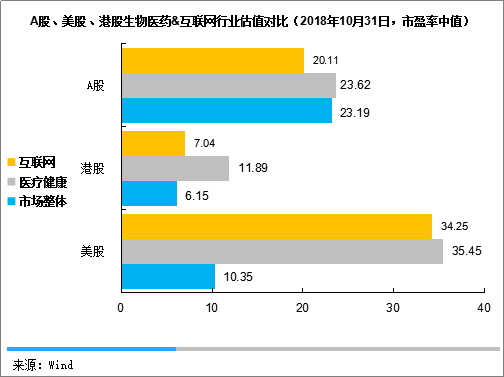

美股生物医药&互联网行业估值相对高于A股、港股市场估值

凭借市场规范、价格形成机制以及投资者构成等方面的*优势,美股体现出较高的价值投资稀缺性,有助于新经济企业获得合理估值。更进一步而言,美股对TMT/医药等新兴产业的估值高于A股。目前,生物医药和互联网行业作为目前两大投资热点,一直备受市场关注。目前,在A股、港股、美股三大市场,投资者均给予了生物医药、互联网行业较高的估值,而港股、美股市场两大行业估值更是显著高于A股。根据Wind数据,以2018年10月31日市盈率中值来看,在美股市场,互联网行业市盈率中值达到34.23倍,是美股市场整体市盈率中值的3倍有余;生物医药行业市盈率中值达到35.43倍,达到美股市场整体市盈率中值的3.5倍。在港股市场,互联网行业市盈率中值达到7.04倍,超越港股市场整体市盈率中值;生物医药行业市盈率中值达到11.89倍,达到港股市场整体市盈率中值的近2倍。

图3 A股、美股、港股生物医药&互联网行业估值对比(2018年10月31日,市盈率中值)

从投资者偏好来看,互联网、智能制造等新兴领域企业在美股易获得高估值。美股投资机构偏好具有高成长性的新兴行业企业,而港股以成熟稳健著称,投资机构偏好房地产、金融、能源等传统行业的蓝筹股。另一方面,美国纳斯达克以高科技上市公司闻名全球,所以美国的投资机构对高科技公司比较了解,也愿意给这些企业很高的估值。尤其中国市场持续受到美国投资者的看好,中概股中阿里巴巴、唯品会、网易等企业在业绩的强劲支撑下,得到了资本市场的认可,都获得了不亚于A股市场的估值。

一二级市场投资者“价值观”存差异,独角兽上市后面临“破发”压力

一直以来,各股权投资机构都以捕捉到独角兽企业作为出色投资业绩的典型象征。独角兽企业在一级市场获得高估值的同时,二级市场成绩却不尽如意。尽管2018年以来,各地资本市场为争抢独角兽企业开通了上市“绿色通道”,如A股为特定行业企业开通快捷通道,纽交所允许公司直接上市,港交所允许“同股不同权”公司上市,但均出现了独角兽企业上市后估值倒挂或总市值下行的情况。

独角兽企业上市后股价走势不尽如意,受到很多因素影响。国内一级市场在优质项目逐渐减少的情况下,独角兽企业吸金能力显著增强,估值被非理性推高,部分独角兽企业估值在上市前已存在泡沫。而从二级市场估值角度来看,A股整体市盈率高于美股和港股,因此选择境外上市的企业较难获得A股对应行业的高估值。今年在国际贸易摩擦持续升温的环境下,二级市场尤其是美股和A股,均产生了一定的震荡。

此外,一、二级市场投资者“价值观”差异也是非常重要的一个因素。近年来以阿里巴巴、京东、网易、腾讯等为代表的一大批新经济企业在美股、港股上市,且均获得不错的估值水平。二级市场投资机构对中国的发展现状和投资机会已经有了一定认识,但仍存在难以认同某些企业商业模式的情况。因此普遍来看,以科技创新为核心竞争力的中概股更受二级市场投资机构青睐,如蔚来汽车于9月在纽交所上市,上市后20日内涨幅达到18.1%;生物科技公司信达生物于10月在港股上市,上市后20日涨幅达到39.5%。而以商业模式创新胜出的独角兽企业,均在上市后出现了不同程度的下跌。

一级市场的投资机构是在具备行业长期研究经验的基础上,对被投企业进行深度调研后作出的投资选择。对于二级市场境外投资机构来说,对中国市场了解并非十分透彻的,仍会存在盲区。加之不同市场投资机构各异的投资偏好,在国内一级市场获得高度认可的独角兽企业,不一定能够获得二级市场投资者的青睐。

面对境外资本市场的国际投资者,防止机构“狙击”是中概股重要自保策略

由于中国的资本市场起步晚、发展历程短,存在投资者结构不成熟,价格形成机制不完善等问题。因此,国内企业A股上市后往往可以获得高额估值,相关投资方也可获得可观回报。在这一大背景下,大量投资者与企业将IPO视作毕其功于一役的“决战”而缺少对上市后企业治理和信息透明的重视。若具有此类问题的企业赴海外上市,将面临美国成熟证券市场的多重考验,包括但不限于监管部门处罚、投资者集体诉讼、空头势力蓄意做空等。

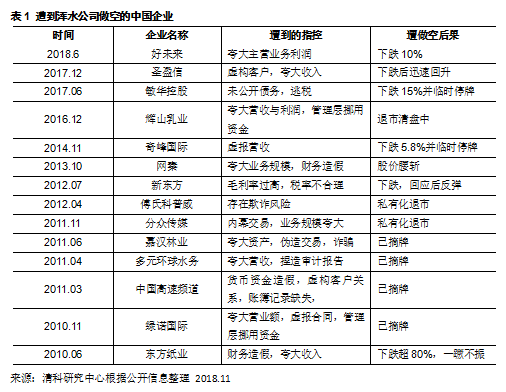

2010年开始,多家美股上市的中企由于财报造假、挪用融资、关联交易及信息披露不到位等原因遭到浑水公司(Muddy Waters Research)的做空,损失惨重;部分企业甚至遭受了停牌或摘牌等处分。对于在海外上市的中企及投资者而言,文化差异和企业治理中存在的漏洞同样是不可忽视的风险点之一。

除浑水公司之外,全球资本市场中从事专业做空的机构仍有多家,如香橼、匿名分析、Glaucus Research以及Emerson Analytics等。与浑水类似,大部分专业的做空机构所采取的策略大同小异,常见手段包括质疑夸大收入、压低成本、关联方交易、管理层不当行为等。历史上遭做空的企业虽然确实有一部分存在伪造财物数据的情况,但也不乏业务真实,但因为信息披露等不符合交易所规范而出现的“误伤”情况。因此,中概股去往海外市场发展,不仅需要专注公司业务发展,也要“入乡随俗”地做好合法合规动作,降低遭受做空的风险。

目前,国内专注美股中概股业务的机构尚有限,基岩资本属其中之一,长期深耕美国资本市场,曾协助中概股企业成功击退做空机构袭击。其中,比较成功的案例有猎豹移动事件。2017年10月26日,猎豹移动(CMCM)突遭美国做空机构Prescience Point Research的做空,股价一度跌幅超过10%,达到历史*价7.54美元。而猎豹移动是基岩资本长期关注中概股,在发现做空机构袭击之后,果断采取对猎豹移动的建仓策略,增加对猎豹移动的持股,最终猎豹移动股价当天上涨12.55%收于9.06美元。也就是说,在被做空跌至7.54美元后,股价已触底反弹超20%。基岩资本帮助猎豹移动打破了“被做空必然暴跌”的铁律,不仅在公司尚未回应前,股价能够保持稳定,而且在回应之后股价立马出现了强势上涨,使做空机构损失惨重,为中概股维护自身市值的稳定保驾护航。

另外,除上述以财务盈利为目的的做空机构外,中概股还需警惕国家之间因政治或经济利益冲突可能存在的风险。2018年中美贸易摩擦中,中兴集团因“违反禁令与伊朗贸易”而遭受巨额罚款,此次事件不仅使股份市值受到重创,也严重影响了公司业务的正常开展运营。

总结:整体来看,面对新的市场环境,中企在赴海外上市市场选择方面应综合考虑,包括:自身的业务发展需求,境外市场的投资者偏好、市场估值水平以及政策环境等各方面。目前,港交所实施新政积极拥抱新经济,港股估值短期内将处于逐步修复阶段;而美股市场受中美贸易战等影响短期处于震荡回调阶段,但美股市场目前是全球交易量*的证券市场。2008年以来,美国三大股票指数一直保持稳定且持续的高速增长状态。其中,纳斯达克指数累计上涨了388%, 道琼斯工业指数累计上涨了204.97%,标普500累计上涨了221.42%,美国三大股指以持续稳定的高涨幅领跑全球市场。即便在2008年全球金融危机时期,全球市场下滑背景下也保持了较强的防御能力。目前来看,美联储加息放缓,我们预计2019下半年货币政策有望转向宽松,长期来看将利好全球新经济板块。

如欲深入了解《2018全球中概股市场研究报告》,可点击以下链接免费下载全文: