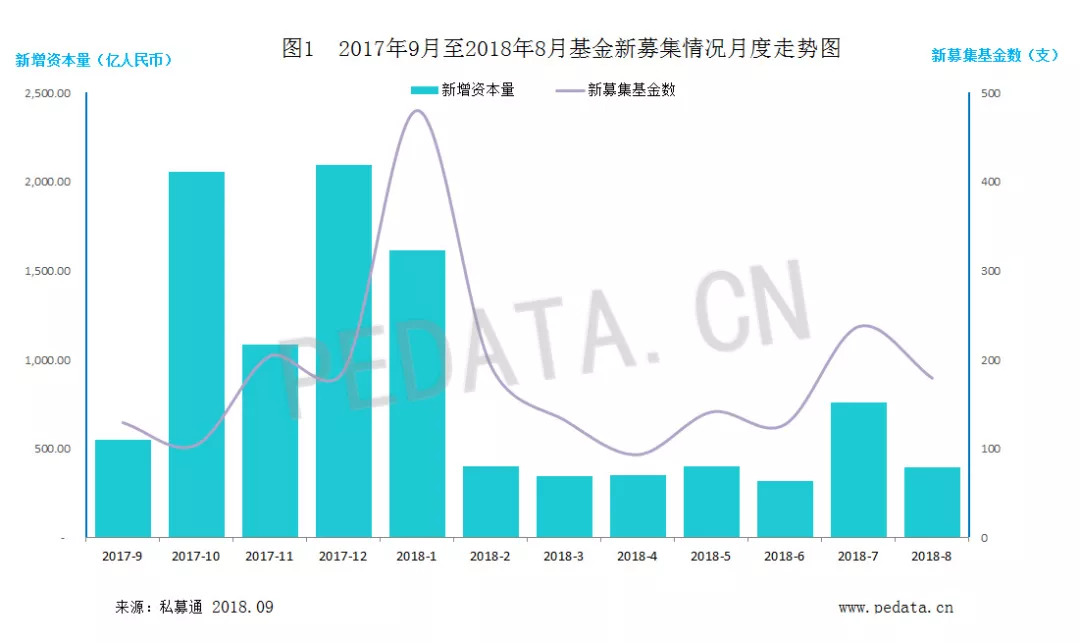

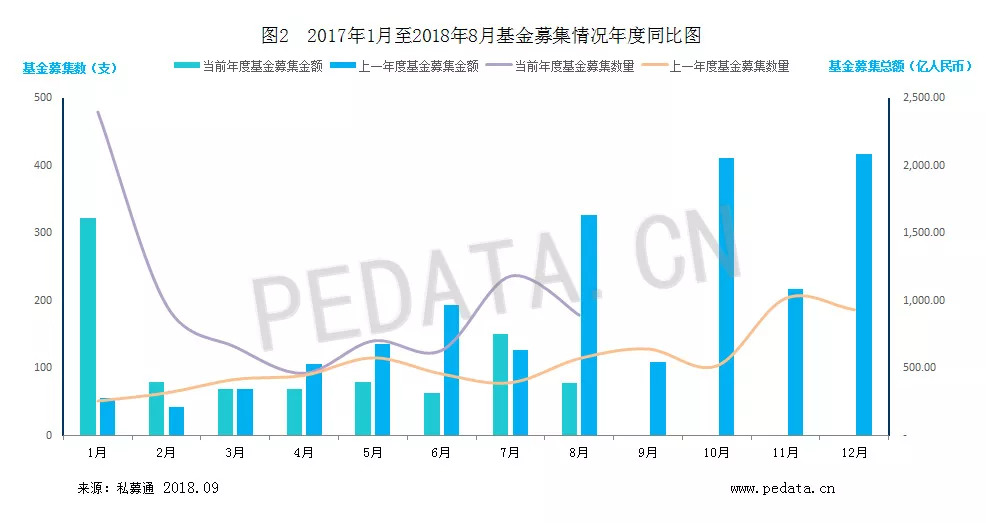

据清科旗下私募通数据统计,2018年8月中国股权投资市场共计178支基金发生募集,环比下降24.9%,其中披露募资金额的116支基金共募集295.46亿元人民币,环比降低61.1%;新设立基金共计175支,环比上升30.6%,其中披露目标规模的基金26支,计划募资601.25亿元人民币。综合来看,本月VC/PE募资市场再次遇冷,基金募集数量和金额均有小幅回落。从国际经济形势来看,中美贸易战持续升温,保护知识产权成为应对重点;从国内金融市场环境来看,2018年8月21日,广州市工商行政管理部门要求全省范围暂停接受名称和经营范围包含“金融”、“资产管理”、“理财”、“基金”、“基金管理”、“投资管理”、“股权投资基金”、“网贷”等字样的公司注册申请,至此,一线城市北上广深均暂停投资类企业注册,沿海省份中的浙江、江苏、山东、福建等地也仅有极少数基金小镇还能注册,但相应的标准要求较高。工商注册的限制给募资端造成了一定压力。

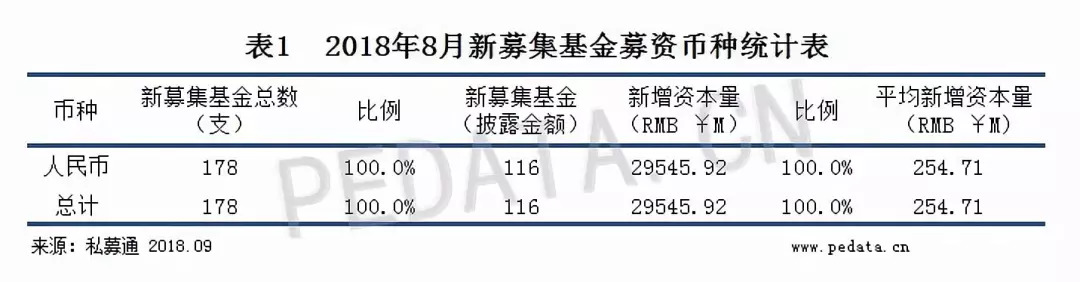

8月新募集基金环比回落,人民币基金占比100%

从基金币种来看,2018年8月新募集基金中,无外币基金发生募集,新募集人民币基金178支,占比100%,披露金额的116支基金共募集295.45亿元人民币,仅1支基金募资规模超过20亿元人民币,平均募资规模2.55亿元人民币,仅为7月平均募资规模的近1/2。

从基金类型来看,成长基金及创业基金仍占主导地位,本月共新募集174支,占比达97.2%,募资金额289.58亿元人民币;新募集基础设施基金3支,共募集100.51亿元人民币;房地产基金及并购基金各募集1支。

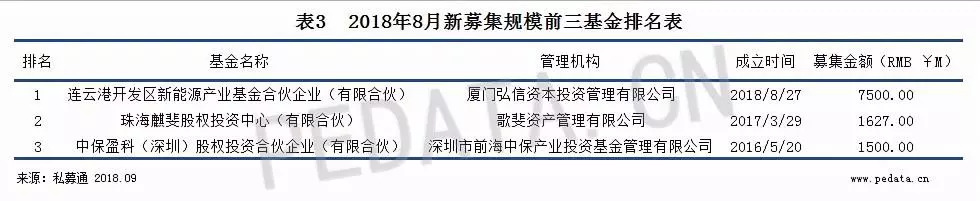

从募资规模来看,在8月新募集基金中,连云港开发区新能源产业基金合伙企业(有限合伙)以75.00亿元的募资规模排在*,由亭林资本(珠海)投资管理合伙企业(有限合伙)、浙江恒杰实业有限公司及江苏新海诚金融投资集团有限公司共同发起设立,厦门弘信资本投资管理有限公司负责管理。

排名第二的基金是珠海麒斐股权投资中心(有限合伙),由歌斐资产管理有限公司负责管理,该基金主要对与诺亚集团有高度战略协同性的泛金融公司进行少数股权投资,投资范围包括但不限于科技金融行业的创新公司(包括支付、保险、存贷款、融资、投资管理和市场服务板块)、兼顾和诺亚有产品联动效应的泛金融行业,如消费金融、汽车金融等线下优质企业、围绕诺亚客户服务为核心的相关领域的公司等。本月共募集16.27亿元人民币。

排名第三的是中保盈科(深圳)股权投资合伙企业(有限合伙),由深圳市中洲资本有限公司与西藏中平信创业投资管理有限公司共同发起设立,深圳市前海中保产业投资基金管理有限公司负责管理。本月共募集15.00亿元人民币。

8月百亿级半导体基金设立,助力集成电路产业发展

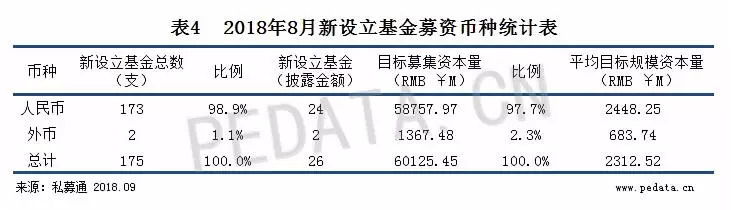

清科旗下私募通统计显示,2018年8月新设立基金共计175支,其中披露目标规模的基金26支,计划募资601.25亿元人民币。从基金币种来看,2018年8月新设立人民币基金173支,平均目标规模为24.48亿元人民币;外币基金2支,平均目标规模6.84亿人民币。外币基金中,全球数字金融生态基金目标规模1.00亿美元,由上海分布士投资管理有限公司、WBF纽约世界区块链大会及优势资本(私募投资)有限公司共同发起设立,上海分布士投资管理有限公司负责管理,基金投资方向将重点聚焦于数字金融行业的生态投资与布局,如交易所、钱包、托管、安全、审计、清算、平台、媒体等,坚持增量投资逻辑和全球化布局,打造开放的生态,为所投项目赋能,聚焦于资产储存,发行与交易,资产管理,资产保险,生态服务五大方面;智源基金目标规模1.00亿美元,由SmartMesh与起源资本共同发起设立,起源资本负责管理,基金投资方向为SmartMesh生态领域离线通信技术、Mesh芯片、物联网相关方案和应用、边缘计算和边缘存储等领域的优质项目。

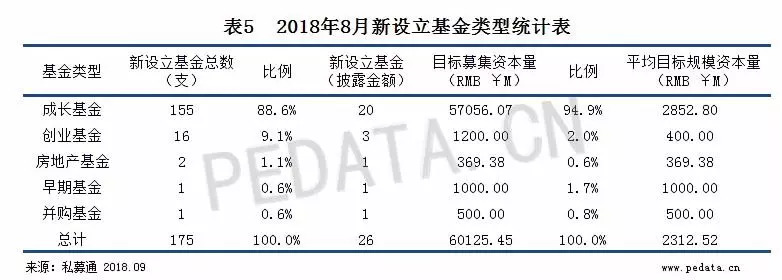

从基金类型来看,2018年8月新设立的175支基金中,有155支成长基金,占比最多,为新设立基金总数的88.6%,其中披露目标规模的基金有20支,计划募资570.56亿元人民币;创业基金16支,占比9.1%,数量位居第二。此外本月还有2支房地产基金、1支早期基金及1支并购基金发起设立。

从目标规模来看,8月新设立的基金中,目标规模*的是重庆市经济和信息化委员会为加快重庆市集成电路产业发展设立的总规模500.00亿元人民币的重庆半导体产业发展基金。此外本月另有6支聚焦于半导体及集成电路相关产业的基金设立。在“中国制造2025”行动纲领的指导下,加上近期中美贸易战不断升温,未来资本将更多关注半导体、集成电路相关领域,提升我国科技自主研发能力。

国务院金融稳定发展委员会召开第二次会议,多措并举为实体经济“输血通脉”

国务院金融稳定发展委员会8月召开第二次会议,仍将提高服务实体经济的能力和水平作为重点,在外部不确定性不断增加的环境下,要更加精准地应对,打通货币政策传导机制,解决实体经济融资难、融资贵的问题。会议指出,一是处理好稳增长与防风险的关系。在坚持推进供给侧结构性改革的前提下,注意支持形成最终需求,为实体经济创造新的动力和方向。二是处理好宏观总量与微观信贷的关系。在把握好货币总闸门的前提下,要在信贷考核和内部激励上下更大功夫,增强金融机构服务实体经济特别是小微企业的内生动力。三是发挥好财政政策的积极作用,用好国债、减税等政策工具,用好担保机制。四是深化金融改革,完善大中小金融机构健康发展的格局。五是健全正向激励机制,充分调动金融领域中人的积极性,有成绩的要表扬,知错就改的要鼓励。六是持续开展打击非法金融活动和非法金融机构专项行动,依法保护投资者权益,维护金融和社会稳定。

私募资产配置基金问世,投资者实现跨类型投资

8月29日晚,中基协发布《私募基金登记备案相关问题解答(十五)》,私募资产配置基金管理人将开放备案申请,自2018年9月10日起,已在协会登记的私募基金管理人,可申请变更登记为私募资产配置基金管理人。私募资产配置基金应当主要采用FOF的投资方式,80%以上的已投基金资产应当投资于已备案的私募基金、公募基金或者其他依法设立的资产管理产品。由此可见,私募资产配置基金可作为LP向股权投资基金出资,且投资限制相对较小,未来股权投资市场募资端的资金来源将更为灵活。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

田源

电话:+8610-64158500-6639

邮箱:soltian@zero2ipo.com.cn