在经历一段时间的沉默后,世纪互联(股票代码:VNET)的私有化又有了新进展。

4月30日凌晨,五一假期*天及美国股市关盘后的特殊安静时段内,世纪互联悄然宣布旗下全资子公司——北京毅云已同意向一批机构投资者发行17.5亿人民币亿的可转换债券。

这些机构投资者包括北京诺源创新股权投资中心、上海国投协力发展股权投资基金、宁波华盖德滔投资公司、深圳前海方圆顺金投资公司等。

世纪互联拟使用可转换债券募集资金的用途包括:偿还其现有海外发行的人民币债券,补充世纪互联日常营运资金及其他一般企业用途。

该可转换债券将在首次付款后第60个月到期,利息率为零。债券持有人有权选择,在首次付款后的13个月至48个月内将可转换债券转换为美国存托股份(ADR)代表的公司股票。

若该债券在首次付款日期后60个月内不能转换成世纪互联ADS或其运营实体——北京世纪互联宽带数据中心有限公司(简称“世纪互联北京”)的股权,投资者可通过书面通知要求北京毅云偿还贷款本息。贷款利息按年复合利率8%计算(在其他两种情形下则为6.55%。)

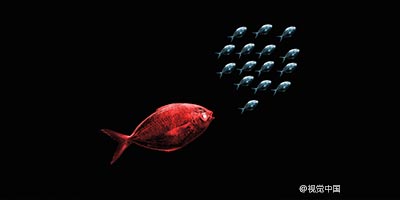

私有化买方团竞争加剧 暗流涌动

资本市场背后往往暗藏波涛。世纪互联私有化公布以来,买方财团各派系之争似乎愈演愈烈。

2015年6月10日,世纪互联宣布公司董事会经收到董事长陈升、金山软件和紫光国际联合发出非约束性私有化要约。 “雷军(微博)系”以*大股东的身份亮相世纪互联私有化。

公开资料显示,金山软件和小米均为小米CEO雷军系企业,雷军系一共持有世纪互联14.1%股权,拥有30.4%的投票权。

雷军系超越淡马锡为世纪互联*机构股东,并与陈升并列拥有世纪互联*投票权——30.4%。雷军意欲将世纪互联纳入囊中的资本战略意图已显而易见。

在世纪互联宣布私有化不久,就有媒体分析报道世纪互联管理团队已联合清华系资本大鳄——紫光集团打响了股权保卫战。

分析人士认为,紫光董事长赵伟国近年再三强调紫光战略定位和布局方向“芯+云”。锐迪科、展讯、华三服务器及基础网络硬件:芯和网络硬件都有,现最渴求数据中心和云服务。

世纪互联占据电信中立IDC*市场地位,云计算服务方面又与微软、IBM全球两老大都存在紧密战略合作关系,世纪互联非常有机会成为紫光集团战略布局中的重要协同力量。

这次世纪互联可转债的发行,意味着嗅觉更加敏锐、反应更加迅速的神秘资人已完成布局和直接入场。

据悉,此次世纪互联可转债由有央企背景的国家开发投资公司旗下国投创新基金领投。

一方面是国投系力量在信息技术和电力领域的资本布局正在寻求与世纪互联网络空间基础设施战略的深度结合;另一方面,世纪互联私有化买方财团构成可能再次发生了重大改变。

知情人士透露,世纪互联此前在海外发行有20亿人民币“点心债”,由此产生利息支出每年高达约1.4亿左右。

这次发行可转债所获得的资金将主要用于偿还利息较高的海外“点心债”。由此可大幅降低公司每年承担的财务费用,直接改善公司的盈利表现。

同时,可转债的发行和海外“点心债”的偿还过程中,相当于在私有化没有开始就提前启动了拆VIE法律构架的实质性动作。

分析认为,结合潜在私有化交易观察世纪互联这次可转债,有“明修栈道,暗度陈仓”意味。