2011年加入真格基金到现在近五年时间,方爱之已投资了近百个项目,其中不乏如51talk(线上英语培训)、大姨吗(月经期助手APP)等如今蒸蒸日上的明星创企。而另一面,方爱之坦言,真格基金也太遗憾由于种种原因当初与滴滴打车、罗辑思维等擦肩而过。

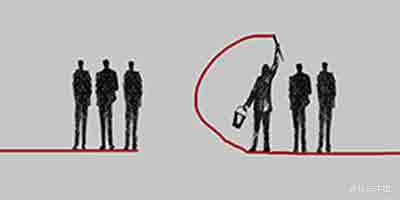

她的观点是:得,往往很大原因在于看对了人;失,有时恰恰是过于在意“势”。

为什么和“思势”相比,更注重“看人”

作为天使机构,真格基金沿续创始人徐小平以“思人”著称的投资风格,听起来似乎比较务虚。但有时投资行为又似乎确实倾向于某种借“势”,比如不久前投资了几家magic模式的项目(注:Magic模式主要基于大数据、AI智能、人工客服等,为用户提取需求,将标类、非标类服务通过匹配度分析,把需求分发给指定的服务提供商,满足用户的需要)。

“其实回过头来我们发现,虽然没有刻意去找magic模式项目,但却投到了好几个——主要原因在于投到了几位优秀的创业者,他们自己本身就明白应该做什么。”方爱之称,真格没有像多数天使机构那样系统地观察某些领域,但说到要不要具体地观察,内部也在讨论。不过更多时候只是因为投对了人而投到了某个前沿领域。”现在也很难说按行业来扫对我们而言是不是一个很好的策略。如果真这样按行业来扫,很可能就错过了一些对的人。“

“这些*秀的人,*在他们做创业这个事之前就知道他、认识他。如果不通过一些渠道来认识他们,到他们创业之后再接触到,有可能就太晚了——很可能已经过了天使阶段。如果在尚未创业或将要创业的阶段认识,那他们创业时就很可能会找到我们。所以可以说真格是花了大力气去找这些人。”

这样听起来比较“Pre天使”的动作更像是一种感情上的预热交流。

“早期天使投资,都想找到优秀的人。但我们不能仅仅依靠自己现有的圈子(如校友圈、职业圈、社交圈等)来接触人。”所以每年徐小平和王强凭借自身影响力在很多大公司和海内外高校演讲之外,真格近来尤其注重和一些优质项目进行合作。

几天前,徐小平与罗辑思维罗振宇发起了一个“学习小组”计划——两人给自己办了一个号称永不毕业的学习班“创业同学会”,每期邀请18位年轻人、创业者和有想法的终生学习者一起参与进来。

“和罗辑思维合作,一个主要原因是我们看到有很多优秀的创业者在关注罗辑思维,如果我们能和这群有想法的创业者多多交流沟通,是很不错的一件事。”方爱之觉得这也可以看作是接触广泛优秀创业者(包括潜在创业者)的一个渠道。

如何把“看人”沉淀成一种方法论

非标品,拿什么来量化?

新东方的特殊创业背景可以说使徐小平和王强有过“阅人无数”的经验,这种“看人术”在后来做天使投资时得到了很大发挥。方爱之2011年加入真格基金后,建议可以把这种对人看起来似乎带有感性彩色的判断沉淀为一种方法论。后来这个事情是这样操作的:结合徐此前讲的所有投资创业者故事,分析当时为什么投或不投。根据这些创业者身上具备的素质,整理出13个判断标准,分别为:

·Leadership领导力

·Decision making决策力

·Vision视野

·Ability to learn学习能力

·Passion激情

·Flexibility变通

·Integrity 真诚

·Business sense商业头脑

·Common sense常识

·Authenticity基因

·Commitment/perseverance承诺/坚持

·team团队

·Charisma 魅力

其中每一项标准是10分。

“我们还把这个标准和当时一些公司的估值做了对比,在一定程度上验证出判断还是蛮对的。”方爱之介绍,现阶段又增加了3项,变成了16项,并且很期待创业者可以在某一项是满分。

不过当真格的投资团队逐渐将这些标准熟悉之后,已经不用机械地去打分评判。只是每当有新人加入时,大家还是会不断地对这些标准进行讨论,保持一种自我学习和反思的状态。

“有时看到让自己眼前一亮的好项目,会有种特别激动非投不可的感觉。”说起不久前在某创业真人秀节目上见到的一个创业者,“一开始我是比较讨厌的,因为他一上台说话总是夹着英文。我就觉得为什么一个中文电视节目你总要说英文。”方爱之坦言。“但是后来就不讨厌了,因为发现他从来没有留过学,但英文真的说得特别好,而且对项目理解思路很清晰。所以我觉得这个人的学习能力很强,当场就给了他termsheet(投资意向书)。”

“选择投资的创业者,往往都是和他们聊的时候,我自己由衷地佩服他们,想和他们多聊一会儿。以前徐老师就说,你看你愿不愿意和一个人吃饭。有时你遇到一个特别有意思特别聪明的人,是有一种特别想和他学习的冲动的。”

也有“看错人”的时候。“出现过一些有问题的例子,比如一个创业者可能个人能力很强,有很好的技术,但或没有感染力,或没有找对方向,或是不接地气,或是缺乏某一方面经验。”方爱之觉得这种情况就需要去启发他“脑子里的某些东西”,甚至帮他找到更合适的CEO或攒起一个核心团队。

当然,判断失误是必然有的,这对于所有风投行业来说,都是一个大概率事件。所以真格也不例外。

方爱之坦言,确实对曾经与滴滴打车、罗辑思维等项目错过有些遗憾。回过头看,有时是没有主动关注该领域,有时则因为过于在意股权结构等问题了。

她举例称,当时真格已经投资过同为打车软件的“摇摇招车”,所以再看滴滴时,由于小轻忽而与其擦肩而过。“从这件事上,今天做投资决策时很注意借鉴。比如现在我们看直播行业,虽然我非常喜欢‘在直播’这个项目,但如果真觉得映客有潜力,我们也会投。虽然(在直播领域里)我们已经投资过一个了,但不想再犯以前错过滴滴的这种错误。”

那么是否会选择竞品双投?

“一般情况下不会,但是早期如果有某个创企有成长潜力,我们也会考虑。”方爱之仍以之前投的几家magic模式创企举例。“有创业者也会问,你们为什么投了我,还投了另外谁谁。”其实同一个领域里,创业者之间大都认识,很多人也能理解。

“后来有两家不做了,现在就剩一个。所以早期项目发展情况是一直在变的。其实没问题的,不过我们一般在最开始的时候也很小心,即便这样投,一般都会经过创业者同意。”