晶科电子(2551)成5千倍超购王! 百惠担任联席账簿管理人及联席牵头经办人

11月8日早上,广东晶科电子股份有限公司(下称“晶科电子”),股票代码2551.HK,以每股定价3.61港元,正式登陆港交所,由百惠金控团队担任联席账簿管理人及联席牵头经办人。

百惠金控得悉,在上市首日,晶科电子的超额认购倍数已达5677.83倍,正式*今年IPO新股的“年度认购王”之位,并列港股2018年3月28日以来超购倍数排名之首,充分体现了市场对晶科电子的高度认可和期待,股况气势如虹。

晶科电子在公开发售阶段展现出市场积极反响,其孖展认购于11月5日截止时,已超额认购逾5267.60倍,其中百惠金控的孖展额达逾亿港元。此前,晶科电子于2024年10月31日至11月5日进行了全球招股,发行约3660万股H股,招股价为每股H股3.61港元,预计最高集资额约1.2亿港元。

从认购倍数来看,晶科电子本次以超购5677.83倍的出色表现,打破2024年度超超越6月在创业板上市的优博控股(8529.HK)的2503倍,以及元续科技(8637.HK)的2500倍。这反映了港股IPO参与人数有回暖趋势,一定程度上提振了投资者对新股的信心。此前,同由百惠金控团队助力的IPO项目,如汽车街(2443.HK)、一脉阳光(2522.HK)、富景中国(2497.HK)、及EDA集团控股(2505.HK)的认购倍数均超百倍。

根据晶科电子的招股书,公司计划将所得款项净额约64.1百万港元用于以下方面:70%用于扩张汽车智能视觉产能,以满足客户需求并提升产品竞争力;20%用于技术创新及产品升级,包括建立研发中心和支持CNAS认证实验室,专注于LED器件和模组的研发;6%用于支持新研发中心的研发项目,加强创新研发能力;剩余约4%将作为公司的营运资金,支持日常运营和业务的持续发展。

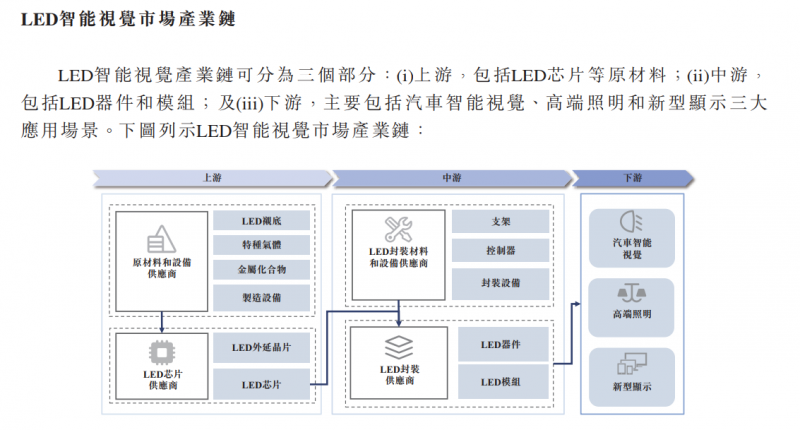

自2006年成立以来,晶科电子一直致力于为汽车智能视觉、高端照明及新型显示领域提供智能视觉产品及系统解决方案。公司将LED技术与集成电路(IC)、电子控制、软件、传感器及光学等技术相结合,拥有多种“LED+”技术,如极氪007车尾灯、星瑞车尾灯及领克06 EM-P车尾灯等核心产品。

图片来源:晶科电子招股书

晶科电子的业绩表现亮眼,今年首5个月收入达到人民币8.43亿元,实现35%的同比增长;利润为人民币3,217.3万元,同比增长1.27倍。同时,百惠金控根据灼识咨询的资料,公司在汽车智能视觉市场前景广阔。中国作为全球*的乘用车市场,2023年销量达到2,640万辆,占全球市场的34.9%,预计到2028年销量将达到3,000万辆,2023年至2028年的复合年增长率为2.5%。随着汽车智能视觉技术的发展,百惠金控期望晶科电子能够满足各类汽车的需求,继续稳固的市场*地位。

作为本次IPO项目的联席账簿管理人及联席牵头经办人,百惠金控团队积极利用自身资源,全力推动其晶科电子在香港上市,进一步提升企业价值和竞争力。晶科电子此次*港股“年度超购王”之位,百惠金控对其在资本市场的发展潜力充满信心,能够提升海内外营销能力、扩大销售渠道及客户群,同时也为投资者带来丰厚的回报。

重要声明:以上内容由百惠金控提供,仅作参考,并不能完全代替投资者的判断和决策。投资者需要根据自身风险承受能力情况和需求,建议进行分析和评估,以制定最合适的投资策略。

百惠金控,旗下的百惠证券(中央编号: BPQ161)获香港证监会发牌进行*类及第四类受规管的持牌活动。同时,旗下的百惠资本(中央编号: BSM550)持有第六类牌照,并且拥有保荐人资格。

相关资讯

- 医渡科技2025财年中期亏损持续收窄,大模型应用再提速

- 惠云钛业:实施精品战略,提升公司产品优势

- 北京协和医院-云知声荣获2024全国智慧医保大赛一等奖

- 鼎阳科技Q3业绩点评:高端化战略成效显著,62.08%毛利率水平打造稳健增长业绩曲线

- 针对中小微企业发展难题,深度数科给出票据生态标准化建设解决方案

- 双“益”为本 深度数科打造一体化票据生态,进一步服务实体经济

- 脑洞大开 年轻人双十一用开拍App日更百条短视频带货

- 比克电池占孝云:多款半固态电池产品通过针刺试验

- 宜宾市商业银行:上半年经营稳中向好 金融服务实体质效并进

- 乐清电气产业带高质量发展背后 京东工业通过数智供应链推动降本增效

- 东方之约 再续新篇