AI浪潮顺势而为,工业富联投资价值分析

导语: 2023年,随着ChatGPT持续火爆,大型语言模型和生成式AI备受关注,AI应用如雨后春笋般涌现。受益于AI的兴起,国内AI产业链公司无论是在财务业绩还是股票市场,都有着不俗的表现。其中*代表性的就是工业富联(601138.SH),公司是全球*的高端智能制造商和科技服务整合解决方案提供商,也是目前全球AI产业链中不可替代的重要一角。

工业富联成立于2015年,公司地址位于广东省深圳市龙华区龙华街道东环二路二号富士康科技园C1栋二层,2018年6月登录上交所主板,股票代码601138。截至2023年末,公司控股股东为China Galaxy Enterprise Limited(中坚企业有限公司),直接、间接合计持股61.69%,最终控制方为鸿海精密,但公司不存在实际控制人。

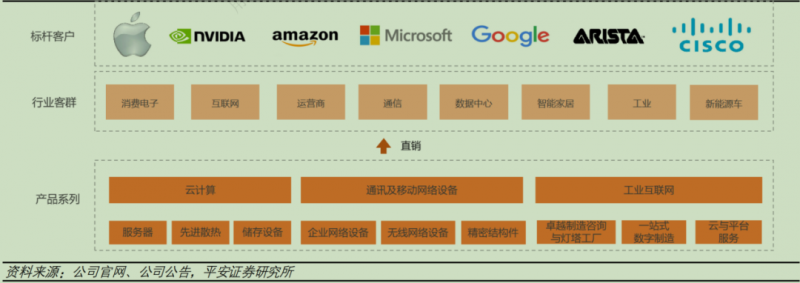

工业富联的主营业务为通信网络及移动网络设备、云计算、工业互联网;主要产品有网络设备、电信设备、通信网络设备高精密机构件、服务器、存储设备、云服务设备高精密机构件、精密工具、工业机器人等。

根据工业富联2023年年报数据:通信及移动网络设备收入2,789.76亿元,收入占比58.57%;云计算收入1,943.08亿元,收入占比40.79%;工业互联网收入16.46亿元,收入占比0.35%;其他业务收入14.1亿元,收入占比0.30%。

一、AI正处行业风口,公司牢抓该黄金机遇;多年横向和纵向布局,提升自身技术实力和供应链能力,终成电子产品设计和制造领域“全能型”国际化企业

工业富联业务涉及到AI、消费电子、工业互联网等多行业,这些行业的发展现状,对工业富联的业务起着巨大的推动作用。

当下,数字经济的迅速发展正在为人工智能产业提供良好的发展条件和技术环境。人工智能作为关键性的新型技术能力,也正在被视为推动数字化经济发展的重要引擎。根据2024年《“十四五”数字经济发展规划》,到2025年,包含AI算法、算力等在内的数字经济核心产业增加值将达到13.8万亿元。作为新一轮科技革命和产业变革的重要推动力,人工智能也将成为塑造数字经济发展新优势的重要手段。

生成式AI自2023年爆发以来,大模型产品迭代如火如荼,“AI+”创新应用不断落地,产品应用在医疗、交通、办公、金融支付等多个行业领域均有落地,并带动算力需求持续成长。在AI技术渗透率不断提升的背景下,各家厂商不断扩增资本支出布建AI算力及企业生成式AI模型落地,使AI训练及推理服务器需求持续成长,高速交换机也迎来快速增长机遇。根据Trendforce研究报告,2024年大型云服务商及品牌客户等对于AI服务器的需求未歇,预计2024年AI服务器全年出货量达167万台,年增率达41.5%。Dell’Oro及IDC等研究显示,随着AI数据中心的建设和升级热潮,网络交换机市场将迎来蓬勃发展,预计2023-2026年间,AI数据中心网络交换机的收入复合年增长率将达到55%。同时,AI算力需求爆发也将推动数据中心用交换机向800G加速升级。

随着人工智能大模型的加速发展,智能手机也正在拥抱这一新机遇。根据IDC数据,2024年全球新一代AI手机出货量将达到1.7亿部,占智能手机整体出货量的15%。

根据中国工业互联网研究院发布的《中国工业互联网产业经济发展白皮书(2023年)》显示,2023年我国工业互联网产业增加值贡献规模达到4.69万亿元,工业互联网带动一、二、三产业的增加值规模将分别达到0.06万亿元、2.29万亿元、2.34万亿元。“综合型+特色型+专业型”工业互联网平台体系持续健全,工业互联网平台进一步赋能设备、赋能企业、赋能设备,推动产业升级。

作为全球*的高端智能制造商和科技服务整合解决方案提供商,工业富联不管是在研发还是生产制造方面几乎是“全能”般的存在,它的主营业务和客户群体如下:

让我们一起看看,按照业务类别,工业富联这些年的业绩表现:

通信及移动网络设备业务:产品主要包括高速交换机及路由器终端精密结构件、网通设备。高速交换机及路由器的客户主要是思科、HPE、华为等,2023年工业富联的市场占有率超过75%。终端精密结构件主要是指智能手机高精密机构件,客户主要是苹果等智能手机厂商。网通设备包括基站、光传输设备等,客户包括华为、思科、苹果、亚马逊等。从2015年到2023年,通信及移动网络设备收入从1,551.25亿元增长80%至2,789.76亿元,CAGR为8%,其中2027年、2018年和2022年的涨幅相对较大。通信及移动网络设备业务是工业富联营业收入和毛利占比第 一的业务,营收占比超过50%毛利占比超过70%。该类业务规模较大,毛利率不高,2023年毛利率和2022年相比略有增加。详见下表、图(单位:亿元)。

云计算业务:产品主要包括AI服务器、数据中心、存储设备和云服务设备高精密机构件,海外客户包括英伟达、亚马逊、戴尔、微软、甲骨文等,国内客户包括京东、阿里巴巴、腾讯、字节跳动、中国移动等。从2015年到2023年,云计算收入从954.02亿元增长1.04倍至1,943.08亿元,CAGR为9%,2017年、2018年和2022年,公司的营收都取得了可喜的增长成绩。收入占比和毛利占比整体呈现增长趋势,毛利率虽不及通信及移动网络设备,但2023年首次突破4%大关,达到了5%的水平。详见下表、图(单位:亿元)。

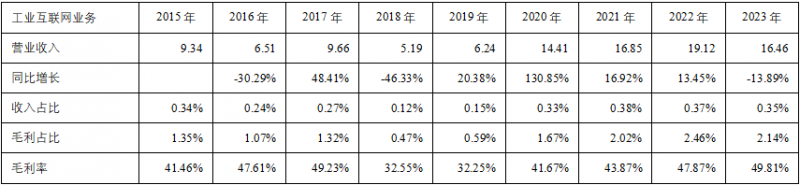

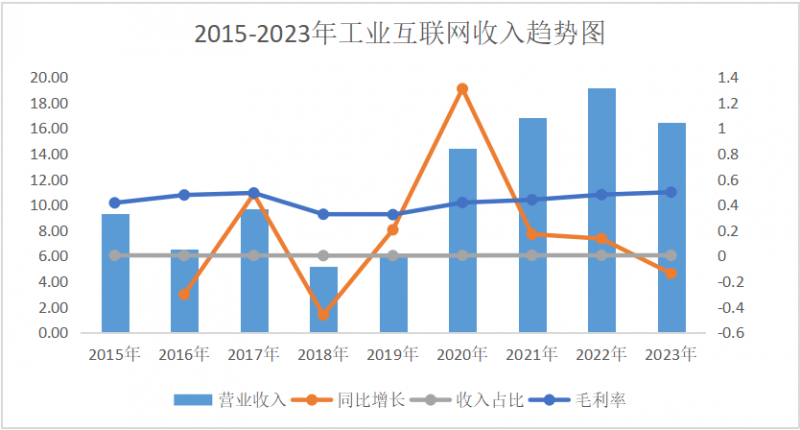

工业互联网业务:包含*制造咨询与灯塔工厂解决方案业务、一站式数字制造运营业务、云与平台服务业务三大服务,可为大型企业、中小型企业、园区及产业集群等不同类型客户提供专业场景应用、数字制造管理、双碳战略服务、智能硬件设备、数字化人才组织培养等全场景数字化转型服务。从2015年到2023年,工业互联网收入从9.34亿元增长76%至16.46亿元,CAGR为7%。该类业务营收不算稳定,收入占比相对较小,但是却是工业富联毛利率最 高的业务。在目前庞大的营收规模中虽然占比较小,但鉴于其高毛利率,其重要性不可忽视。详见下表、图(单位:亿元)。

工业富联长期耕耘电子设计开发及制造领域,如今业务和客户遍布全球,许多优质知名企业已成其核心客户,综合来看,这家国际化大企业成功的原因有以下几点:

(1)方向明确,善于抓住风口。公司表示将继续聚焦AI与云计算基建产品与技术发展,在AI领域顺势而为、乘胜追击,抓住AI发展的黄金机遇。

(2)前瞻的全球化布局和战略投资,强大的供应链整合能力和全球交付能力。

(3)重视技术能力的提升。一方面“打铁还需自身硬”,公司拥有优秀的技术研发团队,不断提升工艺技术,垂直整合设计制造,持续优化经营模式。截至2023年末,研发人员数量达到31,792人,占公司员工总数的16.6%,研发费用高达108亿元。另一方面不断深化和客户的合作关系,提高个性化服务,积极开展联合设计服务,而不是以前传统意义的“代工厂”,增强了自身的不可替代性。

(4)强大的智能制造及数字化实力。公司的数字化智能制造技术处于行业*地位,积极推动数字化转型,将数字化视为提升效率、管控成本、监控品质的关键手段。同时,公司不断探索“灯塔工厂”的标准化体系建设,致力于复制和推广数字化制造的整体解决方案,通过稳步推进数字化战略转型。如上种种,促使公司在云、网、端、工业互联网等核心业务方面稳居全球*地位,也有着更加智能、高效、可持续的未来。

二、毛利率、净利率低,ROE高,盈利质量好;成长偏稳健、资金充裕、资产负债率与行业模式相符;客户优质、营运能力强,现金分红比例有增长趋势

盈利能力方面:从2015年到2023年,工业富联的ROE(加权)在15.63%~33.66%间,近三年的ROE分别为18.02%、16.17%和15.63%,均超过15%,公司的盈利质量较好。从2015年到2024年二季度,工业富联的销售毛利率在6.73%~10.65%,近三年一期毛利率分别为8.31%、7.26%、8.06%和6.73%。工业富联的销售净利率在3.28%~5.28%,近三年一期销售净利率分别为4.56%、3.92%、4.41%和3.28%。公司毛利率、净利率均为个位数,相对较低,主要系电子产品制造环节的毛利率天花板低。毛利率和净利率受产品结构和成本影响有一定波动,但整体上较为稳定,得益于公司将期间费用率控制在稳定的较低水平,使得其毛利率虽然低于同行业的立讯精密、歌尔股份、浪潮信息等公司,但净利率却不是最 低水平。

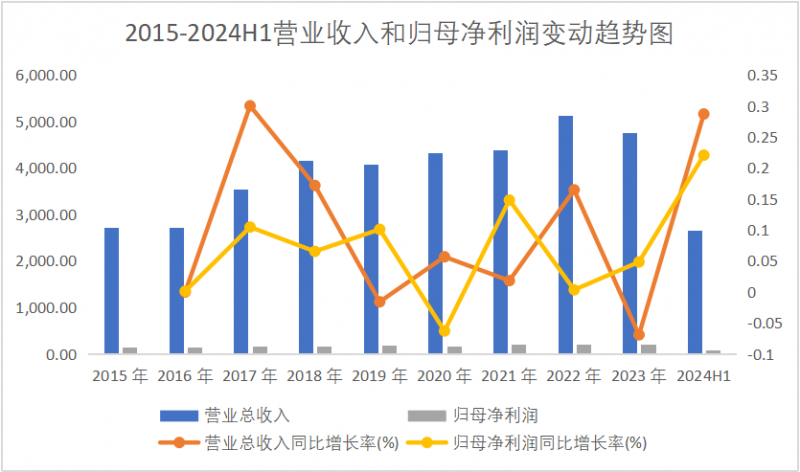

成长性方面:从2015年到2023年,工业富联的营业收入从2728亿元增长0.75倍至4,763.40亿元,CAGR为7%。2017年涨幅最 大(+30.01%),2021年涨幅最 小(+1.8%),2023年跌幅最 大(-6.94%)。归母净利润从143.50亿元增长0.47倍至210.40亿元,2015-2023年间的CAGR为5%,其中2021年涨幅最 大(+14.8%),2016年涨幅最 小(+0.11%),2020年跌幅最 大(-6.32%)。2024年上半年,营业收入和归母净利润分别同比增加28.69%和22.04%。2015年到2024年二季度末,资产总额从1,096.95亿元增长1.62倍至2,932.49亿元;归母净资产从595.25亿元增长1.36倍至1,386.84亿元。考虑工业富联庞大的体量,严格来说它并不属于成长性显著的企业(单位:亿元)。

营运能力方面:从2015年到2024年二季度末,工业富联应收账款周转天数在62.04~75.21天,近三年一期分别为71.20天、64.95天、70.34天和64.38天;应付账款周转天数在51.17~69.51天,近三年一期分别为59.79天、53.47天、59.31天和58.57天;存货周转天数在34.63~63.29天,近三年一期分别为52.38天、56.60天、63.29天和57.27天。近三年一期净营业周期天数在63.08~74.32天。

公司主要采取大客户直销的模式,销售费用率低,考虑到客户主要是全球知名优质客户,外加AI和工业互联网行业兴起的催化,公司的营运指标均表现较好。

公司近三年的净利润现金含量分别为43.6%、76.55%和204.77%。根据2023年年报数据,公司前五大客户营收占比高达65%,可见公司净利润现金含量容易受大客户回款波动而变动较大。公司2023年经营净现流的表现较好。

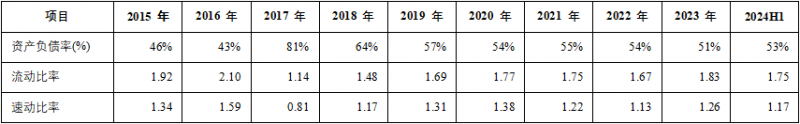

偿债能力方面:从2015年到2024年二季度末,工业富联的资产负债率在42.89%~81.03%,近三年一期的资产负债率分别为55.18%、54.49%、51.13%和52.57%。流动比率在1.14~2.1,速动比率在0.81~1.59。近三年一期流动比率和速动比率均大于1。截至2024年二季度末,公司账面货币资金684.78亿元,短期借款297.48亿元,长期借款36.50亿元,公司的资金较为充裕。工业富联资产负债率高于50%,杠杆率相对较高,这与电子产品制造行业的运营模式相符。

股利支付率:从2018年到2023年,工业富联的股利支付率分别为15.15%、21.36%、28.49%、49.43%、54.43%和54.77%。近几年,公司的分红比例有所提高。

三、2024年市场表现涨幅40%+,现PE估值指标不低,机构一致性预测对其未来看好

根据机构一致性预测,2024~2026年的营业收入分别为5624亿元、6587亿元和7453亿元,归母净利润分别为255亿元、311亿元和359亿元,PE分别为15.89、13.02、11.28,PEG分别为0.75、0.59和0.73。

结合历史数据,工业富联PE(TTM)最 大值为31.69,最 小值为7.79,PEG(历史)最 大值为85.26,最 小值为-2.87。

截至2024年10月16日收盘,工业富联2024年的股价涨幅高达61.83%。从其PE分位数来看,该估值显然不低,但其PEG的分位数却属于偏低的区间,这主要得益于机构们对其未来业绩的增长持乐观态度。

工业富联在数字经济、AI、工业互联网、消费电子等业务板块上均有布局,有些业务正处于风口期,有些还处于发展期。但对于这样一家综合实力强的公司来说,无论风口与否,它的全球化进程都势不可挡!