中关村科金:营销数字化转型是银行利润增长的“新引擎”

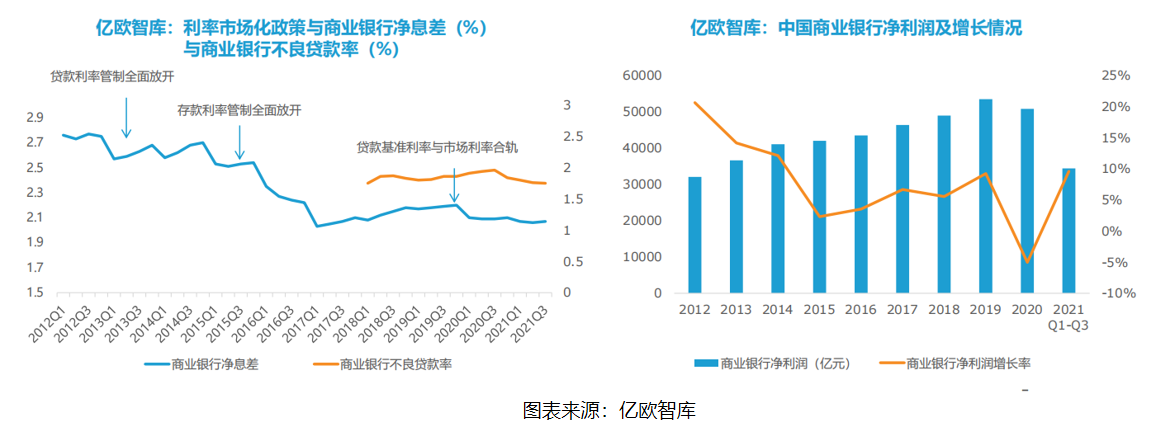

在全球经济下行的大环境下,我国作为为数不多的依然呈现正增长的经济体,银行业在其中发挥了重要的作用。然而,随着贷款市场报价利率(LPR)逐渐下行,以及向实体经济让利的国家核心战略的执行,银行息差逐渐收窄,银行利润率增速进一步下滑。在此背景下,商业银行亟需通过调整业务结构、优化资源布局寻找新的利润增长点。银行零售业务依靠其资产收益率高、经营风险分散、资产质量高、潜在客户规模大等特点,已经成为银行利润增长的“新引擎”。然而,随着终端客户群体消费习惯的变迁,以及银行零售业务中服务属性的不断突出,促使当前银行业发展零售业务时,需要转换视角,从为客户赋能的角度来制定全新打法。

1.银行营销数字化发展趋势

--政策频出指明防范金融风险仍为首要任务

政策方面,国家高度重视银行业的数字化转型进程,2021年12月和2022年1月,两份关于银行数字化转型的重量级指导文件——中国人民银行的《金融科技发展规划(2022—2025 年)》和银保监会的《关于银行业保险业数字化转型的指导意见》先后印发出台,从政策角度上为银行业的数字化转型提供了积极的正向指导作用,同时也明确了银行在推进数字化转型的过程中,首先要关注的是金融风险防范,确保金融安全。

--网络零售需求依然旺盛为银行零售业务奠定基础

当下,社会零售需求依然旺盛,虽然受到疫情的持续影响,但2022年1-6月消费品零售总额依然达到了21.04万亿元,仅同比下降了0.7%。而全国网上零售额达到6.3万亿,累计增长3.1%。其中,实物商品网上零售额达到5.44亿元,累计增长5.6%,占社会消费品零售总额的比重为25.9%。不难看出,基于数字化的网上零售需求,依然非常旺盛,这为银行零售业务开展奠定了重要基础。

--全新经济环境下银行亟需应对客户行为变迁

疫情冲击下,人们的生活方式、购物方式也随之发生了变化,大批传统线下零售业务正在快速迁移至线上,银行的触客渠道也因此发生着重大的改变,越来越多的用户通过数字化触点完成业务办理、金融产品的购买,如何在数字化迁徙的大环境下,通过更好的用户体验,抢占更多的用户,是银行业自身转型的核心动力。

--前沿科技创新场景应用提升数字营销能力

伴随着前沿科技的不断发展,银行对科技的投入也在持续加大,每年以10%的复合增长率稳定增长,整个银行业数字化、智能化水平不断提升,且国内头部银行已经在各类营销场景中沉淀了诸多最 佳实践。这为我国银行发展数字营销提供了坚实的技术及商业化基础。

2.新思路下营销数字化转型面临多重挑战

当下银行业的核心战略已从“以产品为中心”转变为“以客户为中心”,全新战略背景下,银行业如何围绕自己的客群构建线上+线下的用户全生命周期旅程,依托旅程构建数字营销触点,是银行营销数字化转型面临的重大挑战。

--从粗放式向精细化转变中的技术和运营壁垒

银行的优质存量客户已经基本完成开发,而发展“长尾客户”又在运营侧存在诸多困难,整体投入产出比不高。零售业务需要满足各类客户的不同需求,对营销模式有着更高的要求,银行传统粗放式的营销模式受到较大挑战。此外,中小银行数字化建设进程总体较为缓慢,数字化人才的匮乏,加之缺少与自身业务特点相匹配的数字营销最 佳实践,对银行业的数字化精准营销带来了较大的挑战。

--传统网点失势的情况下如何打造线上全渠道覆盖

根据银保监会最 新数据显示,2022年前三季度,我国已有1664家银行线下网点停止营业,传统物理网点对客户的重要程度逐渐降低,线上渠道如直营银行、远程银行等重要性逐渐上升。因此,如何构建以客户为中心的全渠道服务矩阵,已成为银行业不得不面对的重要课题。

--从标品到定制化产品转型过程中如何挖掘市场潜力

长期以来,银行基于标准产品的运营模式,导致个性化的金融产品长期供应不足。深入挖掘零售业务潜力需要银行基于自身资金以及财务基础,对客户提供更具有针对性的服务,以及量身定制的产品。定制化金融产品需要强大的数字化基础作为核心支撑,这也进一步对数字化建设过程中的各类银行业提出了更高的挑战,尤其是数字化能力更为薄弱的中小银行。

3.银行营销数字化转型建议

随着大型银行对数字化技术的不断深入应用,带动了中小银行在数字化转型方面的投入不断增加,而营销则成为银行数字化转型中最 容易看到成果的场景之一。中关村科金认为,银行在营销数字化转型过程中应分步实施,以点带面,切忌大干快上,造成投入浪费。

--数字化转型初级阶段,能够直接产出价值的场景应作为首要投入点

当前,我国银行业除个别头部大行外,整体的数字基建仍然处于初级阶段,对数字化的投入主要放在能够直接产生商业结果的部分,更创新的技术、模式的引用,则采取与大行、其它供应商合作的方式开展。多数中小银行并未盲目模仿头部大行,而是选择对自身最 为有益的模式作为落地目标。因此,数字化转型初级阶段,获客、转化、业绩改善等能够直接产出价值的场景应作为首要投入点。

--以数据为依托,基于用户画像构建“全旅程融合渠道”

银行应当快速构建以传统物理网点、智慧网点、手机银行、网银、各类APP、自助银行、电话银行等为一体的全渠道融合运营的新格局,并通过客户数据平台(CDP)的建设,将用户在不同触点端的基础属性数据、前端行为数据、业务数据以及对话数据进行汇聚,并通过前端埋点技术、自然语言解析等技术对用户意图进行挖掘与洞察,形成全渠道融合的用户超级画像,从而制定更精准的营销分层策略。

--以客户旅程为核心,从关键营销时刻入手提升数字营销投产比

银行零售业务的开展,应当对客户的购买旅程进行全面的拆分及提炼。形成SOP运营流程,并在流程中挖掘营销的关键时刻(MOT),通过埋点技术、自动化技术、数据挖掘技术等,对转化链路上关键的用户行为进行捕捉,从而实现关键时刻的营销转化,提升营销数字化投产比。

--打破信息壁垒,构建全局一致的用户画像体系

总行与分行之间、跨部门之间、员工之间以及客户关系之间,缺乏信息整合能力。银行应当进一步推动信息的互联互通,进行全渠道、全链路、全节点的信息打通,构建全行视角一致的用户画像以及业务流程,为智能化、自动化的营销SOP落地做好用户、数据、渠道方面的基础设施构建工作。

--始终将防范金融风险放在*位

银行零售业务具有客户较为分散、业务复杂等特点,容易产生更为隐蔽的运营风险。防范金融风险刻不容缓。银行应当构建统一的风险管控体系,包括制定完备的操作风险防范规章制度,以及提前对营销业务流程进行全面梳理,做好风险提前预判与控制,并构建创新型风险管理系统,对各个链路上关键节点的风险进行实时监控,结合人工智能技术以及人机协同流程,共同规避风险的发生。

4.基于企业微信生态逐步构建银行私域运营的实践经验

--以企微私域为入口,构建营销全流程业务闭环

每一次客户触点的变革,都会产生全新的营销模式以及运营手段。当下,基于微信IM聊天的全新沟通渠道,本质上是客户联络载体的根本变化:从原来的网页端交互变为基于交互式聊天的全新交互方式。腾讯发布的2022年度第三度财报显示,微信月活达13.09亿,而企业微信与微信具有天然的连接,可轻松享受这一引流优势。

中关村科金通过将企业微信与银行线上渠道打通,利用微信用户生态,帮助银行建设线上营销运营的全新阵地。同时,将其它跨渠道协同的营销模式整合到企业微信中,通过营销自动化编排能力,将微信聊天、公众号推送、小程序推送、微信直播等微信生态产品,进行自动化编排,从而实现全渠道的自动化营销。期间,还可帮助银行构建基于企业微信的主动、高频次触达消费者的能力,这种触达能力为深度私域运营提供了*的载体。

此外,企业微信提供会话存档功能,因其可监控的特点,也成为了优秀的营销合规质检工具。中关村科金通过自研的NLP自然语言处理技术,可以对营销过程进行全面监管,进行风险识别,有效降低运营风险乃至规避风险。

中关村科金凭借对企业微信赋能银行业务的深度理解,为杭州联合银行零售业务精心构建了一体化、端到端的企微SCRM平台,同时配合精准营销策略以及陪跑服务,助力该行在2021年实现回捞授信金额达30亿元,存量客户交叉营销授信10亿元,用信6亿元。

--依托对话式AI技术构建私域自动化运营体系

私域运营是一种高复杂性的运营手段。每一个微信用户都作为个体存在,能够让银行进行个性化营销的同时,也带来了个性化服务规模上的量级变化。传统的客服、运营团队,不足以承接面向几十万、上百万在线用户的个性化运营。

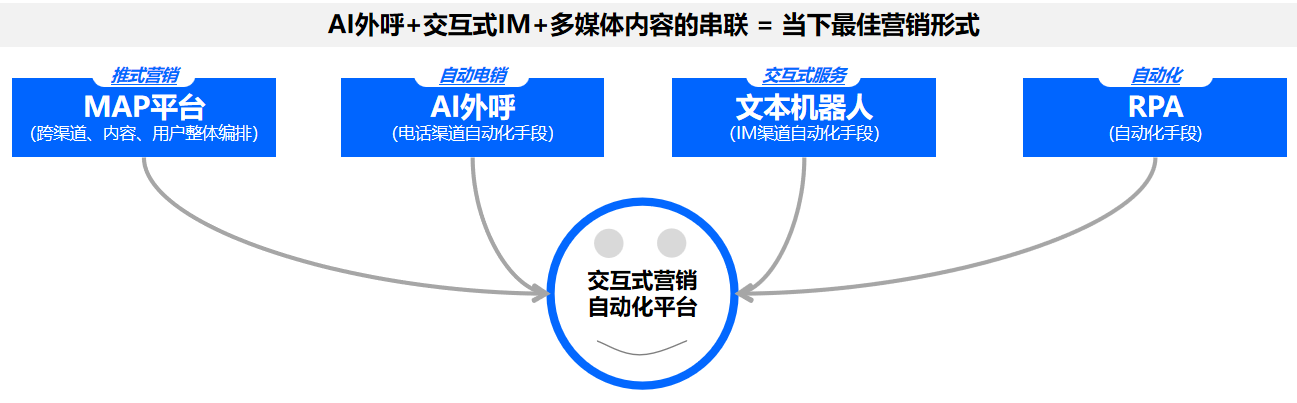

中关村科金依托营销自动化技术与对话式AI技术深度融合构建一体化营销云产品,将营销的SOP流程标准化后沉淀下来,配置在营销自动化模块中,基于用户分层实现自动化群发、自动化回复、自动化标签等,打造全新的私域自动化运营体系,帮助银行实现降本增效。中关村科金通过自研的一体化营销云产品,助力中信消金线上业务实现营销自动化,营销转化率提升30%、人力成本下降60%。

--大力引入AI算法与大数据技术,通过精准营销实现价值提升

全新的私域运营模式下,用户交互方式从网页端转战至对话聊天。对于聊天内容的意向挖掘,成为了当下私域运营模式中洞察客户意向的重要手段,中关村科金自研的对话洞察平台,通过NLP、知识图谱、智能问答、多轮会话等AI技术,实现了在对话中实时洞察消费者意图的能力,从而触发关键时刻,助力营销实现高转化。

同时,在用户洞察方面,还引入了机器学习模型,对客户成交意向进行评级,方便运营人员快速对潜在客户进行意向级别划分,高评分用户通过坐席外呼直接实现转化,中低评分用户通过企微私域进行常规培育,从而实现分级精细化运营的全新模式。

在企业销售顾问端,中关村科金建立了企业级领域知识图谱,将行内各业务线的话术、活动素材等营销物料进行知识萃取构建银行业知识图谱,一方面可以根据话术内容聚类做绩优话术挖掘,另一方面还可以开放到企业微信侧边栏中,基于用户实时对话内容,实现基于图谱推理能力的高精度知识推荐服务,顾问选取后一键转发给客户,大大提升运营效率。

中关村科金凭借自研AI技术的深度积累,将AI技术与精准营销、私域场景深度结合,为顺德农商搭建了基于AI能力的企微SCRM,实现自动化、智能化的全面赋能,帮助银行实现客户接待效率提升40%、客户满意度提升20%,在营销和催收两个场景下,均实现了2倍以上的业绩提升。

5.“落地即价值”是银行营销数字化转型的衡量标准

作为*的对话式AI技术解决方案提供商,中关村科金致力于利用AI技术驱动创新发展,在服务银行营销数字化转型的过程中,秉承“落地即价值”的原则,让所有的技术在场景中落地都能即刻产生实际价值,这也是银行落地营销数字化最 重要的衡量标准。

任立勇 中关村科金数字营销事业部产品技术负责人

相关资讯

- 贵州珍酒亮相2024第七届无人系统大会

- 斩获四金!安吉尔亮相2024亚洲国际创新发明展再夺殊荣

- 第十届迪拜钟表周 钟表论坛首 次亮相香港 齐聚都市中心,共襄钟表盛会

- 提升环境质量,保障安全未来——SW-LIMS在环境质控预警中的应用

- 小雨伞保险经纪与创信保险销售联合招商仁和人寿推出养多多7号养老年金保险(分红型)——开启养老新篇章

- 北信源“爱传”开创全球即时同译新时代 信源密信AI能力加速落地凸显投资价值

- 云知声预演上市实力,AI数智客服赋能高崎机场智慧升级

- 齐鲁制药集团以卓 越实力照亮企业前行之路

- 梅见与终端深度契合,为品牌进行渠道开发注入强动能

- 58同城到家精选覆盖多场景服务类别 充分满足社会日益多样化家政需求

- 商品售后码全新上线,从此告别“纸质说明书”